イーサリアムのネイティブトークンであるETHによって100%ペッグされるとされるLidoプロトコルのリキッドトークン、Lidoステークド・イーサ(stETH)が、暗号通貨市場の暴落を起こしています。

投資家はLidoのスマート、コントラクトにETHを預け、アップグレードするマージに参加する形になります。そして、投資家はLidoに預けたETHの代わりにstETHを受け取ることになります。

投資家はLidoのスマート、コントラクトにETHを預け、アップグレードするマージに参加する形になります。そして、投資家はLidoに預けたETHの代わりにstETHを受け取ることになります。

しかしETH2.0への切り替えが遅れれば、DeFiプラットフォーム全体で大規模な流動性問題が発生する可能性があり、既に現実的にこれが市場で起こっています。

Lidoの仕組み

Lido Financeでは、ETHをステークすると債権トークンである「stETH」を受け取り、ステーキング金利を獲得しながらDeFiで運用できます。イーサリアム2.0のステーキング・シェア約30%を占め、6月11日の時点では410万ETH(約9000億円)が預けられています。

stETHは、ETHに1対1で裏付けられており、最終的に償還可能な時期が来ればその担保が利用可能になるため、価値をさらに下げたとしても直接的な問題はなく、UST:LUNAのような問題とは違うということは理解してください。

ただし、Lido Finance利用者の多くはレンディング市場Aaveや金利市場IdleのようなDeFiでstETHを担保に使用しており、中にはレバレッジをかけて獲得金利を増幅させる戦略を採る投資家も多いです。担保を補うためにstETHを売ろうにも、Curveプールに十分なETH流動性が少ないため、さらなる価格低下が生じやすい状況となっています。

レンディングプラットフォームCelsius Networkを含む複数の機関投資家がstETHで大規模なポジションを保有しており、stETH価格がさらに低下することになれば、DeFi市場全体に清算リスクが波及する恐れがあり、そして今日はそれが現実に起こりました。

セルシウス・ネットワーク引き出し停止

セルシウスは最大17%の年率利回りを提供する仮想通貨レンディングプラットフォームです。セルシウスは100万ETHの負債を抱えており、そのうち28.8万ETHはマージまでアクセスできず、44.5万はstETHで、268kは流動的となっています。

顧客がセルシウスから撤退し始めたら、stETHを売らなければならず、stETHの価格を下落させ、ディペグは更に広がることになります。そして本日、セルシウス・ネットワークからの引き出しは停止となっており、CELの価格は51%以上24時間で急落しました。

中央集権型イールドプラットフォームでさえETHの負債による破綻リスクに直面

暗号資産管理サービスのSwissborgは、stETHでの80%のエクスポージャーを含め、保有する約1億4500万ドル相当のETHの利回りを毎日提供しています

SwissborgはCurveのstETH/ETHプールに保有するイーサのうち、約11,300ETHをステーキングしています。ステーキングされたイーサからの利回りは元本と一緒にロックされているのにもかかわらず、顧客に利回りを継続しているとすれば、Swissborgは相当大きな負担を日々支払っていることになります。

Swissgorg自体が継続不能に陥る可能性もありますし、stETHのDefiを取りやめるという選択をすれば、srETHの価格を更に下落させることにつながります。

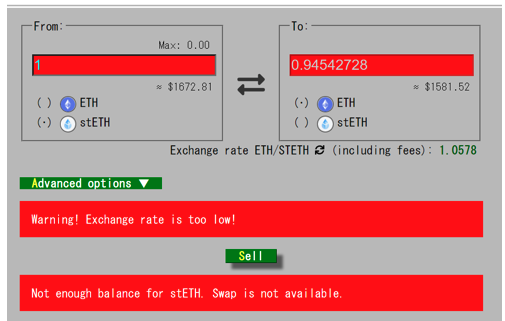

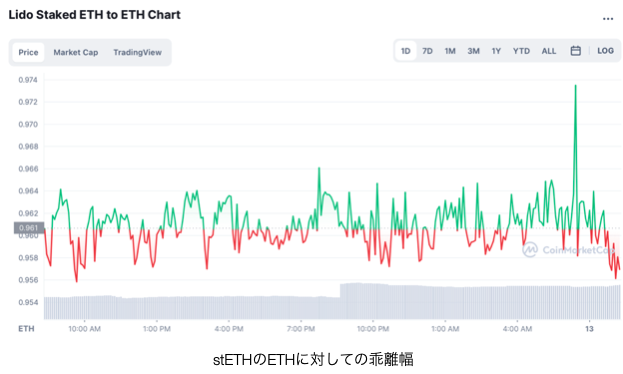

6月13日、日本時間14時現在、stETHはETHに対して4.5%程度まで乖離幅が広がっています。

Defiのおさらい

分散型金融(DeFi)とは、イーサリアムを使用するすべての人が利用できる金融商品やサービスの総称です。 分散型金融(DeFi)では、市場は常に開かれており、支払いをブロックしたり、何かへのアクセスを拒否できる一元化された権限主体はありません。

以前は遅く、人的エラーのリスクがあったサービスが、誰でも検査・精査できるコードによって処理されるようになったため、自動的に実行され、かつ安全です。そこには、貸し借り、ロング/ショート、利息の受取りなどが可能な、活況を呈している暗号経済があります。

Defiプロジェクトへの影響は?

暗号通貨時価総額上位100位内にも数多くのDefi関連銘柄があります。このうちで高利回りを提供するプロジェクト、stETH、ETHでの利回りを提供しているプロジェクトは、stETHのディペグで大きな影響を受け、セルシウスのような引き出し停止を起こすところも出てくる可能性があります。そして、そうなればそのトークンは暴落するリスクが高いです。

Defiの仕組みそのものは非常に良いものだと今でも考えていますが、まだまだ完成されたものではなく、一つのリスクが表面化し、一方への資金の移動(売り)が起こった時、それが想定以上になると、歯止めがきかなくなります。

そして、一つのトークンの暴落が、他のトークンの暴落も巻き起こし、売りが売りを呼ぶ展開となるわけです。

Defiの将来性は?

Defiは先月のLUNA:UST,そして今月のstETH,さらには今起こっているCEL、そしてこの後まだ起こるであろう他のDefiの取り付け騒ぎ等で信頼を大きく失うことになると考えられます。Defi銘柄の多くが、今回の暗号通貨バブルの崩壊で消えることになるでしょう。

しかしDefiはそこで終わりではなく、今回起こった問題をクリアーにさせた上で、新たな成長に向かうと考えています。新たに成長するDefiプロジェクトが必ず出てきますので、そのトークンを最初の段階で仕込んでおくことが大きな投資チャンスとなりそうです。

The Mergeは早ければ22年8月の実現

The Mergeはイーサリアムのコンセンサスアルゴリズムを従来の「プルーフ・オブ・ワーク(PoW)」から「PoS」へ移行する大型アップグレードです。

ユーザーが現在利用している旧イーサリアムと「ビーコンチェーン」と呼ばれる新チェーンを統合(The Merge)することにより、PoSへのアップグレードが完了します。

The Merge後にアップデートが実行されて初めてビーコンチェーンにステークしたETHを報酬とともに引き出せるようになります。つまり、仮にThe Mergeの延期を含むトラブルが生じた場合、stETH保有者は投資した資金を動かせないままとなります。

The Mergeが完了すれば、stETHのディペグは解消されることになるでしょうが、それまではstETHは大きく売られる可能性が高く、ディペグ幅は拡大することになるでしょう。

ETHへの影響は?

stETHの問題、高利回りDefiへの信頼性の問題から暗号通貨市場からの資金流出は当面加速することになりますから、ETHの価格はまだまだ下落すると考えられます。

そして、DeFiの多くは、イーサリアムのブロックチェーン上に構築されていますので、DefiプロジェクトでCELのような問題がこの後もいくつも出てくることになれば、ETHの需要自体の低下も考えておく必要があります。

ただし、Mergeが完了すれば、改めてそこから買われる展開となるでしょう。FOMCの利上げが落ち着いた段階で暗号通貨市場も底打ちすると考えています。

毎週1回情報をまとめてお送りします。

AI TRUSTでは日々の金融市場に影響を与えるニュースを独自の視点から解説を行っています。是非ご自身の投資指標としてご活用ください!!