先週の暗号通貨市場は予想通りの展開で大きく下落しました。昨夜からBTCは17,800ドルの底値から20,811ドルまで上昇しましたが、再度の下落が始まり、日本時間20日11時の時点では、19,700ドル台となっています。

今はマクロ経済リスクも数多くあり、米株の底いれもまだ先であり、さらには暗号通貨業界内では、レンディング会社の破綻、Defi関連の破綻等の恐れも大きいです。

今はマクロ経済リスクも数多くあり、米株の底いれもまだ先であり、さらには暗号通貨業界内では、レンディング会社の破綻、Defi関連の破綻等の恐れも大きいです。

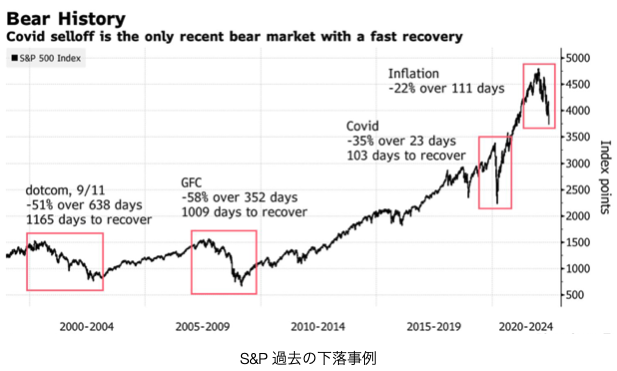

米株はどこが底値となるのか?

米S&P500種は年初来から23%安となっています。しかし、この後もまだまだ大きく下落するリスクが高いです。次のFOMCでも0.75%の利上げが行われる可能性が高く、更には年内には全てのFOMCで利上げが予定されています。

利上げにより借入金利が高騰しますので、ローン支払いが難しいと考える多くの住宅購入希望者は購入を諦めることにより、住宅需要は急減します。

利上げにより借入金利が高騰しますので、ローン支払いが難しいと考える多くの住宅購入希望者は購入を諦めることにより、住宅需要は急減します。

企業利益を巡るリスクをまだ完全には織り込んでいません。インフレ・物価高により確実に消費意欲は急速に萎むことになり、小売を中心とした企業業績は悪化します。確実にこの後景気後退に向かいます。

アメリカでは、今までばら撒いていた紙幣を今月から急速に引き上げています。そして9月からは更に引き上げ額が増加します。金融市場の買い手が現れない中で、継続的な売りが続くわけですから、まだ市場が反発するには時間がかかります。

過去の市場の動きを見てみると、S&P500種は2000年から02年には51%下落し、世界金融危機時には58%下げています。現在はまだ23%の下げですから、ここから20%以上は下落すると考えるのが正解で、金融市場は必ずオーバーシュートしますので、30%の下落も想定しておいた方が良いでしょう。

暗号通貨レンディングの崩壊

時価総額の上位100位以内の銘柄の多くは、既に昨年の高値から90%程度下落しています。ここまで下落しても底値ではないと考える理由はさまざまなマクロ経済要因にあります。そして、暗号通貨市場内部ではマクロ経済要因とは別で非常に大きな問題が立て続けに起きています。

LUNA/USTから始まったレンディング関連企業、Defiプロジェクトの破綻、取り付け騒ぎ、出金停止が、今週以降も続くことになると考えます。今起きているこの問題をまとめてみました。

セルシウス 資金引き出し停止

13日の朝から14日の朝にかけてトレーダーが担保として差し出した4億ドルを超えるビットコインが清算されました。

これによってビットコインは13日に15%下落したわけですが、暗号資産の貸し出し業務を手掛けるセルシウスが前日に資金の引き出しを停止したことが一番の原因でした。

資金の流れがDefiや信用取引の精算等によって止まったことで市場は暴落しました。

Three Arrows Capitalは債務超過に

Three Arrows Capitalはアバランチ(AVAX)やポルカドット(DOT)、イーサリアム(ETH)も大量に保有しており、市場のピーク時に100億ドル規模を運用していました。

Three Arrows Capitalはアバランチ(AVAX)やポルカドット(DOT)、イーサリアム(ETH)も大量に保有しており、市場のピーク時に100億ドル規模を運用していました。

そして、5月に多額の投資をしていたLUNAエコシステム崩壊により莫大な損失を被むりました。

上記の3つの暗号通貨も過去30日間で50%前後下落しており、DeFiレンディング市場では、同社に関連付けられたウォレットアドレスの保有ポジションの清算が行われました。

これによって市場は急落しました。

同社がBlockFi、Genesis、Nexo、Celsiusといった業界最大手の融資会社から資金を借り入れているとして、債務不履行が起きた場合にこれらの企業の自己資本が損失を被ります。

暗号通貨業界内のレンディング会社同士が資金の融通をし合っているので、どこか1箇所が転けて資金の流れが止まると、それは他のレンディング企業、Defiプロジェクトにも波及します。負のスパイラルが加速して市場が下落するわけです。

Babel Financeでも資金引き出し停止

香港に拠点を置く資産運用会社バベル・ファイナンス(Babel Finance)は、6月17日、異常な流動性圧力を理由に同社商品の償還と出金の一時停止を発表しました。

香港に拠点を置く資産運用会社バベル・ファイナンス(Babel Finance)は、6月17日、異常な流動性圧力を理由に同社商品の償還と出金の一時停止を発表しました。

バベルは2022年5月上旬、ズー・キャピタル、セコイア・キャピタル・チャイナ、ドラゴンフライ・キャピタル、タイバー・グローバル・マネジメントなどが参加するシリーズAの資金調達ラウンドで4,000万ドルを調達しています。

先月大きな資金調達をしたばかりであるにも関わらず今回の出金停止という、顧客からの信頼を一切失う行為を行っているのです。

レンディング企業、Defiプロジェクト同士が相互に運用、資金融通をしつつ、高い利回りを顧客に提供してきたわけですが、その大元にはUSTでの年利20%近い利回りがありました。LUNA/USTがほぼ無価値化したことで、全ての資金の流れが止まり、完全な逆流にあるわけです。

暗号通貨時価総額は昨年高値では2.9兆ドルを超えていました。それが現在は0.87兆ドルです。2兆ドル、日本円で270兆円が吹っ飛んだわけですから、当然何処のレンディング会社、Defiプロジェクトも大きな損害を受けています。

ステーブルトークンは大丈夫か?

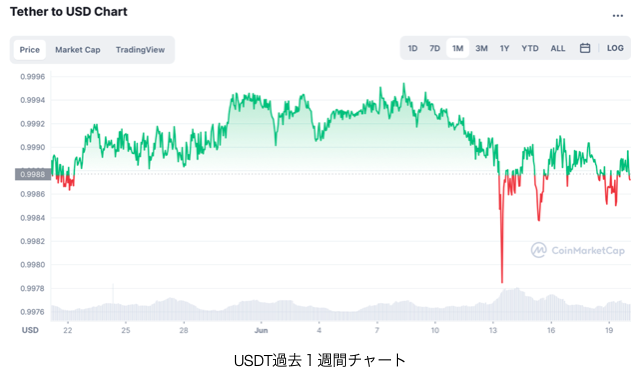

ステーブルコインは本来1トークンに対して1USDの価格が保たれるようになっているはずです。しかし、USTが崩壊後、幾つかのステーブルコインが1ドルから乖離した状態にあります。

TRONのステーブルコインであるUSDDは今は少し戻していますが、直近24時間以内では、7%以上乖離する状況もありました。USDDはUSTと同じアルゴリズム型のステーブルトークンです。

TRONのステーブルコインであるUSDDは今は少し戻していますが、直近24時間以内では、7%以上乖離する状況もありました。USDDはUSTと同じアルゴリズム型のステーブルトークンです。

そして、USDDもUSTが行ったように、非常に高い利率を謳って資金を集めていますので、USDDを保有、ステーキング等を行うことは、非常に高いリスクがあると考えられます。

USDT,テザーも直近では1ドルから乖離し続けており、1ドルに戻れません。

大量の資金流出が続いていますので、以前から財務内容が不安視されているテザーですので、このまま資金流出がつづいた場合、資金の引き出しが止まるリスクは十分にあり得ると考えられます。

2018年の暗号通貨バブル崩壊よりも悲惨になる可能性が高い理由

セルシウスはリーマンショック当時のリーマンブラザーズに近い状況にあります。そして今、リーマンショック当時と違うのはFRBが金融引締めを行っている点にあります。

リーマンショックの時は、100年に一度の経済ショックを抑えるために、世界中の金融機関が大規模な金融緩和を行いましたが、今はは真逆です。インフレ率が高止まりする中で、FRBは継続的に金融引き締めを行っています。暗号通貨市場を上昇させる金融緩和という応援団がいません。

SOLのレンディングの Solendも大口のポジションの決済リスクが高まっており、このポジションが強制決済された場合、SOLは20%〜25%下落することになるでしょう。これ以外にも様々なレンディングサービス、Defiが危ういポジションを持っています。負の連鎖はまだまだ止まらないのです。Defi関連の連鎖的な破綻により負のスパイラルが加速する可能性が大きいです。

セルシウス、Three Arrows Capital、BlockFi、Genesis、Nexo この辺りのレンディング会社は相互貸付しているので、一つ崩れると総ゴケする可能性があります。

インフレ

↓

世界各国の金融引き締め政策

↓

金利高

↓

リスクマネーの金融市場からの逃避

↓

市場下落

レンディング会社の資金引出し停止

↓

監督省庁の査察

↓

規制強化

↓

市場下落

市場急落

↓

レンディング会社の債務超過・破綻

↓

強制決済の連続

↓

市場急落

まだまだ市場が下落するリスクが高いことは明確です。

グリード(強欲)が暗号通貨市場を崩壊させる

今回の暗号通貨バブルの始まりは、2020年のコロナショック後に行われた世界先進各国の金融緩和策にあります。過剰流動性バブルの発生とともに、暗号通貨市場の上昇が始まりました。

ここから多くのDefiプロジェクトが立ち上がり、レンディングサービスが広がりました。多くのレンディングサービスは、技術者というよりも金融関連出身者により提供されていました。彼らの目的は短期間に大きくお金を稼ぐことにあります。ブロックチェーンの純粋な発展を願って参入したわけではありません。何処の金融市場が最も短期的に大きく成長するかを見極め、暗号通貨市場に入ってきたのです。

彼らは ” ビットコインを信頼していたわけではなく、ビットコインを客寄せパンダとして利用し、素人投資家から多額の資金を集める ” ために、今考えれば ” 現実不可能な利回りを、Defiという新たな革新的な技術、多くの人が複雑過ぎてわからない仕組みを利用し、それを隠れ蓑にして提示 ” していたのです。

そして今、幾つものレンディング会社、Defiプロジェクトが機能不全に陥ったわけです。金融規制当局は厳しい規制を今後課すことになりますし、テザーに対しての徹底調査が行われる可能性もあります。嫌気を差した古くからの暗号通貨投資家も市場から去っていく可能性も高いです。

2018年の暗号通貨バブルの崩壊はICOが引き起こしたものです。” 2022年の暗号通貨バブル崩壊は金融業界出身者によるDefi,レンディングという手段を使ったグリードが起こした ” ものだと結論付けます。

2018年は米株をはじめ、金融市場自体は下落局面ではありません。世界各国の中央銀行は金融緩和状態にありました。その中で暗号通貨市場は崩壊したのです。

2022年は株式、債券市場を含め世界中の金融市場が大きく下落しています。その中で暗号通貨市場も合わせて下落しています。そして、今回は単なる下落ではなく、レンディング会社の資金引出し停止という、暗号通貨投資家の預けている資金を溶かすというありえない信用喪失が起こっているわけです。

バブル崩壊規模は2018年以上のものとなり、暗号通貨市場は冬の時代を迎えたというより大氷河期時代に突入した ” と考えることが正しい判断なのかもしれません。

ただし、必ず新たな成長期は訪れます。その時に本当に成長するトークンを絞り込み、底値で買うことができれば、過去の暗号通貨の成長期以上に大きなリターンにつながることは間違いなさそうです。

毎週1回情報をまとめてお送りします。

AI TRUSTでは日々の金融市場に影響を与えるニュースを独自の視点から解説を行っています。是非ご自身の投資指標としてご活用ください!!