今週、IRON / TITAN という暗号通貨DeFiプロジェクトが暴落し注目を集めました。

高利回りで人気が集中して活況だった IRON の預け入れプールから、先行きを不安視したユーザーが先を争って資金を引き上げるという、一種の「取り付け騒ぎ」による通貨暴落が起こりました。

IRON(アイアン)プロジェクトとは

まず、IRON(アイアン)という通貨は何か? ステーブルコインの1種です。

このIRONプロジェクトには、IRONのほか、補助トークンとしてTITAN、STEELがあります。

この補助トークンと、既存のステーブルコインである USDC、BUSD を、一定の割合で混ぜ合わせたものを IRON と引き換え可能にして、そこでアービトラージを発生させることで1 IRON = 1 USD にペッグさせます。つまり既存のステーブルコインと補助トークンプールを混ぜて、IRON(鉄壁のペッグ)を錬成する、というプロジェクトです。

ここで、IRONとUSDCのペアでの流動性を提供することで得られる報酬が、ステーブルコイン同士であるにも関わらず(=理屈上、相場変動の影響を受けない)、年利500%、複利なら2000%という数字を叩き出していたため、DeFi界隈でブームになっていました。

IRONプロジェクトの仕組みと意味づけ

このプロジェクトでは、

・Polygonのチェーンネットワークでは、USDC+TITAN

・BSCのチェーンネットワークでは、BUSD+STEEL

を、一定の組み合わせ(例えば USDC 75% 対 TITAN 25% など)で担保プールを作り、それをもとにIRONを発行して(=Mintする=鋳造する)いました。これは相互に引き換え可能で、逆にIRONからもとに戻す(=Redeemする=償還する)ことも出来ます。

ここで、

・IRONの価格が1ドルよりも下がったら、その割安なIRONを買う。

・それをRedeem(償還)して1ドル分のUSDCとTITANを手に入れる。

・その1ドル分のUSDCとTITANを売却すると差益が出る。

という形でアービトラージが働きます。

この相互に引き換え可能な部分で発生するアービトラージを利用して、IRONをUSDにペッグするという仕組みです。RedeemするとTITANの流通量が増えるので、Mintする際にはTITANをBarnすることで全体を調整します。

IRONプロジェクトは国が持っていた「通貨を希釈する権利」を一般開放するコイン

もともと、ステーブルコイン 1 USDC = 米ドル1 USDだったものに、TITANを混ぜ、例えば25%希釈させて※、1ドルにペッグされたIRONと交換可能にする0.75 USD + 0.25 TITAN = 1 IRONということです。(※この「25%」という部分は実際には変動します)

つまり、アービトラージがきちんと発生するという仕組みを「信じ」れば、1 IRON=1ドルとして取引されるので、逆に希釈化させた分(0.25ドル)だけ補助トークンTITANに価値が生まれます。

希釈と言うと、穏やかではない響きがしますが、お金の価値を希釈するのは、特に新しいことではなく、古代ギリシャ・ローマの時代から既に、金貨・銀貨などに混ぜものをしつつ、額面価値は維持して通貨の価値を切り下げたり、現代でも金融緩和でお金の流通量を増やしたり、と広く行われています。

ただし、これまでは、経済体制の維持のために、国や為政者がこれを行ってきました。それが今回のIRONでは、鋳造・償還アルゴリズムを設定することで、市場状況に応じて、IRONをMintするユーザが勝手に希釈することになります。

そのため、” 国が持っていた「通貨を希釈する権利」を一般開放するコイン ”という風にも評されています。

IRONの価格が暴落した理由

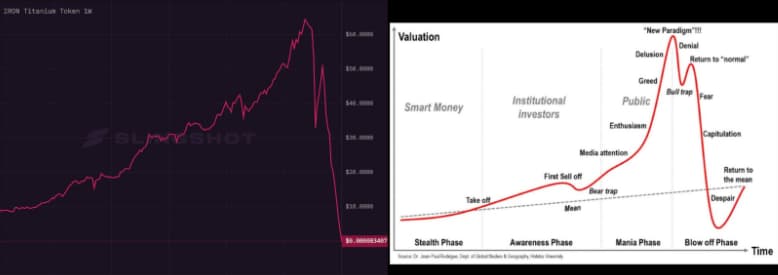

そもそものきっかけは、TITANのプールから大口のまとまった資金が(ハッキングではなく引き出しで)流出したことにあるようです。IRONの価格は、こういう動きになりました。

大口の資金の流出での下落に対して、アービトラージが発生し、急速にペッグされた水準まで戻しています。

この時点では、確かにその鉄壁のペッグが働いている!さすがIRON!ということでポジティブに盛り上がっていましたが、一方で、それを見て、これはマズイかもと思った市場参加者もあり、マズイと思ったところから順に、資金の引き上げ(狼狽売り)も始まったようです。

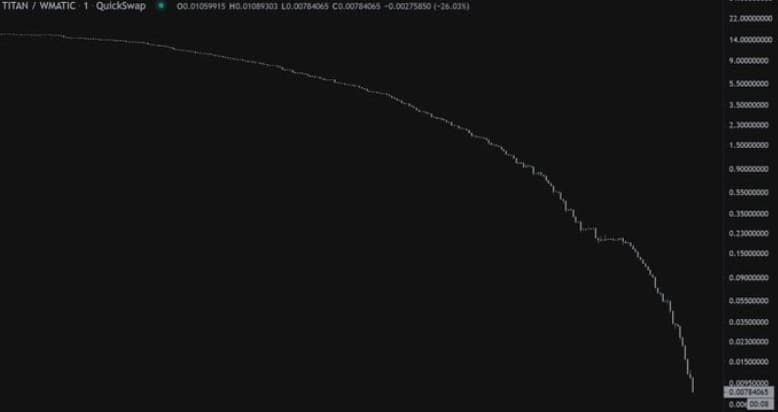

その結果、IRONの価格はこうなりました。

一度目の流出・戻しが小さく見えるほどの暴落で、ほぼUSDCの価値だけの水準です。

つまり、補助トークンのTITANは完全にゼロになっているわけです。

2回目の本格的な暴落については、仕組みが悪くて崩壊した、とされています。

どういうことかと言うと、

・TITANの価格が急に下がって、「これはマズい、逃げよう」と思うと、

・IRON を償還して、USDCは確保、TITANは売り、という動きが発生します。

通常は、償還時に混ぜる比率(USDC 75% 対 TITAN 25%など)が変動して、この売りサイクルにストップが掛かる仕組みになっていますが、今回の猛烈な売りに対して、ネットワークスピードの点で比率変動が間に合わなかったようです。

「ショー」としての暴落

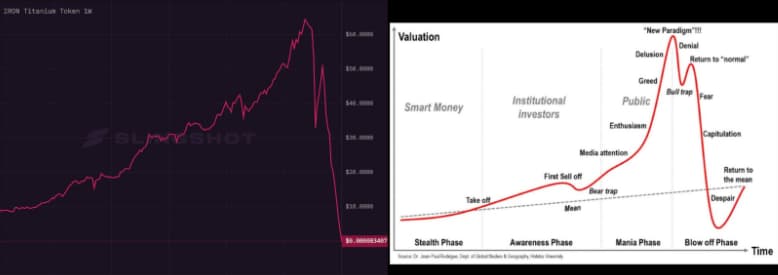

補助トークンのほうのTITANは、きれいなバブル、きれいな暴落を形成していた、ということで話題になっています。TITANは稀釈・交換のためのトークンで、実質的な価値がなかったことが原因だと思われます。

きれいなバブル

きれいな暴落

さらに、一部の有名インフルエンサーたちが、暴落の直前に紹介記事を出したり、動画やツイートで推奨していたりしたため、” 胡散臭い儲け話を、天井サインの人が煽った途端に、ころっとバブル崩壊・大暴落でやられた ” という形でも話題を集めています。

ただ、今回の暴落劇では「実際に大きく損をした」と言っている人が少ない気がします。

DeFi界隈は誰も懲りてない様子で、このIRONはダメとしても、引き続き他で平常運転のようです。そもそものIRONの運営自体が、サバサバと顛末をまとめ、早速v2をアナウンスしています。

よく考えると、

・TITANは本質的な価値がないのでゼロまで下がるものの

・IRONの7割位は ステーブルコインUSDCなので、それ以上は下がらない

ということがあります。

・皆どこかでは怪しいと思っていて他の暗号通貨投資で儲けた余裕資金を使っており、

・これまでの流動性提供で一通り儲けており、

・TITANだけを単独で全力で抱えていた人も少なく、

・本格的な下落になるまで、4時間程度逃げる余裕もあり、

派手な「暴落ショー」になった割には、多くの人が深刻な状況にはなっていないものと思われます。

まだあまり語られてないこと: バブルのサイクルの高速化

以上のようなことが、ネットでは色々と議論・総括されています。DeFi界隈の人にとっては、たまたま話題性があったものの「よくあること」で、これがDeFiブームの趨勢を変える大事件になる雰囲気ではありません。

しかし、今回の件を一つのモデルケースとして考えた場合、明らかな時代の変化が起こっているように感じます。それは、開発、リリースから暴落までのサイクルがとても速いということです。

このIRONプロジェクトは2021年3月4日リリースで、いくつかの問題を乗り越え、2021年5月からの1ヶ月半ほど高利回りが続いていました。そして先程のバブルの各段階のシェイプを当てはめると、

TITAN価格が最終的にバブル入りしたのは「1週間半ほど前」となります。全体の回転サイクルが非常に速くなっていることが伺えます。

この1年で、金融の新しい仕組みDeFi(分散型金融)が広がりを見せ、そこで今もたくさんのプロジェクトが立ち上がり、たくさん失敗をしています。今回、IRONプロジェクトで行われていた事自体は、古代から行われてきた「通貨の稀釈」の焼き直しで、新しいことではありませんでした。そこでのバブルの発生と崩壊も、絵に書いたようなバブルとなったように、全く新規性はありません。

しかし、これまで歴史の上では、

・国や社会を率いていく一握りの人だけが策定に関わることができ、

・結果が見えるようになるまでに数年、数十年、と掛かっていた、

そういう経済サイクルを、

いまのDeFiという環境では、個人や有志のチームで簡単に仕掛けることができ、すぐに顛末まで体験することができます。つまり、これまでは1つの生涯で1度体験するかどうか、だったサイクルを、何度も再体験、再トライでき、その分、多くの教訓を積み重ねることができるということです。

これまで到達できなかったレベルにまで進む可能性もある

そうなると、それぞれ1つの試行自体は、馬鹿げた試みで、ひどい失敗でも、若い世代が体験を積み重ねていくことになれば、これまでの世代の金融の専門家が一生涯かけて到達した経験のレベルに、いち速いスピードで肉薄し、さらには、これまで到達できなかったレベルにまで進む可能性があります。

そして、こうした体験をゲーム感覚で自然に積み重ねていった人たちと、そうでない人たちの間には、近い将来、確実に、いままでのデジタル・デバイド(情報格差)どころではない、深刻なデジタル×ファイナンシャル・デバイドが発生するでしょう。

また今回、一部の有名インフルエンサーたちが紹介するやいなや暴落した、というのも、新しい兆候だと感じます。実は、自分も今回、IRONに試しにお金を入れようとしており、情報に行き着いて、内容を理解し、いざ送金をしようとしていた日の暴落となりました。

ネット上では

・あと2、3日ずれてれば自分も$IRONやっていた可能性も十分あった

・昨日ちょっと調べたところで、話してる最中に暴落してるとは知らなかった

といったコメントも複数見かけました。

ビットコイン、そしてそれに続くアルトコインのICOのブームの時には、いわゆるSNSインフルエンサーが、紹介役、煽り役、として牽引していましたが、次から次にプロジェクトが立ち上がるDeFiブームでは、(暗号通貨専門ではない)一般のSNSインフルエンサーが情報を仕入れて紹介するのでは、既に追いつかなくなっている可能性があります。

一般のユーザーが、様々な分野の専門的な先行ユーザーの情報を直接追っていくような形になるのか、スピードや複雑な内容についていけない人はどうなるのか、ネット上の情報の流通がこれからどのようになっていくのかも含めて、こちらも注意深く観察していくことが必要だと感じます。

そして今回行われた ” 通貨の希釈 ” という行為は、本来はお金を発行する権利を持つ国が持つものです。1万円の原価は20円程度であり、500倍の価値で国民は持たされているとも言えます。この領域を暗号通貨、ブロックチェーンが侵す行為に対して、今後はなんらかのより厳しい規制がかかることもリスクとして考えるべきでしょう。

そしてもうひとつ、ステーブルコインというものは本来はUSDなりにペックするものです。今回のような、そこに紐づかれるトークン自体が瞬間でほぼ無価値化してしまうということは、そのステーブルコインを発行する母体に対しての信頼度が、より重要になり、財務基盤の開示義務が今後は必要とされるのではないかと考えられます。

まとめ:教訓と結論

今回は実際に資金を投入する前に暴落が起こったことで、損失を被ることはありませんでした。しかし今回の流れで書いたように、暗号通貨をある程度理解する投資家であったとしても、常に英語圏での最先端の情報を理解し、瞬時に判断し、瞬時に投資参加し、必要に応じて瞬時に引き上げるということなど、ほとんどの人には不可能な投資行為です。

Defiの最先端を追い続け、理解することのメリットも大きいですが、どれだけ精度の高い投資につながるかは不明確であり、リスクとリターンのバランスが合わないように感じます。

自社の資金を投じて行うことは、自社のDefi知識、ノウハウを高めるためにも行っていきますが、皆さんにこの方法を推奨することはAI TRUSTとしては一切ありません。

さらに研究を進めた上で、多くのハードル低く参加できる方法を継続して探していきます。

毎週1回情報をまとめてお送りします。

AI TRUSTでは日々の金融市場に影響を与えるニュースを独自の視点から解説を行っています。是非ご自身の投資指標としてご活用ください!!