今日は今週の米国株・暗号通貨市場の動きについて考えてみたいと思います。

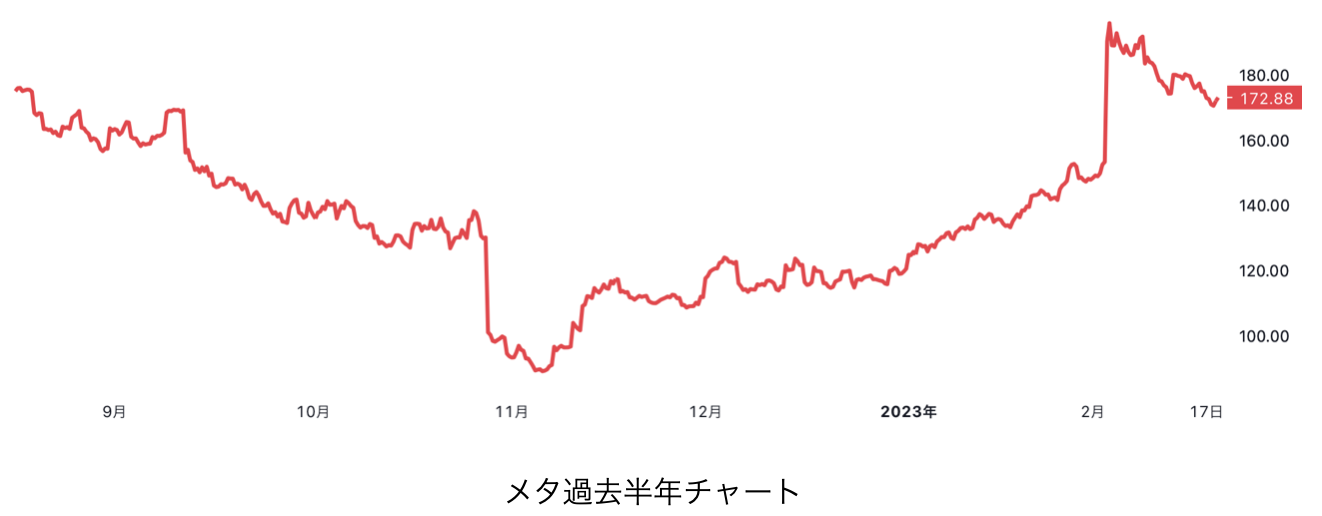

メタ株上昇がNASDAQを押し上げるか?

3連休だった米国市場が本日開きますがNASDAQを中心に、今日は一段高が期待できそうです。

画像共有アプリのインスタグラムやSNSのフェイスブックでサブスクリプション型のサービスを始めると発表しました。

料金は円換算で月2000円程度に設定し、他人によるなりすましの防止や投稿を人目に触れやすくするといったサービスを提供します。まずは数カ国での導入となりますが、最終的には全世界に広げることになるでしょう。

フェイスブックの利用者は世界で37億1,000万人です。仮に将来的に10%のアカウントがこのサービスを利用すれば3.71億人となり、月間2,000円徴収できれば、月間の利益は7,420億円、年間の利益は8.9兆円となります。

人員削減もさらに進めるようですし、上記の収益拡大の可能性は株価への好材料となるでしょう。時間外取引でのメタの価格は先週比1.36%上昇しています。今月に入りメタ株は下落基調にありましたので、好材料への市場反応は大きいように思います。

市場が開きメタが上昇すれば、それがIT銘柄の株価を引っ張り、NASDAQを上昇させる可能性があります。出遅れ恐怖投資家が上値を追っていくように思います。

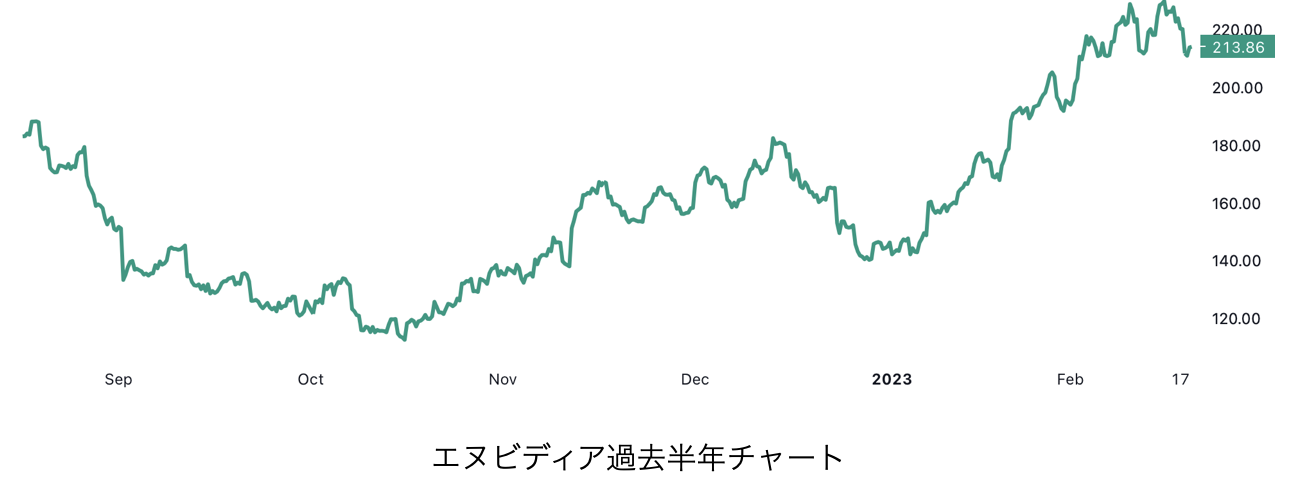

保有するエヌビディアについてはだいぶ含み益も拡大していますから売り時を考えます。

保有するエヌビディアについてはだいぶ含み益も拡大していますから売り時を考えます。

↓↓1月14日 エヌビディアに注目↓↓

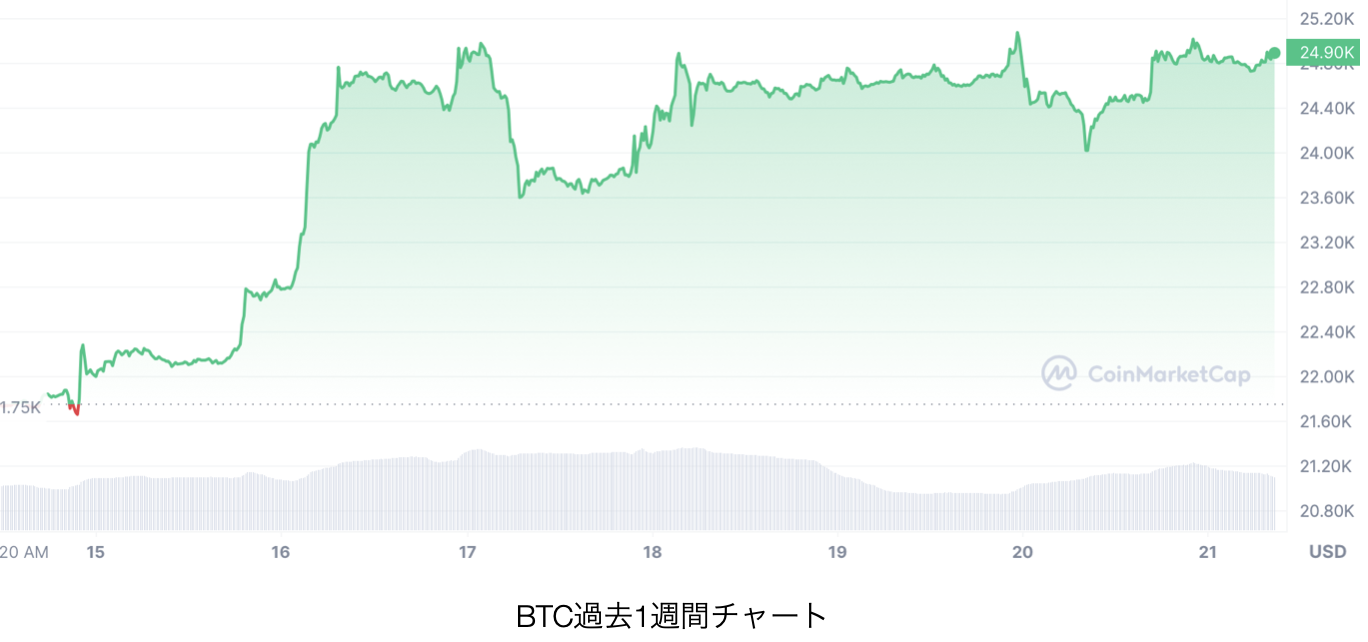

米国株が上昇すれば暗号通貨は一段高になる可能性は高いです。BTCが節目の25,000ドルをしっかりと超えてくれば上昇に勢いがつきます。

只今のBTC価格は24,896ドルです。過去1週間のチャートをみても、このラインをなかなか超えられません。

しかし、米国株が上昇すれば、暗号通貨市場にも出遅れ恐怖投資家の買いが入ってくると思います。

しかし、米国株が上昇すれば、暗号通貨市場にも出遅れ恐怖投資家の買いが入ってくると思います。

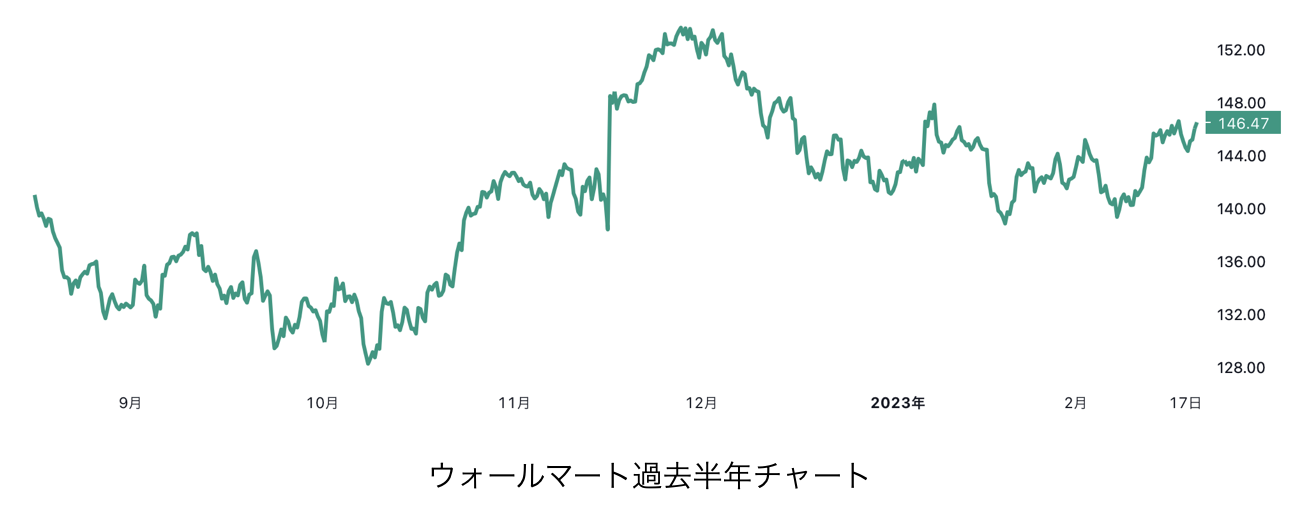

米小売業決算も市場を後押しか?

そして今日はウォルマートとホームデポの決算発表があります。一般消費財株が今年に入ってS&P500種株価指数のセクター別リターンで首位となっています。

1月の米小売売上が非常に良かったことから、この2社の決算は市場予測を上回る可能性は高いです。そうなれば、米株上昇となり、これも暗号通貨上昇の好材料になります。

1月の米小売売上が非常に良かったことから、この2社の決算は市場予測を上回る可能性は高いです。そうなれば、米株上昇となり、これも暗号通貨上昇の好材料になります。

ここまでは金融市場にとってはプラス材料です。

米国株・暗号通貨市場へのマイナス材料は?

ここ2週間にわたり、米国で市場予想を上回る経済指標が相次いで発表されたことで、株式市場では上昇の勢いが弱まりつつあります。

1月の消費者物価指数と卸売物価指数がそれぞれ上振れしたほか、小売売上高は前月比で約2年ぶりの高い伸びを示し雇用統計も堅調を維持しました。

↓↓米CPIは予想を上回る↓↓

好調な経済指標を受け、FRBが利上げを継続せざるを得なくなり、想定よりも長期にわたり金利を高水準で維持しなければならない可能性が高いです。

金利上昇は株式市場に打撃を与える可能性が高く、特にグロース株に大きな痛みをもたらすことになるでしょう。

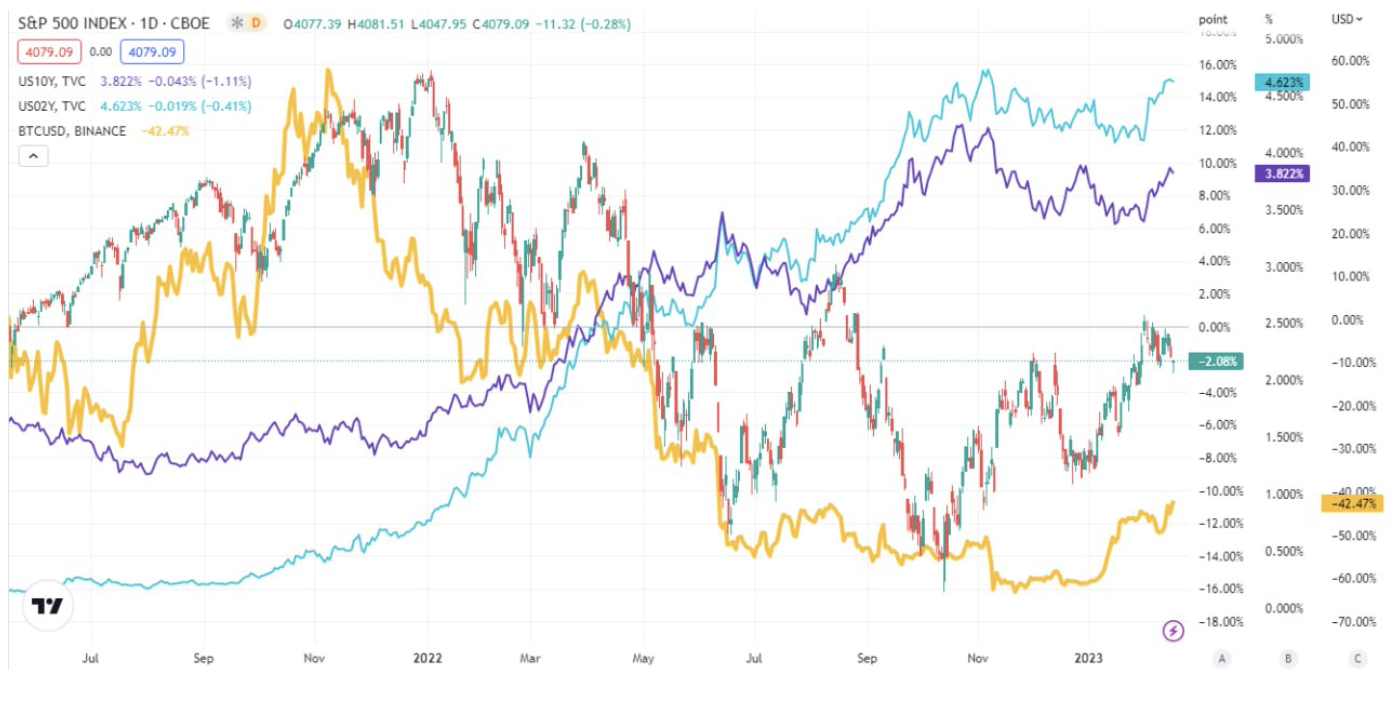

こちらは米国S&Pのチャートに 2年金利、10年金利とBTCを重ねたものになります。

通常金利上昇局面では株価は下落します。しかし今年に入り金利が上昇しているにもかかわらず株価は上昇しています。

通常金利上昇局面では株価は下落します。しかし今年に入り金利が上昇しているにもかかわらず株価は上昇しています。

直近はS&Pの価格は直近の天井をつけたように感じます。ただし今週に関して言えば、個別材料での株価上昇要因がありますので、一時的に反発する可能性が高いと考えています。しかし、多くのセクターのバリュエーションは依然として高水準にあります。

今週が今回の上昇の一旦のピークだと考えています。

AT&T、ベライゾンの2社も配当目的の長期保有と考えていましたが、これも含み益はしっかりと出ているので、今回は売却も選択肢です。

↓↓現在の主なポートフォリオ↓↓

企業業績悪化はこれから!!

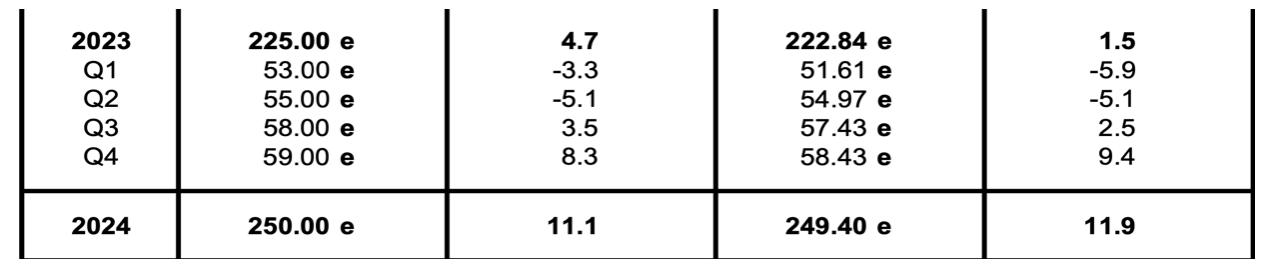

米S&P500企業のこの後の業績予測ですが、第一四半期、第二四半期とも悪化が予想されています。

下記の表のようにQ1.Q2とも調査会社、アナリスト予測ともマイナスです。

企業業績が悪化すれば株は売られます。FOMCでの利上げは今後2回もしくは3回が想定されていますので、これも株価にはマイナス材料です。

企業業績が悪化すれば株は売られます。FOMCでの利上げは今後2回もしくは3回が想定されていますので、これも株価にはマイナス材料です。

トータル的にみて、今週は高値で一度米国株、暗号通貨は売却というのが良い選択肢だと考えています。

日銀の金融政策変更が最大のリスク!!

とにかく今一番怖い、市場急落リスクと考えていることは日銀の金融政策変更です。海外勢は昨年12月に続き、1月も日本国債を売り越し、中・長・超長期を合わせた売越額は4兆1200億円と過去最大となっていますが、なんと日本の生保も国債を売っています。

生損保は1月に超長期債を過去最大となる4462億円売り越しました。これは2006年以来の非常に驚くべきことです。

地銀なども流石にこのリスクに耐えきれず、国債売りに回ると売りに拍車がかかります。そうなるといよいよ日銀はギブアップだと思います。

↓↓地銀の国内債含み損1.4兆円↓↓

日本国債は売りが止まらない状況

10年債は日銀のYCCの0.5%を大きく超えて0.504%です。売りが止まらない状況です。過去1週間の10年債は0.5%を超える水準が増えており、それだけ日銀が買い支えているということです。

外国人投資家の国債売りも12月半ばの日経平均は28,150円ほどでしたから、そこから1,650円の下落で加速しています。

日本証券業協会が20日発表した公社債の投資家別売買動向によると、海外勢による1月の国債の売越額は4兆1190億円となり、過去最大となりました。

日銀が金融緩和を修正して長期金利が上昇するとみた海外投資家の売りが膨らんだわけです。

日銀の政策は確実に限界に来ている

日銀の政策は確実に限界に来ています。3月の日銀会合でのYCC解除も十分あり得ますし、その時は金融市場はパニック売り、一時的な円高が進むと思います。

12月の政策変更時、12月半ばの日経平均は28,150円ほどでしたから、そこから1,650円、6%程度の下落です。YCCを止めるとなった場合、このレベルではない激震が走ると思います。

↓↓12月の日銀の政策変更で何が起こったか?↓↓

具体的にどのような投資戦略を取れば良いのか?

こちらからはクリプトトレンドリサーチ会員の専用情報です。

続きを希望される方はこちらから申し込みをどうぞ!

ただいま初回利用者の方に限り、1ヶ月無料でご利用いただきます。