昨日はアメリカのクレジットカードローン負債が急速に増えている点から投資市場へのリスクについてまとめてみました。

↓↓アメリカ人の金融債務膨張と金融市場リスク↓↓

本日はさらに深掘りし、過去の資金のばら撒き、そしてアメリカ人の預貯金の積み上がりもみつつ金融市場への影響を考えてみましょう。まずはその前に金利動向です。

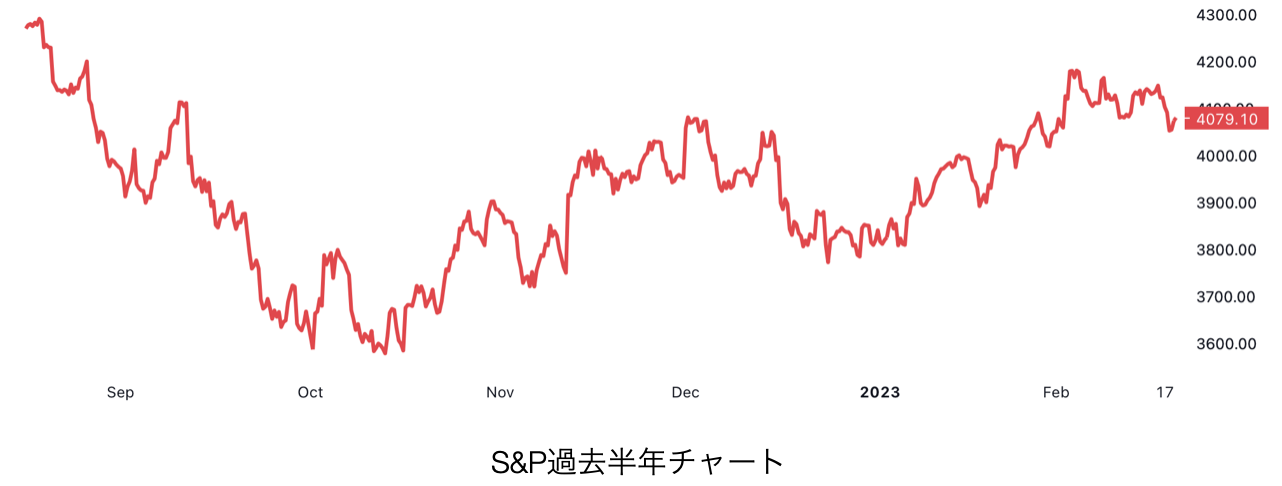

強い経済指標、労働市場での賃上げが続くなか米国株は堅調に推移しています。暗号通貨市場は大きく上昇し、昨日からの24時間では再度大きく上昇し、BTCも25,000ドルを目指す展開にきています。

しかし、米国金利の上昇が続けば、米国株は上値が重い展開になるでしょう。

暗号通貨市場については最近はNASDAQとの相関性が下がってきていますので、米国株とは関係なく上昇する可能性も高いです。

ただし、暗号通貨の場合、この後は業界内の独自要因でのリスクを常に見る必要があります。

金利スワップ市場では、FOMC)が今後2回の会合で、それぞれ0.25ポイントの利上げを実施するとの見方が完全に織り込まれています。

ゴールドマン・サックスとバンク・オブ・アメリカのエコノミストは米利上げ見通しを引き上げ、6月のFOMC会合でも0.25ポイントの追加利上げがあり、ターミナルレートは5.25-5.50%になると予測しています。

今よりも0.75%金利が上昇することになりますから、日銀のYCC取りやめとなるまでは、円安基調が続くと考えた方が良さそうです。

このあたりはこのあとのCPIの鈍化や他の経済指標で変わってきますので、慎重にみていく必要があります。

ただし、利上げが続く中では米国株のここからの大きな上昇は金利面から考えると、考えにくい状況ではあります。

↓↓米金利と米国株の相関性↓↓

ノーランディングの可能性も半々はある

アメリカの消費が強く、力強い経済成長が続き、FOMCのタカ派姿勢が長期化する場合、ハードランディグでもなくソフトランディングでもない、ノーランディングの状態が暫く続く可能性もあります。

この場合、その最中は金利高が続いても株価は継続的に上昇となる可能性が高くなります。

ジョージソロスや著名投資家も米国株をここにきて買い増しています。この状況が続く中では暗号通貨市場には大きな後押しとなります。

ただし、ノーランディングがこの後半年程度続くとすれば、そのあとにはソフトランディングではなくハードランディングとなる可能性が高いですので、その前の時点で一度リスク資産は売却することが正解だと思います。

日本のインフレを考えると?

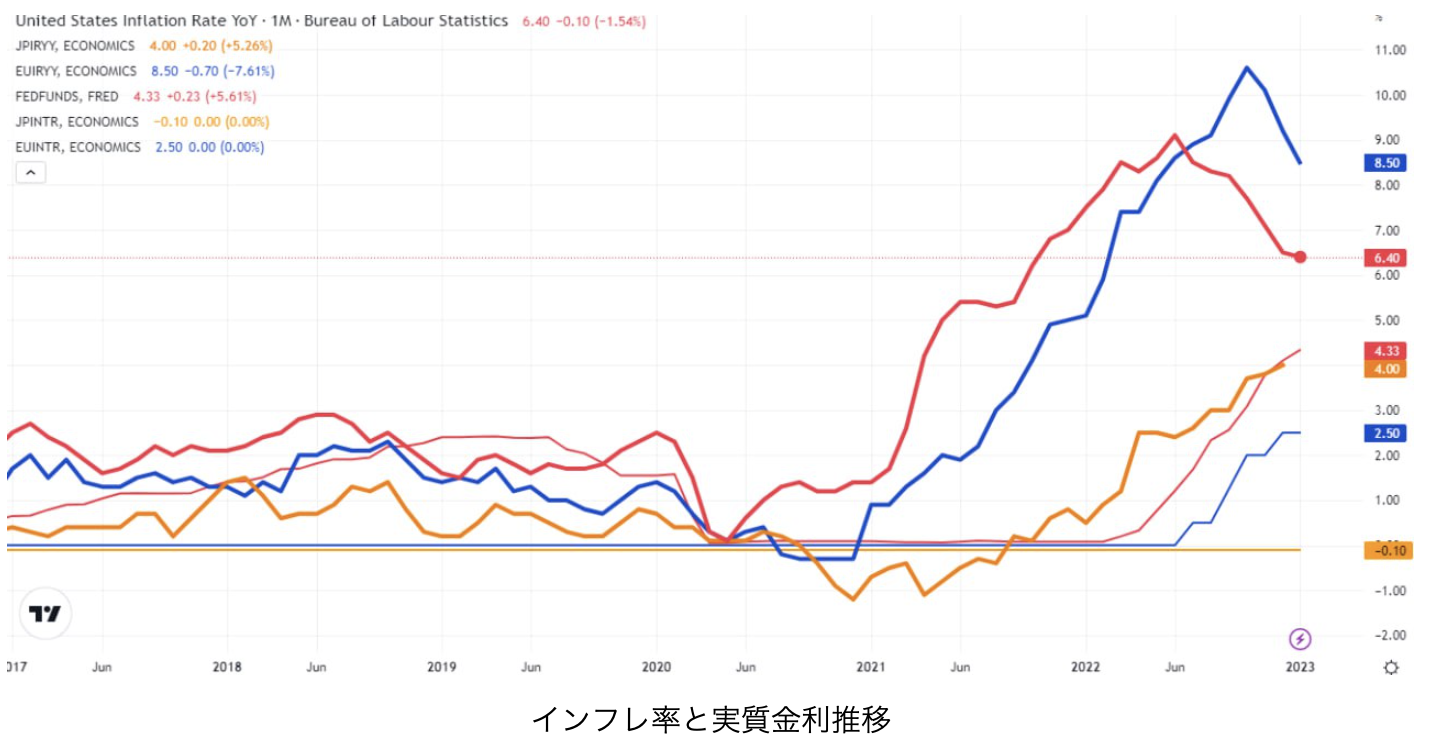

表は米、EU,日本のインフレ率の推移とそれぞれの実質金利の推移です。

・日本銀行当座預金のうちの超過準備預金の金利(短期)

・フェデラルファンド(FF)金利

・中銀預金金利:金利についてはこちらから取っています。

太い赤がアメリカのインフレ率推移、太い青が欧州のインフレ率推移、太いオレンジが日本のインフレ率です。

インフレ率の上昇に合わせ、インフレを抑えるために、遅れながら欧米の中央銀行は利上げを行い、実質金利が上昇しています。

それに対して日本は引き続き-0.1%でマイナス金利を続けている中でインフレがここにきて加速しています。自分には日本のインフレがこれで収まるようにはとても思えません。日銀はYCCでインフレを抑えるどころか加速させる政策をしていますから。

ただし日銀が国債を無制限に買い上げ、紙幣を刷り続ければ、この点は米国株、暗号通貨市場には後押しとなります。

↓↓日本の保有資産増加が米株、暗号資産を押し上げる↓↓

ただし、YCCを止めるタイミングでは市場に激震が走ります!!

一時的に急な円高とともに株安、暗号通貨安が起こります。

4月になるかその次の日銀会合になるか? この辺りは注意です。

カードローン増加と預貯金の関係

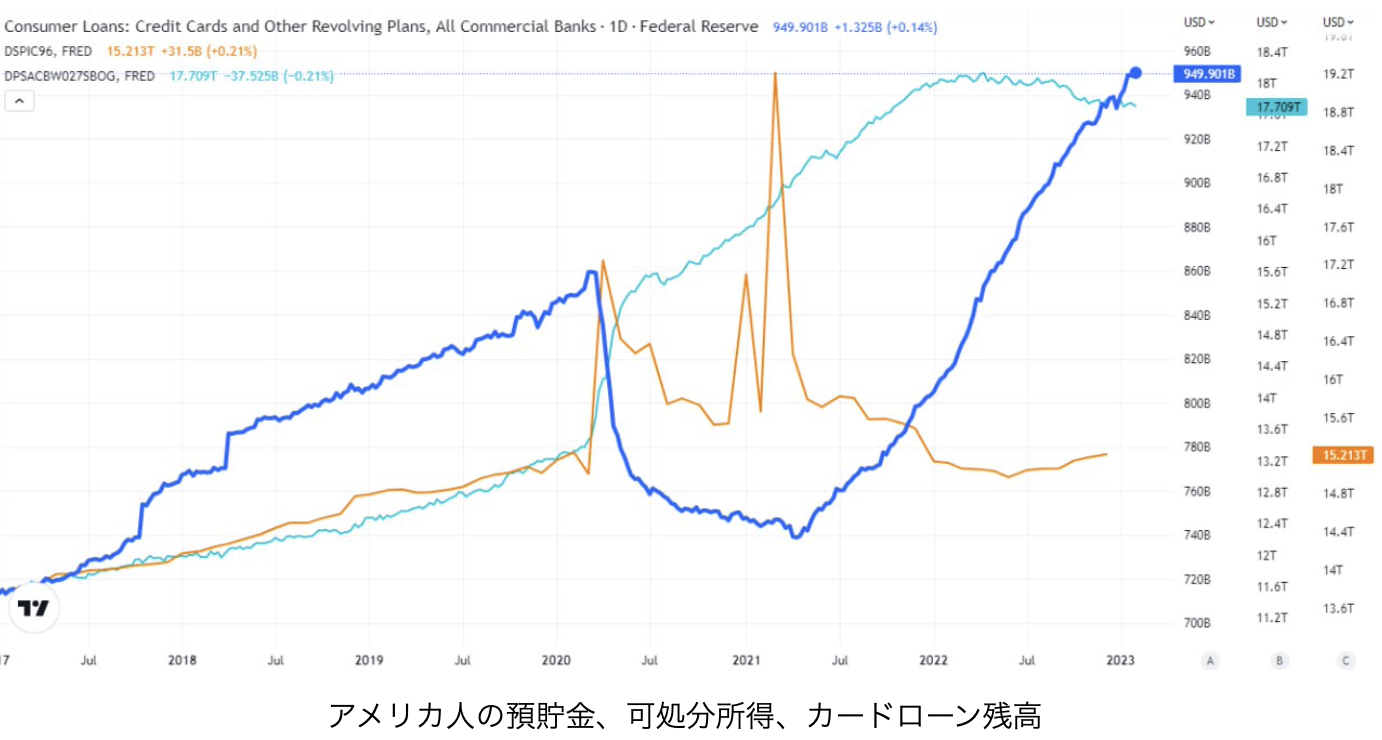

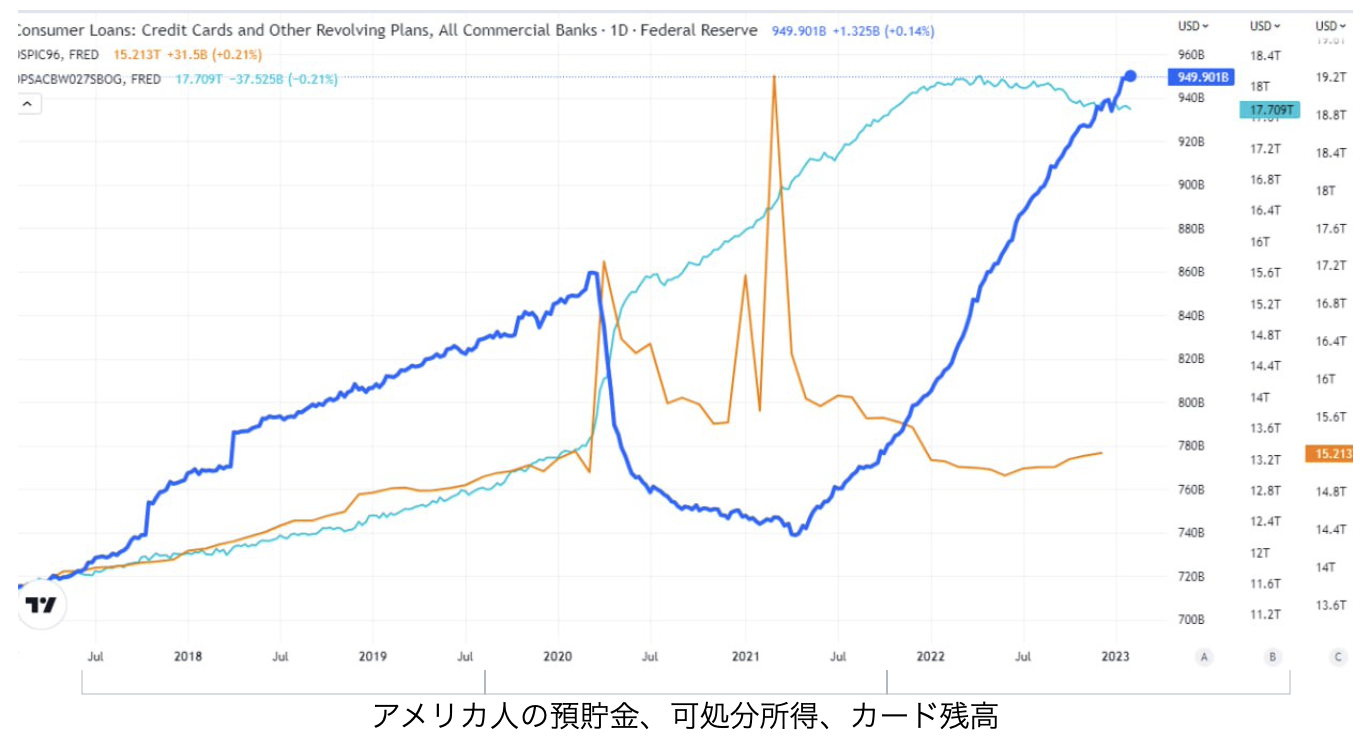

こちらはアメリカ人の預金とカードローン。そして、可処分所得をグラフ化したものです。

オレンジは可処分所得でコロナ禍でのばらまき時に急増しています。そして、青がクレジットカード残高、緑が預貯金額です。

オレンジは可処分所得でコロナ禍でのばらまき時に急増しています。そして、青がクレジットカード残高、緑が預貯金額です。

それぞれの桁が違いますので注意してみてください。

預貯金がローンの18倍あるので市場への影響は少ない?

カードローン残高の急増が怖いなと思いましたが、これを見るとカードローン残高は949ビリオンに対して預金は17.7トリリオンです。

預貯金がローンの18倍ありますので、カードローン急増はそれほど市場に与える影響は大きくないかもしれません。

昨日はカードローンの増加が投資市場へ悪影響を与えると考えましたが、それ以上にアメリカ人の預金増加額の方が大きくなっていますので、この点については投資市場への影響はあまり心配する必要はないのかもしれません。

↓↓アメリカ人の債務と金融市場への影響↓↓

この辺りは引き続き状況を確認しシェアしていきたいと思います。

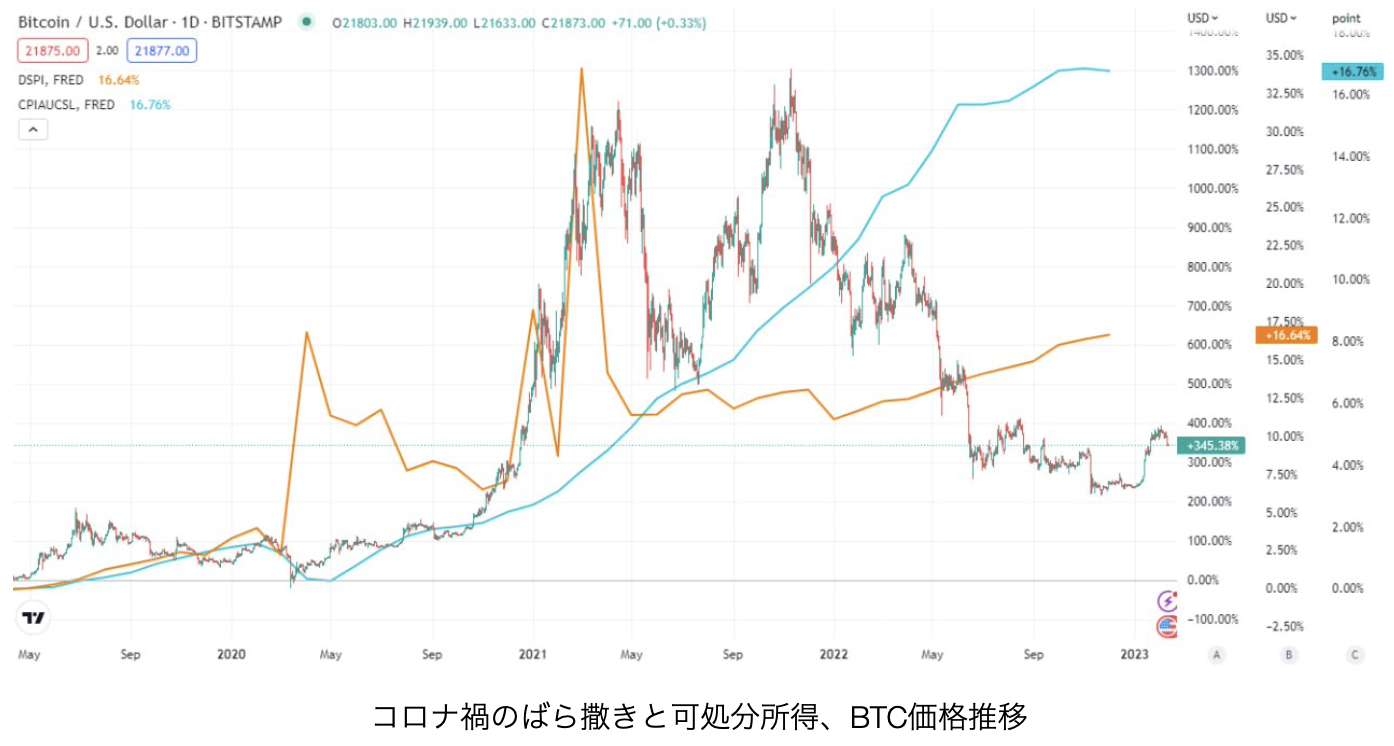

コロナ禍でばら撒かれたお金はどこに向かったのか?

最初のばら撒きの時に預金額が急増しています。そして2回目、3回目のばら撒きでは急増しているわけではありません。

ここで面白いデータを見てみましょう。

1度目のばら撒きの時はBTC価格は上昇していません。この時にはアメリカ人の預貯金額が急増していますので、預金にほとんどが回されたということです。

1度目のばら撒きの時はBTC価格は上昇していません。この時にはアメリカ人の預貯金額が急増していますので、預金にほとんどが回されたということです。

そして、同時にカードローン残高が急減しています。金利のかかるローンの返済に回されたということです。

そして、2回目、3回目のばら撒きではBTCは同じ上昇曲線を描いて大きく上昇しています。生活資金に余裕ができたことで、その分が投資に回されたということです。

そして、2回目、3回目のばら撒きではBTCは同じ上昇曲線を描いて大きく上昇しています。生活資金に余裕ができたことで、その分が投資に回されたということです。

ここから推測すると、今後の市場の動きもある程度読めてくるわけです。

この先、暗号通貨市場はどのような動きを見せていくのか?

こちらの詳細は会員専用の内容になります。

興味のある方は下記からご確認ください。

↓↓ クリプトトレンドリサーチ 暗号通貨投資家には必見の内容です↓↓