今年に入り米国株、暗号通貨市場とも上昇し、1月後半から2月前半の下げはありましたが、アメリカの予想を超える消費の強さもあり暗号通貨市場は上昇し、BTCは昨日は25,000ドル近くまで昨年8月以来の水準まで上昇しました。

米商務省が15日発表した1月の小売売上高は前月比3%増加し12月の1.1%減から回復しました。

米商務省が15日発表した1月の小売売上高は前月比3%増加し12月の1.1%減から回復しました。

↓↓CPIは予想を上回る伸び↓↓

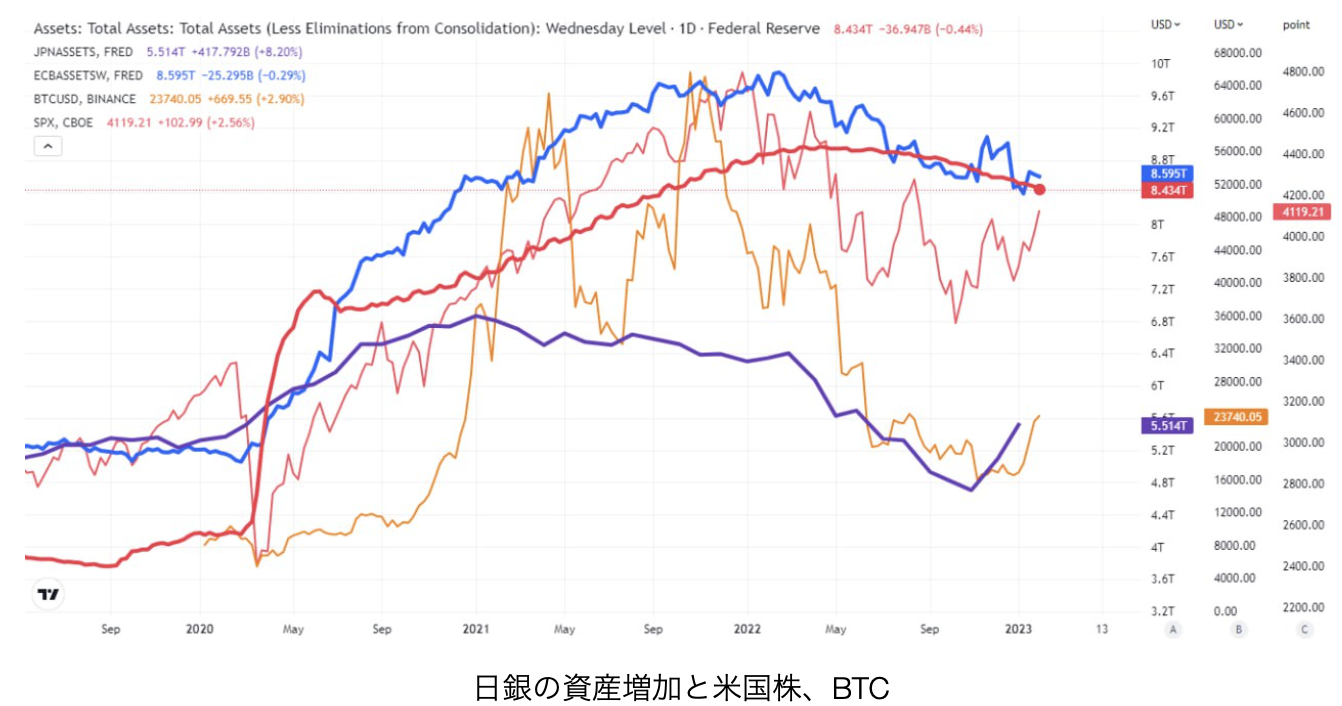

これは世界的に金利が上昇する中で、日本の10年債金利も上昇し、0.5%のイールドカーブコントロールの上限に張り付いています。

日銀が継続的に国債を上限無しに買い、紙幣をばら撒いている影響もあります。

日銀が継続的に国債を上限無しに買い、紙幣をばら撒いている影響もあります。

↓↓日銀の保有資産増加が米株・BTC価格を押し上げる↓↓

そして、もう一つ米国株、暗号通貨上昇の後押しになったのが社会保障給付金です。

昨年インフレ率が大幅に上昇したことを受け、社会保障局がここ40年で最も大幅な生活費の見直しを行った結果、給付額が1月に8.7%増加しました。

約7000万人が突然、それまでより多くのお金を手にするようになったのです。この資金の一部は当然、米国株市場と暗号通貨市場に回ってきます。

クレジットカード利用急増が市場のリスク要因に!!

しかし、少しリスクとして注意しなければならないニュースが出ていました。アメリカ人のクレジット残高の急増です。

しかし、少しリスクとして注意しなければならないニュースが出ていました。アメリカ人のクレジット残高の急増です。

クレジットカード残高は、前期比では610億ドル増

米国では2022年10-12月に根強い物価高にもかかわらず個人消費が旺盛だったことを受け、クレジットカード残高が過去最高の9860億ドル(約132兆円)に膨れ上がりました。

前期比では610億ドル増と、1999年までさかのぼるデータで最大の増加です。

そして、90日以上返済が滞っている深刻な延滞がクレジットカード債務の約4%にまで上昇しています。クレジットカード債務の増加は、米国でコロナ禍から状況が劇的に変化していることを示します。

コロナ禍では景気刺激に向けた個人給付金が支給されていたため、消費者が貯金して残高を返済することが可能でした。

この給付金が過剰流動性バブルを引き起こし、米株、暗号通貨を上昇させました。

↓↓2021年年初予測 過剰流動性バブルはまだまだ続く↓↓

一部のアメリカ人は借金に頼るようになっている

しかし、この状況がアメリカ人の一部で変わってきているということです。一部のアメリカ人は預金が底を尽き、借金に頼るようになっているということです。

21年の早い時期にはクレジットカード残高は、新型コロナ禍前の最高水準から17%減少していました。

今ではインフレで食品からガソリンに至るまで、あらゆるモノが値上がりしており、FRBの継続的な利上げを受け、クレジットカード金利は年利20%近くに上昇しています。

クレジットカード債務は21年12月から22年12月に1300億ドル増加と、年間ベースで過去最大の伸びとなっています。

債務を抱えるクレジットカード保有者の割合は46%と、1年前の39%から大きく上昇しています。この割合が更に大きく上昇してく場合は投資市場には悪影響を及ぼします。

既存の保有資産を売却⇒米国株、暗号通貨は価格が下がる可能性も

FOMCのタカ派として知られるクリーブランド連銀のメスター総裁、セントルイス連銀のブラード総裁が前回のFOMCでは0.5%の利上げを行うべきだったという内容の発言をしています。

↓↓前回のFOMCの状況を改めて理解してください↓↓

両総裁とも今年は投票権はありませんが、次回の利上げを0.5%と予想するトレードポジションが一部で出てきています。その確率はいまのところは低く、次回の利上げは0.25%となるでしょうが、0.25%の利上げは2回ではなく、3回続く公算が大きくなっていると感じます。

そして、これによりクレジット負債を抱えている層は更に利払いが増えますので、投資を行う余裕資金が減り、既存の保有資産を売却する方向に進みます。

米株、暗号通貨の売りが増え、価格が下落する要因になるということです。

アメリカのインフレは今年も続く

アメリカのインフレは粘着性を持って高く今年は推移することになるでしょう。

物価が高いということはものを買う、サービスを受けるにも余計にお金がかかるということです。

手元資金に余裕がなくなり、クレジットカードに頼る人が増える

↓

金利が上昇し、更に支払い負担額が増加する

↓

投資を行う余裕がある人が減る。手持ちの株、暗号通貨を売却

↓

市場は売りが先行し、上昇を阻み、下落基調に

今の市況は市場の上昇・下落につながる要因が複雑に絡みあっています。

この点を理解して投資判断を行なっていく必要があります。

好材料

① 日銀のYCC継続による国債買入=紙幣のばら撒き

② アメリカでの7,000万人の社会保障給付金増加=過剰流動性

③ 世界経済、アメリカ経済が当初予測よりも力強い

④ Web3.0、ブロックチェーンの実社会への浸透

悪材料

① インフレ高止まり→FOMCでの利上げ継続

② FRB,ECBの継続的な市場からの資産回収→売り圧力

③ アメリカ人の余裕資金の急低下→売り圧力&新規買い手減少

それぞれの状況を随時確認をしつつ、トータルで判断する必要があります。この辺りは常に最新状況を確認しシェアしていきます。

今なぜこのような情報を記事化しているのかといえば答えはシンプルです。自分自身の投資をリスクを最小化し、リターンを最大化するためなのです。

そのため、世界のマクロ経済の状況を俯瞰し、把握し、それを文章として書き、アウトプットすることで、自らの理解力を更に深め、正確に投資判断するためなのです。

これは皆さん自身の投資にも非常に参考になると思います。

AI TRUSTでは強く賢く生き抜く力を得るための様々なヒントをメルマガでも毎週配信しています。

登録がまだの方は今すぐこちらから登録してみてください!!

投資だけでなく、賢く生きるための非常に有益な情報を毎週得られると思いますので。