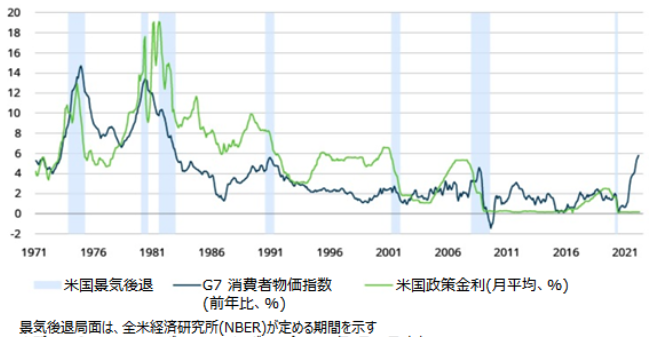

2022年、世界中を襲うインフレ、そして、それに伴う各国の急速な利上げにより、金融市場全般、そして暗号通貨市場が大きく下落しました。

この後の世界はどのようになっていくのかを占う上で、過去50年がどのような時代だったのかを今回は確認してみたいと思います。

1970年代 インフレの時代

70年代におけるインフレ率高まりの原因として第1にあげられるのが2度にわたる石油危機の影響でした。

OPECによる石油価格の引上げ,世界的な農作物不作等により主要先進国の輸入価格は急騰しました。インフレを抑えるためにアメリカではFRBが度重なる強烈な利上げを行い、株価は低迷しました。

OPECによる石油価格の引上げ,世界的な農作物不作等により主要先進国の輸入価格は急騰しました。インフレを抑えるためにアメリカではFRBが度重なる強烈な利上げを行い、株価は低迷しました。

1980年代 バブルとその崩壊の時代

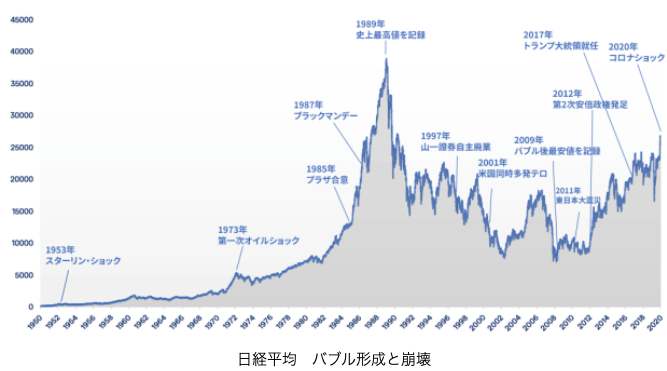

日本がバブルに突入するきっかけとなったのが、1985年9月の「プラザ合意」です。プラザ合意とは、先進5か国(G5)蔵相・中央銀行総裁会議で発表された、為替レートに関する合意で、その名称は会議の会場となったアメリカ・ニューヨークのプラザホテルにちなんでいます。

日本がバブルに突入するきっかけとなったのが、1985年9月の「プラザ合意」です。プラザ合意とは、先進5か国(G5)蔵相・中央銀行総裁会議で発表された、為替レートに関する合意で、その名称は会議の会場となったアメリカ・ニューヨークのプラザホテルにちなんでいます。

プラザ合意ではドル高の是正(円高ドル安への誘導)を目指すことで各国が合意したのです。1ドル240円台だった日本円は、1年後には1ドル150円まで急速に円高が進みました。

急激な円高進行によるショックを和らげるため、日本政府は内需主導型の経済成長を目指して公共投資拡大などの積極財政を進めたほか、徹底した低金利政策を打ち出しました。日銀が銀行に貸し出しを行うさいの金利となる「公定歩合」を、年率5%から2.5%まで段階的に引き下げていき、企業や個人がお金を借りやすくしたのです。お金が市中に出回りやすくなった結果、「カネ余り」が発生し、余ったお金は株式市場と不動産に流れ込みました。

1980年年初には、13,100円台だった日経平均株価は、1989年の大納会で38,900円台の史上最高値を記録しています。

不動産価格は数年で約4倍にも値上がりし、「土地の値段は永遠に上がり続ける」という「土地神話」を信じた人々による不動産ブームが起きました。そしてその後、日銀の急速な利上げ、及び融資規制により、株価、不動産価格とも崩壊し、その後の日本には失われた10年?20年?30年?が訪れることになります。

1990年代 ドットコムバブルの時代

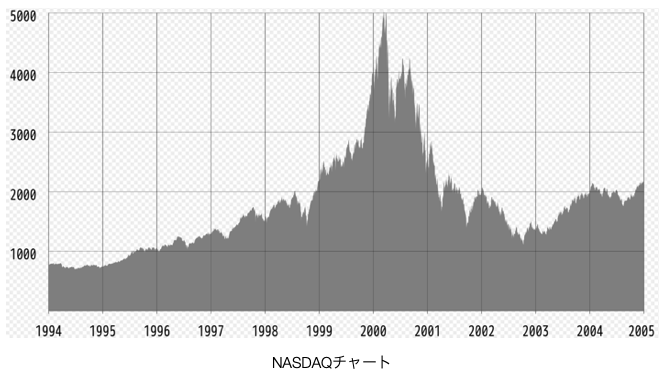

インターネットバブルは1990年代前期から2000年代初期にかけて、アメリカ合衆国の市場を中心に起こった、インターネット関連企業の実需投資や株式投資が、実態を伴わない異常な高値になったことをいいます。英語では「dot-com bubble(ドットコム・バブル)」といいます。

インターネットバブルは1990年代前期から2000年代初期にかけて、アメリカ合衆国の市場を中心に起こった、インターネット関連企業の実需投資や株式投資が、実態を伴わない異常な高値になったことをいいます。英語では「dot-com bubble(ドットコム・バブル)」といいます。

ドットコム、インターネット関連の多くのIT関連ベンチャーが設立され、ドットコムと名前がつけばどんな会社でも上場でき、1999年から2000年までの足掛け2年間に亘って株価が異常に上昇しました。そして2001年には完全にバブルは弾けました。

2000年代 不動産バブルとリーマンショックの時代

2001年以降、米国政府が低所得者を対象とした高金利住宅ローン「サブプライムローン」の融資基準を緩和し、サブプライムローンを組み入れた証券化商品が多数発行され、投資家の購入も加熱化する証券バブルが発生していました。

2001年以降、米国政府が低所得者を対象とした高金利住宅ローン「サブプライムローン」の融資基準を緩和し、サブプライムローンを組み入れた証券化商品が多数発行され、投資家の購入も加熱化する証券バブルが発生していました。

そして、地価の下落とともに2007年以降、借り手側のサブプライムローンの返済率が滞り始めると金融機関などが次々に損失を計上するサブプライムローン問題が表面化しました。

米国の金融機関のなかでもサブプライムローン関連のCDS(CreditDefaultSwapクレジット・デフォルト・スワップ)の多額の損失を計上したリーマン・ブラザーズが米連邦破産法第11条の適用を申請し、2008年9月15日に倒産。

さらに多くのCDSを扱い同じく経営危機にあった米保険会社大手AIGに対する連鎖倒産への懸念や、金融機関救済を巡る政府対応の混乱も市場の不信感をあおり、世界的な信用収縮と株価暴落へと広がっていきました。

2010年代 グローバル化の終焉

グローバル化に対する抵抗が大きくなるにつれ、ナショナリズムとポピュリズムが勢いを増していきます。

2008-2009年の世界金融危機と2011-2012年のユーロ圏の債務危機以来、欧米諸国では、自由貿易、移民、そして国のアイデンティティの弱体化に対する不満が増大しました。

保護主義的な政策目標を掲げる政党に影響され、アメリカも自国優先に走り、グローバル化に進んだ社会は終焉を迎えます。

2020年代 通貨の信頼が問われる時代

日本やアメリカの政府が無尽蔵に負債を増やし続けられたのは何故か?

金利がゼロだったからです。金利がゼロであれば、借金の期限が来ても、もう一度借金をして期限を伸ばせば良く、日本はそれを行い続けています。その間に払わなければならないペナルティである金利はゼロです。

だから誰もが借金を増やし続けました。

そして、リフレ派は「インフレが起こらない限りばら撒きは問題ない」と言い続け、その結果どうなったのかと言えば、インフレが実際に起こり、欧米各国ではインフレが高止まりしている状況が今なのです。ニクソンショック、金とドルの兌換制度が廃止されて以来、紙幣は大量にばら撒かれ続けました。

このあとの時代はそれと真逆のことが行われ、アメリカの中央銀行は既にそれを行い始めており、ECBもそれに追随します。

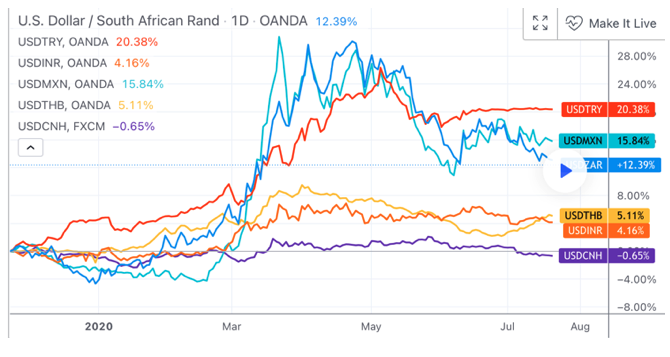

アメリカでは3月にQEを終了した後、5月FOMCでバランスシート規模を能動的に削減するQTを決定し、当初の3ヶ月間(8月末まで)は準備期間として月当たり475億ドルを上限に削減しています。そして9月からのQTは月当たり950億ドル(上限額)に倍額となり、削減が加速しています。

市場から米ドルが吸い上げ続けられているわけです。世界中に出回っている米ドル紙幣が継続的に減少していますから、ドルを必要な世界各国がドル買いに走ります。これによって世界の様々な通貨に対してドル高が起こっているわけです。

アメリカでは2024年の大統領選挙で誰が大統領になるにしても、この切迫した債務の状況に対処することになります。債務状況が切迫してしまっているために、次の大統領は支出を切り詰めざるを得ません。切り詰めないことも出来ます。しかし、財政を切り詰めない国に対し、金融市場は容赦なく襲いかかります。その国の国債に対しての信頼がなくなり金利は急騰します。

アメリカでは2024年の大統領選挙で誰が大統領になるにしても、この切迫した債務の状況に対処することになります。債務状況が切迫してしまっているために、次の大統領は支出を切り詰めざるを得ません。切り詰めないことも出来ます。しかし、財政を切り詰めない国に対し、金融市場は容赦なく襲いかかります。その国の国債に対しての信頼がなくなり金利は急騰します。

リーマンショック後、さらにはコロナショックは人工的な低金利の時代でした。しかし2022年以降はその真逆になるのです。中央銀行は金利を押さえつけることは出来ません。

金利を押さえれば物価が高騰します。

強烈なインフレが世界を襲っています。

金利を抑えなければ高金利により企業の借入負担は高くなり、業績悪化につながりますし、経済が大きく落ち込みます。1980年代から始まった低金利政策の結果がこのあと訪れるということなのです。

恐ろしいのはこの後のイギリスと日本

イギリスではトラス新政権がインフレ対策でばら撒き政策を発表し、ポンドと英国債は急落し、その後、トラス首相は全てのインフレ対策を撤回し、支持率は10%台まで落ち込んでいます。

日本ではインフレが起こっているにもかかわらず日銀が怒涛の勢いで紙幣を刷り、円が暴落しています。

アメリカが米ドルを毎月950億ドル市場から紙幣を吸い上げているのに対して、日銀は市場で国債を無制限に買い上げて、円という紙幣を刷って市場にばら撒いているのですから、円の価値が下落するのは当然のことなのです。

共産主義の失敗に日本の未来が見える

共産主義は価値のある労働にも価値のない労働にも等しい報酬を与えたことによって失敗しました。

そして今、日本、日銀の主導する資本主義経済は、皮肉なことに価値のあるプロジェクトにも価値のないプロジェクトにも等しくマイナス金利の恩恵を与えています。

それによってゾンビ企業は生き残り、世界と比較して競争力のない社会を作り上げてしまいました。

崩壊したソ連と同様の未来が日本に訪れるような気がしてならないのは自分だけでしょうか・・・・・・

毎週1回情報をまとめてお送りします。

AI TRUSTでは日々の金融市場に影響を与えるニュースを独自の視点から解説を行っています。是非ご自身の投資指標としてご活用ください!!