ドル円は今後どうなる

新型コロナウイルスのパンデミックの影響による各都市のロックダウンや自粛活動の結果、

懸念される世界の景気後退への対策として、各国の中央銀行が進める未曾有の金融緩和。

アメリカを例に取れば、政策金利を下げて、限りなくゼロに近づけた。

通常時であれば、金利をここまで下げることで企業も個人も資金調達のハードルが下がり、経済活動が活発になる。

しかし、今は多くの企業が資金繰りに窮しているため、更に企業の資金繰り支援などに政府は数兆ドル規模の資金供給策を行っている。

また、米国債や住宅ローン担保証券(MBS)の買い入れ量を当面無制限とする緊急措置も決めた。

いわゆる量的緩和政策であるが、言い換えれば「経済が持ち堪えられるまで、無限にお金を作り出そう」という訳である。

その結果、余剰の資金が市場に溢れつつあり、それが株価に流れ込む「過剰流動性相場」が今、形成されている。

これはアメリカだけではない。世界中で同様の金融緩和と経済刺激策が矢継ぎ早に行われているが、日本も数々の企業への支援金や特例措置、個人への給付金、金利なしでの貸し出しなど、同様であることは皆さんご存知であろう。

まだまだ世界的な経済の回復の先行きの見通しは暗いままであるが、株価だけ見ると、既に新型コロナ前の水準近くまで上昇したことで、一時的に安堵の雰囲気が漂っていることは事実。

この相場は非常に不健全な状況のため、いつか大幅な調整局面が来てもおかしくはないが、この世界の状況を見る限り、これしか選択肢がなかったとも言える。

では、この過剰流動性相場により株高が進んだが、ではドル円相場は今後どうなるだろうか?

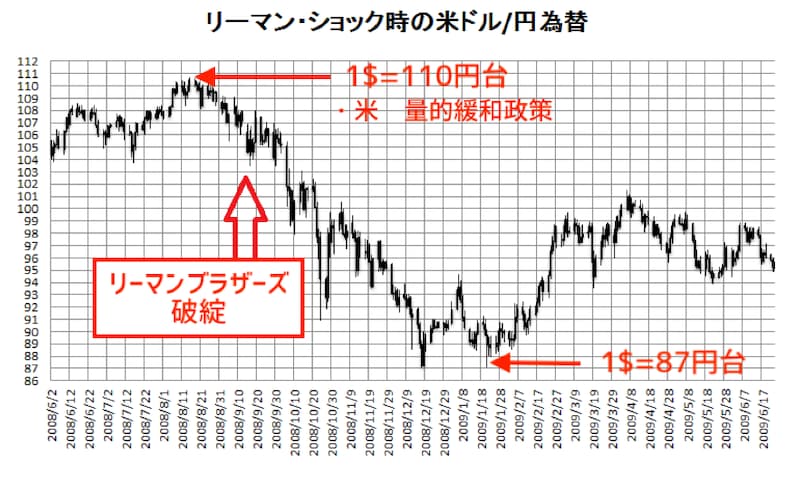

リーマンショックの時の為替相場

量的緩和により過剰流動性が発生すると、通貨量が増える。

これは、インフレの懸念を生じさせ、また通貨の価値を下げることにつながる。

つまり、基本的にはドル円相場の下落をもたらす。

ここでは、2008年のリーマンショックと、その際に行われたアメリカの量的緩和政策の結果のドル円相場を見てみよう。

この時、アメリカは紙幣を擦りまくり、数百兆円規模の国債や住宅ローンを買い支え、金融機関の混乱収束に努めた。

その結果、3ヶ月ほどでドルが対円で20%以上も下落した。

その後は調整が入り、90円台の中のボックス相場で推移することになったが、この量的緩和でドル安トレンドになったと言える。

新型コロナでドル円は今後どうなる

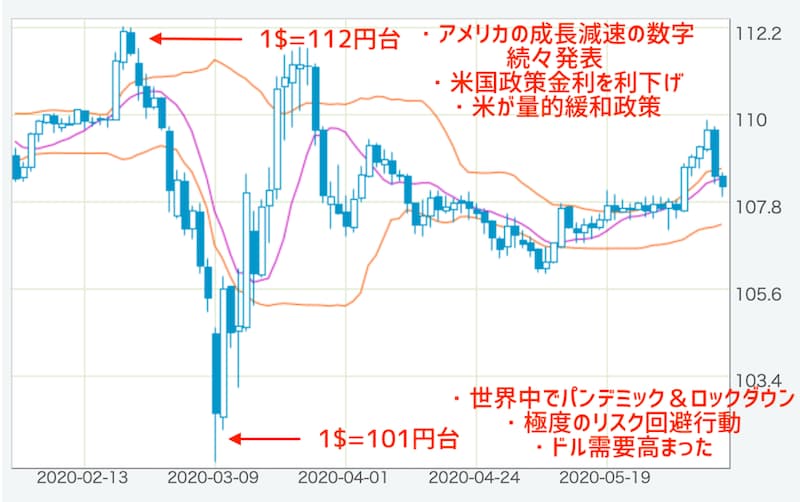

新型コロナの混乱でも、ドル円は当初は似たような動きを見せた。

アメリカが金利政策を発表し、量的緩和政策を推進することが発表されると、米ドルはリーマンショックの時と同様に大きく下落した。

しかし、リーマンショックの時とは違い、今回は2ヶ月のうちに元の水準に戻り、むしろ安定した為替市場が形成されている。

何故なのか?

世界各国が一斉に金融緩和したことで為替変動幅が小さい

今回の新型コロナによる流動性相場の中では、リーマンショックのように中期的な下落トレンドにはならず、短期的な大きな変動はあったが、すぐに元の水準に戻った。

その理由として、アメリカだけでなく、日本を初め各国の中央銀行が大胆な金融緩和をしており、金融政策面の違いがほとんどないためである。

どこも政策金利を下げ、量的緩和を行っている。

これにより、それぞれの通貨の価値は下がっていることは間違いない。

しかし、為替市場は常に通貨のペアで表示される。

価値が下がったドルと、価値が下がった円を比べても、大きな変化がない、という訳だ。

そのため、通常時よりもボラティリティが高いながらも、今は非常に分かりやすいボックス相場になっており、多くのトレーダーが利益を上げやすい環境になっている。

一方で、リーマンショックの時も含む2007年から2011年まで、日本は通貨供給量を減らしていた。

そのため、量的緩和を行ったドルだけが下落をしていったわけだ。

今後ドル円は安定予想

世界の株価は過剰流動性相場により次々と余剰資金が流れ込んだことで上昇が止まらないが、実態の伴わない過剰な上昇は、いつか調整局面が予想される。

一方で世界各国が金融緩和・量的緩和を続けた結果、その通貨間の価値が安定し、結果としてドル円相場も安定している。

既に各国、思い切った金融政策を行っていることに加え、すぐにこの政策を元に戻すことも難しい局面が続いていることを考えると、これ以上、世界を驚かせるほどのインパクトと規模のある金融政策・緩和を行う国が出てくることは考えにくい。

そう考えると、世界主要国、特にアメリカの失業率や小売高などの経済指標が発表されるタイミングである程度ボラティリティのある相場も見られるだろうが、大局を見れば相場はしばらくは安定、または緩やかなトレンド変換という動きになるであろう。

結論から言えば、各国が金融緩和を行っている環境下では、過剰流動性相場は直接的に為替に影響はない。

むしろ、その相場によって訪れる可能性のある将来的な景気後退やバブルの懸念材料、

またそれらに対する政府の金融政策に加え、投資家たちの心理の方が影響すると言えるだろう。

アフターコロナバブル ウェブセミナー開催します!

世界経済は2020年、マイナス6%成長と戦後最悪を記録することが予測されています。しかし、そのような中で世界中の株式市場は高騰し、ナスダック市場は最高値を更新しました。

日銀、FRB、ヨーロッパ中央銀行、それ以外も世界各国の中央銀行が過去に例がない極端に大きな資金を、コロナ対策費としてつぎ込んでいます。これにより世界の株式市場は完全な過剰流動性相場、アフターコロナバブルです。

アフターコロナバブルの最適化分散投資方法はどのような形となるのか?

米国優良TEC銘柄の分析、売買のタイミングの最適化を図るオンラインサロン。

6月20日のウェブセミナー参加者全員にサロン無料招待致します!

詳細はこちらからご確認ください。

毎週1回情報をまとめてお送りします。

AI TRUSTでは日々の金融市場に影響を与えるニュースを独自の視点から解説を行っています。是非ご自身の投資指標としてご活用ください!!