2022年3月から始まった暗号通貨バブルは既に崩壊しかかっています。そして、過剰流動性バブル自体も崩壊に近づいていると考えるべきでしょう。

今回は今の世界経済のマクロリスク要因をひとつずつシリーズ化し説明していきたいと思います。

過剰流動性バブルは終焉に近づいている!!

今月のFOMCでの0.5%での利上げ、そして0.75%の利上げは次回以降もほぼないという判断からこの時点では米株式市場は急騰し暗号通貨市場も上昇しました。

しかし、日本の翌日の昼時間は殆ど買いが入らない薄商いの状態でだらだらと下がり、NY市場が開けて米株が急落し、NASDAQが5%の下げを見せると暗号通貨市場も急落し、BTCもこのタイミングでは10%近く下落しました。

新規買い手が不在

新規買い手が不在なことは株式市場も暗号通貨市場も明確です。

市場にプラス要因のニュースが流れNASDAQが上昇すると、暗号通貨市場も少し上がりますが、買いの勢いが小さく、上昇幅が小さいです。そして、NASDAQが下落すると、NASDAQ市場よりもボラティリティの高い暗号通貨市場は急落するという状況が続いています。

今のマクロ経済環境を見通してみると、今回の過剰流動性バブルは終焉し、バブル崩壊の可能性もかなり高くなってきたと感じています。暗号通貨バブル自体は既に崩壊しています。

これはLUNA,USTの崩壊が最後のダメ押しとなりました。そして、現時点では過剰流動性バブルが崩壊するリスクは90%以上まで高まったと考えています。

過剰流動性バブルが崩壊した場合、暗号通貨市場は2020年3月の段階まで、もしくはそれ以下まで時価総額は下落する可能性が高いと考えており、そこに対して今から万全な備えをする必要があります。

株式市場も今からさらに大きく下がる可能性が高く、市場は往々にしてオーバーシュートしますので予想もしない価格までの下落も想定した方が良いでしょう。日経平均は2020年2月の17,000円割れは一つの節目であり、今回の場合、さらにそれ以上に下落するリスクも高いと考えています。

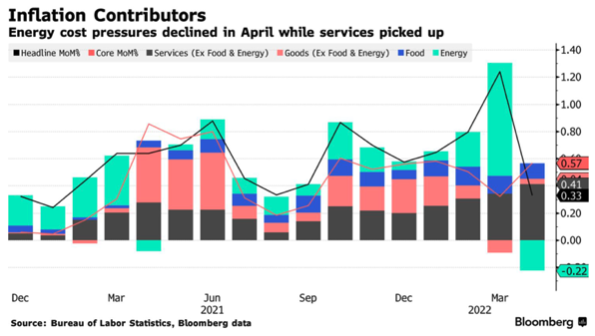

高止まりするインフレ率、金利の上昇に注意!

現在の世界経済のマクロ面でのリスク要因を拾ってみると、本当に様々な大きなリスクが差し迫っていることがわかります。まず最初は高止まりするインフレ率です。

FOMCで今回は0.5%の利上げを行いましたが、年内のFOMC全てで利上げが行われる予定です。

金利の急上昇は住宅市場の冷え込みなどで、景気後退リスクを高めることになります。

株式をはじめリスク資産からの資金流出や、新興国などの通貨安も起こり、現在の世界経済は試練を迎えています。

2020年1月後半から行われたコロナ禍への対応で急拡大した緩和マネーの正常化が、過去に例のない急ピッチでこのあと進むことになります。FRBが異例の措置に動くのは、インフレの勢いが想定以上に強いためです。

3月の米個人消費支出物価指数は、前年同月比の上昇率が6.6%と、約40年ぶりの水準を記録しました。1月、2月よりも上昇率は下がりましたが、依然高止まりしています。エネルギー価格の高止まりも続くと考えるべきです。

インフレの高止まりは、中央銀行の金利政策をより強行なものにする流れを後押しするものとなり、金利高はNASDAQ市場へは重しとなり、暗号通貨市場にはさらなる重しとなります。

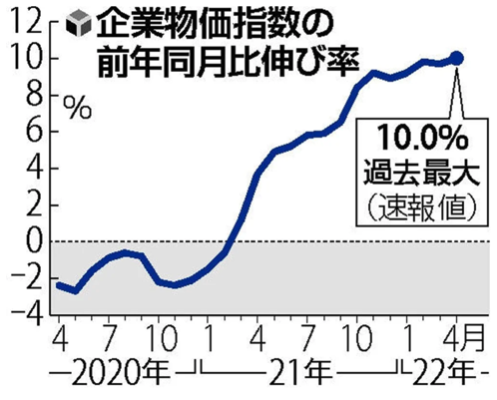

国内企業物価指数が上昇=様々な商品の値上げはこの後も継続

日銀が16日発表した4月の企業物価指数速報によると、国内企業物価指数(2015年=100.0)は前年同月比プラス10.0%となりました。

ウクライナ情勢による国際商品市況の上昇や為替円安などが押し上げ要因となり、上げ幅は比較可能な1981年以降で最大となっています。

国内企業物価指数の上昇は14カ月連続で、指数の113.5は統計開始の1960年1月以降で最高水準です。指数が上昇している間は家計や企業のコスト負担は増えていくことになるため、日本経済への負の影響は続きます。

企業物価指数が大きく上昇しているわけで、様々な商品の値上げはこの後も継続して続きます。そして、その上で、消費者の買い控えもあり、企業業績は下方修正されていくでしょう。赤字企業も増えていくことになるでしょう。

業績悪化は人件費を抑制しますから、所得は上がらないという悪循環の中で、金融市場の下落は加速すると考えるべきでしょうね。

失業率は急増する!!

世界中の多くの国で起こるマイナス成長が失業率を急増させます。イングランド銀行も今月利上げを発表し、政策金利は1%と、金融危機以来の高水準となりました。

その上で中銀は、インフレ率が10%台に上昇する中で、英経済がマイナス成長に陥るとの見通しを示しています。2023年もマイナス成長見通しで2024年もゼロ成長にとどまると中銀は見込んでいます。

失業率は直近の3.8%から5.5%に跳ね上がり、約60万人の失業者が発生すると予想しています。マイナス成長、高失業率は企業成長にとっても大きなマイナスです。

消費は落ち込みますし、企業業績にも大きく響くことになり、先々の株価の下落要因となります。暗号通貨市場にとっても当然のことながら大きなマイナス要因となります。

売りが増えており、バブルの崩壊が開始すれば一気に加速する

セクターローテーション、ようは市場のその時の人気銘柄、カテゴリーへ投資をするような投資家はモメンタム投資家(勢いのあるほうにつく)で、次々と新しいモメンタム(要はバブル)に乗っていって転々としているだけですから、バブルの崩壊が始まれば次々とすべての市場から撤退してバブル崩壊を加速させます。

この場合、さらに悪いことに、損失を取り返すために新しく「買う」のではなく、「新しいモメンタム」つまり「売り」に乗るのですべての市場で売り仕掛けが加速します。これがリスク資産市場全体の暴落スパイラルなのです。

市場がオーバーシュート(売られすぎ、買われすぎ)が起こる要因もここにあります。自分自身は今金融市場では全てショートを行っています。特に暗号通貨市場では最近は常にショート視点で短期の下落タイミングを狙っています。

そして、それに相乗りする投資家がどんどん増えていますから、これが世界中の投資家の中で起こればどうなるか?

市場の下げは加速するということになるわけです。

続きはこちらからご覧ください。

毎週1回情報をまとめてお送りします。

AI TRUSTでは日々の金融市場に影響を与えるニュースを独自の視点から解説を行っています。是非ご自身の投資指標としてご活用ください!!