昨年頭からの暗号通貨市場全体を検証してみました

現在は不安定な調整相場が続いていますが、昨年1月頭から遡って、現在の暗号通貨市場がどのような価格形成をしているのか?カテゴリー分けをして検証してみました。ここからは面白い推測もでき、今後の暗号通貨投資にも活用できるかと思います。

暗号通貨市場は驚異的な成長を見せるも・・・・

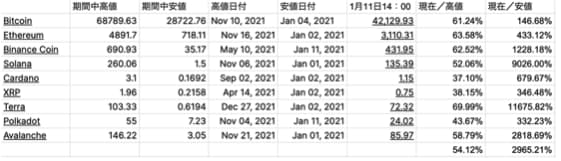

2021年1月から2022年1月11日までの間に暗号通貨時価総額は753,113,000,000ドルから2,007,138,000,000ドルまで3倍弱まで膨らんでいます。しかし、個々の暗号通貨・カテゴリーを調べてみると大きな開きがあります。

時価総額上位トークンだけを見ても大きな違いがあります。安値はどれも昨年の年初につけていますが、高値をつけている月には大きな違いがあります。トークンの大型アップデートの前後に高値を更新する傾向が強く、これは2022年も同様の傾向が見られることは予測でき、手堅い投資のチャンスだと言えると考えられます。

上位9銘柄の安値からの上昇率は平均して29.65倍となっており、この上昇率の高さが暗号通貨投資の大きな魅力です。

上位銘柄だけ並べてみても、” BTCの成長率が如何に低いのか! ” これも改めて理解できるかと思います。

昨年からの高値と比較した現在の価格は平均して54%と半分近くまで下落していることがわかります。下落率に関して言えば、BTCやETHの下落率は低く、時価総額が大きなメインのトークンだからこそ、耐性が強いこともわかります。

今の調整期を長く感じ、下落率の高さにも改めて驚かれる方も多いかと思いますが

” 1年で30倍近くまで上昇したものが、高値から半分に下がっただけ ”

というのが暗号通貨市場の実態だと思います。まだまだ非常に高い価格帯にあり、調整相場になれば、今の価格の1/3、1/5、1/10に下落するのは必然だと考えるべきなのです。

ただし、上昇期に入れば、押し目、下落が強かった分、上昇率も高くなる可能性があります。いよいよ持ってトークンのカテゴリー、それぞれのトークンの見極めが重要になるのです。

カテゴリー毎の検証

今回9種類のカテゴリーについてそれぞれ検証してみました。カテゴリーの違いによって大きな差が出ており、面白い検証結果となりました。

・エコシステム

・エクスチェンジ

・プラットフォーム

・Defi

・DApps

・NFT

・Payment

・ChainTech

・Game

では、それぞれ説明してきます。

エコシステム

エコシステムに分類される6種類のトークンは昨年の年初が安値となっています。そして安値から現在価格は平均して51.5倍となっており、非常に高い成長を見せました。高値と比較して現在は半分を少し下回る水準となっています。

バイナンスコインとイーサリアムクラシックは5月に最高値をつけ、ポリゴンを除くそれ以外のトークンは11月に最高値をつけ似通ったチャート形成もしています。

エクスチェンジ

エクスチェンジ(取引所等)に分類される13種類のトークンは基本的には昨年の年初が安値となっています。そして安値から現在価格は平均して8.8倍となっており、高値と比較して現在は半分を少し下回る水準となっています。

最高値をつけたタイミングは昨年5月につけたものが多く、これらのトークンのチャートは似通っています。それ以外のトークンの高値はバラバラで、取引所としての人気の急上昇や大規模キャンペーン、IRリリース等が影響していると考えられます。

そして、高値と比較してHuobiなど1/5程度まで下落しており、これは中国本土の暗号通貨規制の影響を最も受けたことが要因と考えられます。Pancakeは高値と比較して1/4程度ですが、安値からの上昇率も24倍近くと高く、DEXとして利用する利用者の大きな移動が一番の下落要因でしょう。人気の高いトークンを値上がり中に追いかけて投資をするリスクの高さもこれをみれば明確です。

プラットフォーム

プラットフォームに分類されるトークンは35種類ありますが、表では15種類のみ記載します。基本的には昨年の年初が安値となっています。

そして、安値から現在価格は平均して23.7倍となっており、高値と比較して現在は半分を下回り43%弱の水準となっています。最高値をつけたタイミングは昨年5月につけたものと11月につけたものが多いです。

それぞれのグループのトークンのチャートは似通っています。高値と比較して1/5以下となっているトークンも6種類あり、プラットフォームフロス(泡)は既に爆ぜたと言えるのかもしれませんね。

Defi

Defiに分類される17種類のトークンは基本的には昨年の年初が安値となっています。そして安値から現在価格は平均して14.3倍となっており、高値と比較して現在は半値以下、40%の水準まで下落しています。

最高値をつけたタイミングは昨年5月につけたものが多く、これらのトークンのチャートは似通っています。暗号通貨市場内でのDefiの最盛期は昨年の5月の上昇期であり、それ以降は盛り上がりに欠ける要因があります。Defiで多くの詐欺があったことが、このカテゴリーでの投資家離れが進んだ一番の要因だと考えられます。

結論)一般的な暗号通貨投資家はまだDefiを利用すべきではない

世の中的にはDefiは最先端の技術であり、今後大きく発展すると考えられていますが、昨年は大きな問題も表面化しており、CTRを利用する皆さんはDefiは利用しない方が賢明だと考えられます。なぜ利用すべきではないかというとシンプルな理由が幾つかあります。

詐欺案件が多すぎる

DeFiに預けられた資産総額は、過去1年間で17倍以上増加し、昨年11月の時点で2,470億ドル(約28兆円)に達しています。2020年には15億ドル(約1,700億円)だった損失額も、2021年には11月の段階では105億ドル、1兆2,000億円を超えているのです。

預け資産の5%近い額が詐欺等により損失が出ているとすれば、Defiを利用するにはリスクが高すぎるということです。

ほとんどのステーキングには投資価値がない

暗号通貨を一定期間預けること(ステーキング)で、そのトークンを利息として得ることができます。日本で著名なADA(カルダノ)もステーキングすることで高い利息を得ることができます。

例えば仮に年間20%の利息がつくとして、預けておけば100のトークンが120となって戻ってくるということです。 ” この何が問題か? ” と言えば答えはシンプルです。

預け期間中はトークンをロックされてしまうため、売却を行うことができません。

暗号通貨市場は非常にボラティリティが高く、20%の利息分など下手をすれば1日で吹き飛んでしまいます。2018年の暗号通貨バブルの崩壊でも、暗号通貨時価総額上位100位以内のトークンの半分近くがその後ほぼ無価値化しました。同様のことはこの後もたびたびあると考えるべきで、ステーキングで得られるメリットは正直いってほぼないと結論できます。

なぜプロジェクトはステーキングを行うのか?

この答えも明確です。市場に流動するトークン数が減れば減るほど需給が逼迫し、トークン価格は上昇し易くなるのです。そしてプロジェクト側としても、支払うのはBTCやETHではなく、プロジェクトとして保有するトークンを吐き出すだけです。

ようは原価ゼロの在庫のトークンを出すだけであり、リスクもありません。

ステーキングのボリュームが膨れることで、トークン価格が上昇すれば、手持ちのトークンを効果的に売却できます。そのプロジェクトに投資をしているベンチャーキャピタルや初期投資家等も高値で効果的に売却できます。

” この仕組みを理解しない一般の暗号通貨投資家が常にババをつかまされる ” のです。

暗号通貨の長期的な保有自体がナンセンスであり、現時点ではDefiを活用することはリスクが高すぎ、やめておくほうが得策だと考えられます。

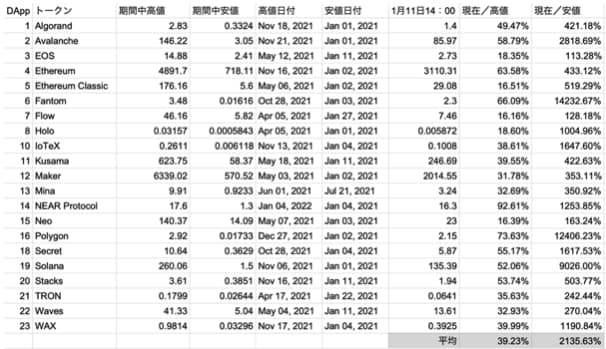

DApps

DAppsに分類されるトークンは23種類あります。基本的には昨年の年初が安値となっています。そして安値から現在価格は平均して21.3倍となっており、高値と比較して現在は半分以下、40%を下回る水準となっています。

最高値をつけたタイミングは昨年4月、5月につけたものと11月につけたものが多いです。それぞれのグループのトークンのチャートは似通っています。高値と比較して1/5以下となっているトークンも5種類あり、全体の20%を超え、カテゴリーとしての下落率が大きいことも頷けます。同じカテゴリー内での新たな人気トークンへの乗り換えが早いこともDAppsの特徴と言えるのかもしれません。

であれば、DAppsの最先端の人気の高いトークンを見つけられれば、効果的な投資を行える可能性も高いと言えるのかもしれません。この辺りはCTRでも引き続き検証を行っていきます。

NFT

NFTに分類されるトークンは9種類あります。昨年の年初が安値となっています。そして、安値から現在価格は平均して77.6倍となっており、非常に高い成長をみせました。高値と比較して現在は半分以下、40%を少し上回る水準となっています。

上昇率の高さから考えれば、下落率は低いとも言えます。世の中的にNFTはまさに今がブームであり、2022年に大きな波が来ると考えられています。(あくまでも世の中的に・・・・・)

最高値をつけたタイミングは昨年4or5月、11月につけています。それぞれのグループのトークンのチャートは似通っています。FlowはCTRの出遅れ銘柄の表では常に上位に入っていますが、安値からの現在価格は非常に低く、NFT銘柄の中でも異色であり、Flowを外せばNFT銘柄の平均成長率はさらに高くなります。平均的な上昇率を見ても、新たに登場するNFT銘柄への投資はかなり大きな成果に繋がる可能性が高そうです。

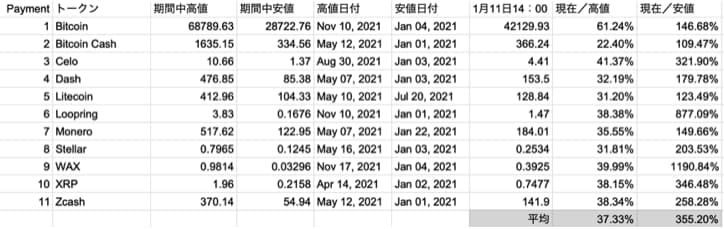

Payment

Paymentに分類されるトークンは11種類あります。ほぼ昨年の年初が安値となっています。そして安値から現在価格は平均して3.5倍となっており、高値と比較して現在は半分以下、38%を下回る水準となっています。

最高値をつけたタイミングは昨年4月、5月につけたものと11月につけています。それぞれのグループのトークンのチャートは似通っています。Paymentトークンの多くは高値と比較して1/3程度、それ以下の水準であり、昨年頭からの上昇率も3.5倍と非常に低く、カテゴリーとして投資妙味に欠けると言えるかもしれません。

BTCとの連動性が高いとも考えられ、それであればPaymentカテゴリーのトークンについては、BTCだけ持っておけば良いとも結論できるのではないでしょうか。

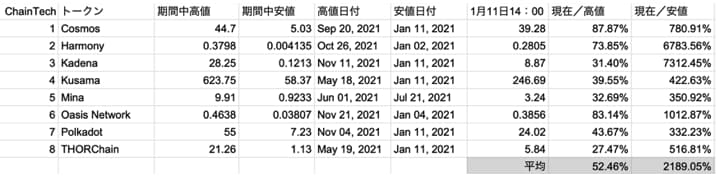

ChainTech

ChainTechに分類されるトークンは8種類あります。昨年の年初が安値となっています。そして安値から現在価格は平均して21.9倍となっておりカテゴリーとして高い成長を見せています。

高値と比較して現在は半分以上、52%を保った水準となっています。最高値をつけたタイミングは昨年4月、5月につけたものと11月につけたものが多いですが割合ばらけています。個別のトークンの価格上昇率はかなり差があり、常に同じカテゴリー内で新たな人気のあるプロジェクトに資金が移動しているのかもしれませんね。

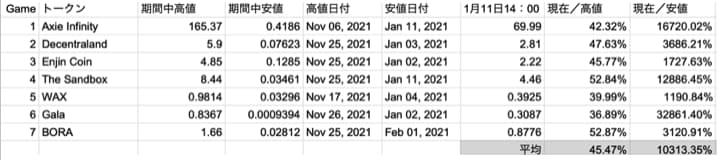

Game

Gameに分類されるトークンは7種類あります。ほぼ昨年の年初が安値となっています。そして安値から現在価格は平均して103倍となっておりカテゴリーとして非常に高い成長を見せています。

高値と比較して現在は半分以下、45%程度となっています。最高値をつけたタイミングはどれもが昨年11月となっています。前回の上昇期に最も成長したカテゴリーがGameでした。

” Play to Earn ” は2022年も引き続き大きく成長するカテゴリーとなるでしょう。ただしゲームの選別は非常に厳しくされていきますので、いわゆる ” クソゲー ” トークンを取引所で購入すると目も当てられない結果につながる可能性が高いです。

カテゴリーとしての上昇率が高かった分だけ下落幅も大きくなる可能性も高く、慎重なトークンの見極めが必要となります。