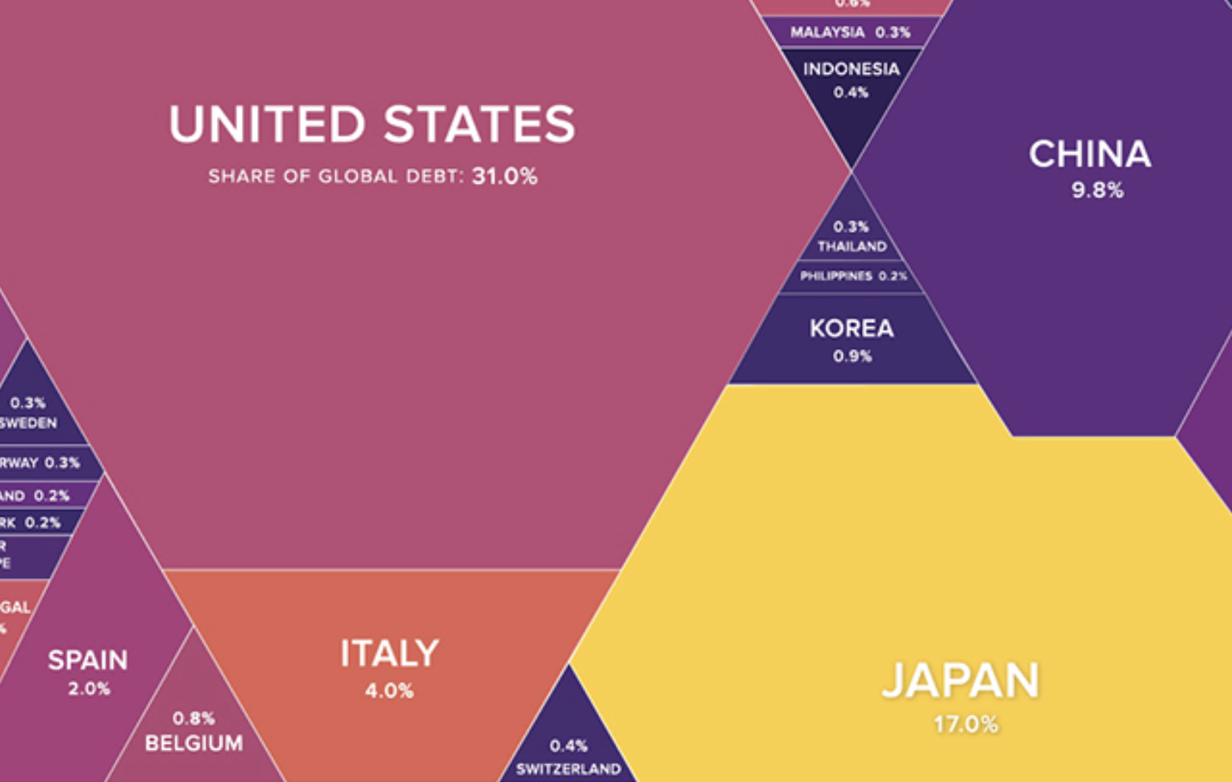

世界各国政府は過去に前例のない91兆ドル、日本円で約1京4,700兆円の巨額な負債を抱えています。

これは世界経済にほぼ匹敵する規模で、最終的には国民に甚大な負担を強いることになります。

世界各国とも、あまりに簡単に借金をし、紙幣を刷り過ぎています。

世界各国とも、あまりに簡単に借金をし、紙幣を刷り過ぎています。

過去の世界の歴史を見れば明らかで、刷られ過ぎた紙幣は必ずその価値をなくしていきます。

米大統領選をきっかけに米国債が暴落するシナリオ「その時日本は???」

アメリカドルは世界の基軸通貨です。

そのアメリカは巨額の借金を現在積み上げています。

今までは世界中が米ドルを求めていましたので、国債を発行し、紙幣を刷り続け借金を積み上げることができました。

米連邦政府が今年度支払う金利は8,920億ドルに及びます。これは国防費を上回る額で、高齢者向け保険「メディケア」の予算に迫る勢いです。

議会の財政監視機関である議会予算局(CBO)によると、来年の利払いは1兆ドルを超えるとのことです。米国の債務残高は30兆ドル余りとアメリカの経済規模と似たような規模にまで膨れ上がっています。

CBOは、債務残高がわずか10年後にはGDPの122%、54年には同166%に達し、経済成長が鈍化すると予測しています。

アメリカの債務膨張には限界があり、早ければ11月の大統領選後から。遅くとも5年以内には現在の借金を積み上げる仕組みが崩壊していく可能性が高いです。

アメリカはなぜ幾らでも今まで借金ができたのか?

元々、資源の売買や貿易にはアメリカのドルが独占的に使われていました。

インドと中国、トルコとブラジル、中国とメキシコのような、ドルとは一切関係のない2国間の取引でもドルで決済が行われていました。

しかし、これが今急速に変化してきています。きっかけはウクライナ戦争でした。

アメリカはロシアに対してドル資産凍結などの経済制裁を行い、世界の銀行システムからもロシアを切り離しました。

インドなど対露制裁に協力的でない無関係の国々に対しても、制裁をちらつかせて協力を強要しようとしました。

現在はドルの保有を避けようとする流れが加速

結果として欧米以外の国々はこぞってドルの保有を現在は避けようとする流れが加速しています。

BRICSはこれまでドルが使われていた貿易の決済に自国通貨を使うよう呼びかけており、中東では遂に比較的親米なサウジアラビアまでも原油取引のドル決済を減らす動きを見せています。

世界はドルやユーロの利用から、その次の時代へと移行しようとしています。

人民元やインドルピーや他の国の通貨の役割が増していきます。(残念ながら円は入っていません・・・・)

それぞれの国同士の貿易では、それぞれの国同士の通貨が使われていくことになっていきます。特に西側諸国とそれ以外の国々との間ではこの流れが顕著になるでしょう。

この結果として一番重要なことは、アメリカの資金調達が今後は困難になるということです。

これまでアメリカの財政赤字の拡大には上限がありませんでした。

どこの国も米ドルで決済していたため、ドルの預金を積み上げている人々が常にいました。

そして、その資金は金融機関を通じ、最終的に米国債の購入に向かっていました。

ドル離れが及ぼす影響は?

ドル離れの最終的な結果は世界的な決済や精算に関するものです。

そして、決算や精算の方法が変わり、ドル離れが加速するということは、アメリカ政府の資金繰りそのものに影響が及ぶということになるわけです。

際限なく国債が発行されても、今までは世界中がドルを決済に使い、ドルを預金していたため、それらの資金が米国債買いにつながっていました。

しかし、この流れがどんどん変わっていく中で、米国債の買い手が少なくなり、需給バランスが崩れることになります。

ただでさえ金利が高い状態で、利払い費はどんどん増す中、財政悪化が加速していきます。

国債の買い手がいなくなり、既存国債が売られれば、国債価格は下落し、金利は高騰します。

これに対応するためには、紙幣を新たに刷るマネタイズを行う以外に解決方法はなく、アメリカドルをどんどん刷るために、紙幣の価値そのものが下落し続けることになります。

そしてこれにより、インフレは再加速して高騰することになります。

このシナリオ以外には今後の姿が見えません。

あとはこの状況が来年に来るのか?それとも数年後に来るのか?

このタイミング次第になるかと思います。

アメリカの金利が再度上昇し始めれば、好調な米国株も変調をきたします。

そして、当然ですが、日本株や世界の株式市場、為替市場、暗号通貨市場にも大きな影響が出てくることになります。

米国債が暴落すると日本はどうなるか?

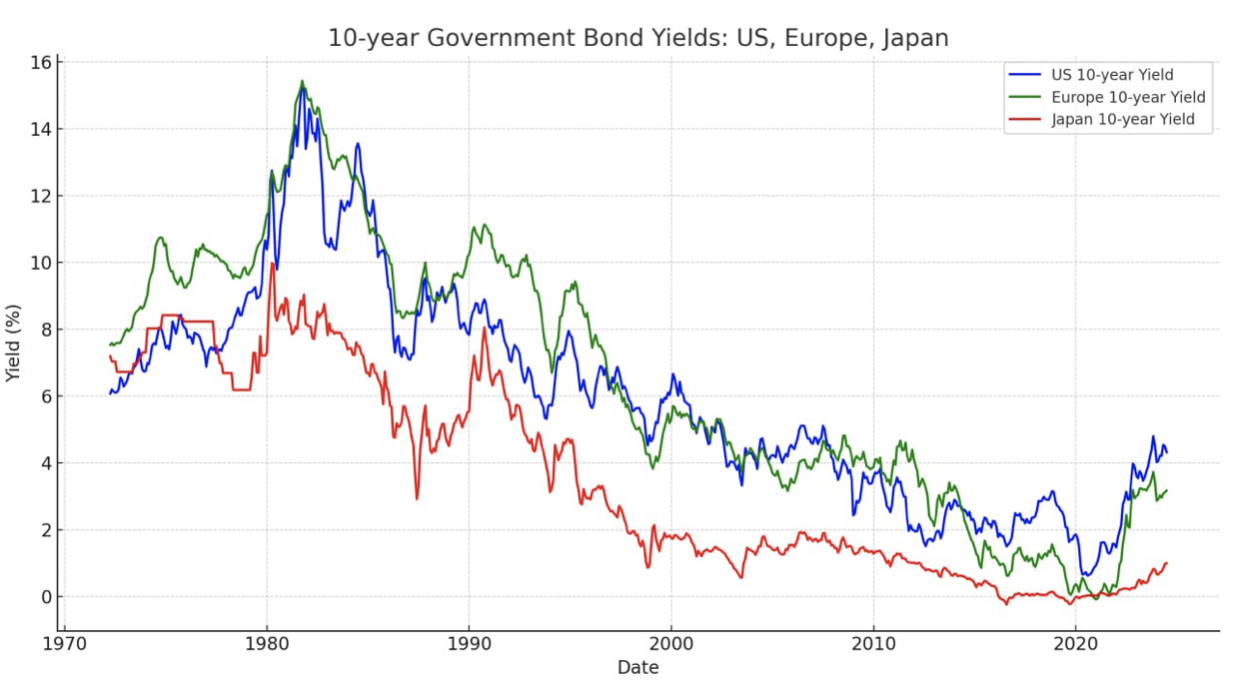

もしアメリカ国債の金利が急激に上昇すると、世界の国債市場でも同様に国債は売られ金利は急上昇します。

先週末の日本の10年債は1.065%ですが、アメリカの10年国債が今の4.35%から6%,7%と上昇すれば、それに引きづられる形で、2%、3%まで上昇することは十分にあり得ます。

ちなみに1981年のインフレ時にはアメリカ国債は15%台まで金利は上昇しているのです。その当時の日本の10年物国債の金利も8%近い水準でした。

上記チャートを見ればわかりますが、アメリカ・EU・日本の国債は基本的には金利水準は違えども、同じような動きをしています。

上記チャートを見ればわかりますが、アメリカ・EU・日本の国債は基本的には金利水準は違えども、同じような動きをしています。

アメリカ、UEの金利は2020年以降上昇しています。

それに対して日本の国債は、日銀のイールドカーブコントロールによって無理やり押さえ込まれていました。しかし、この状況も変わりつつあります。

日本の10年国債が仮に3%まで上昇すれば、その時点では日本株も急落し、日銀の保有する株の含み益がぶっ飛び、債務超過に陥いることになり、日本の国債の信頼がさらに失われ、国債が売られ、金利はそこからさらに上昇するという構図になる可能性は高いです。

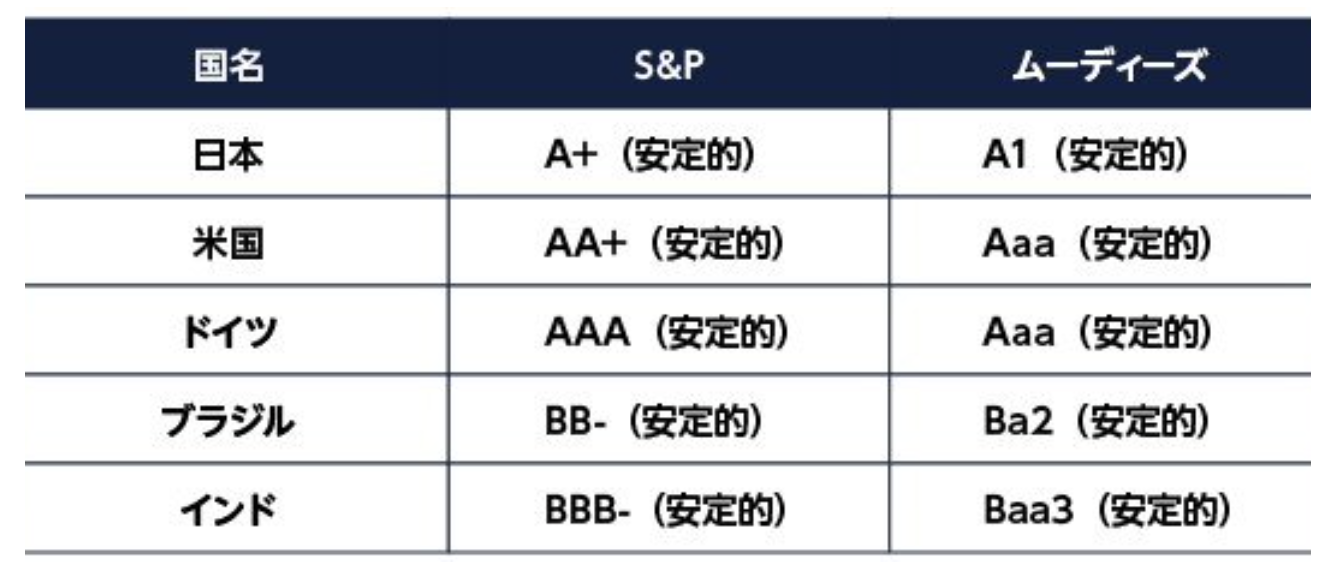

一番心配なことは、そのタイミングでムーディーズ等の格付け機関が日本の国債を格下げすることです。

一番心配なことは、そのタイミングでムーディーズ等の格付け機関が日本の国債を格下げすることです。

現在は安定的と評価されている日本国債ですが、格付けが下がれば、日本の企業の格付けもそれに合わせて下がることになり、資金調達する金利は上昇し、企業収益は圧迫化されます。

既に国と地方を合わせれば1,200兆円を超える借金

金利が急上昇すれば利払い費用も増加し、国の予算そのものが大幅に修正される必要も出てきます。

そして、国債市場が急落(金利上昇)すれば、国債を保有する金融機関や生保にも莫大な含み損が発生します。

今年に入り、新NISAを通じて円からドルに変える個人投資家も急増していますが、円は加速度的に売られる可能性が高く、キャピタルフライトが加速するのではないかと予測します。

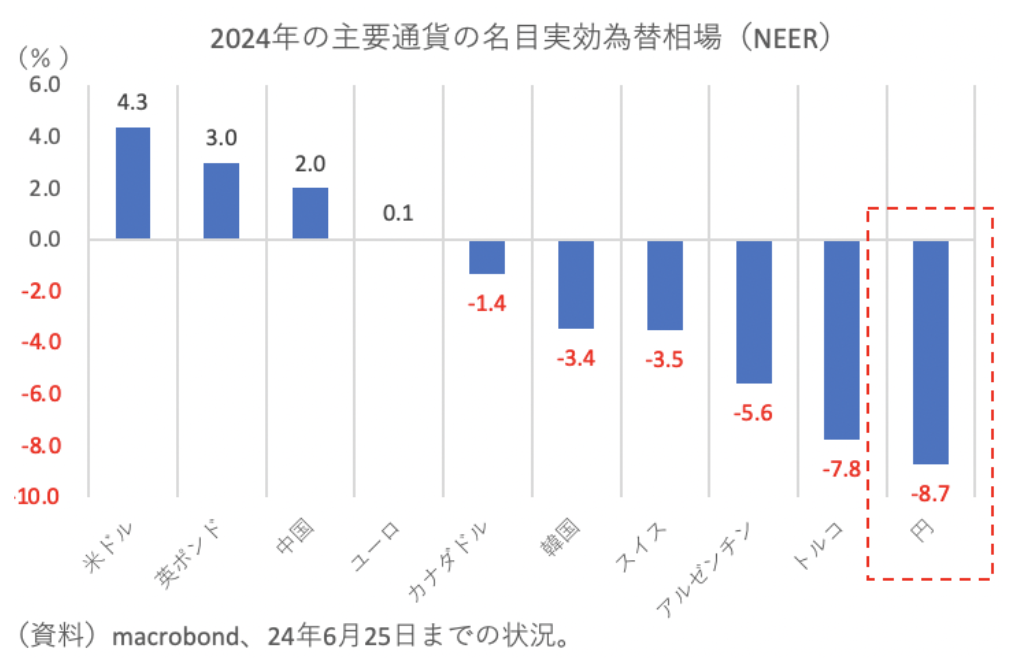

日次で確認できる国際決済銀行(BIS)のNEERでは64カ国の通貨について確認可能ですが、円の▲8.7%は全64カ国中で見ても最悪のパフォーマンスとなっています。

日次で確認できる国際決済銀行(BIS)のNEERでは64カ国の通貨について確認可能ですが、円の▲8.7%は全64カ国中で見ても最悪のパフォーマンスとなっています。

これがさらに円安によって最悪が拡大することになるでしょう。

円安によりインフレは加速します。食料品等、海外との買い負けが起こり、日本国内で食糧不足に陥るリスクも高まります。

金利高による利払い費用が急拡大することで、国の予算を根本的に組み直す必要も出てきます。

甘すぎる年金計画

先週は年金の将来検証のニュースも流れていましたが、非常に重要なポイントをどこも解説していません。

年金自体は将来ももらえるとしても、インフレによる紙幣価値の下落について説明をしないのです。

下記が今回の検証結果でした。

経済成長などが順調に進むケース

所得代替率…57%前後

それによりますと、経済成長や労働参加が順調に進むとした2つのケースでは、いずれも給付の抑制は、2030年代の後半まで続き、所得代替率は57%前後となります。

今年度の所得代替率、61.2%と比べると、4ポイント程度の低下にとどまる計算です。

過去30年間と同程度の経済状況が続くケース

所得代替率…50.4%

また、経済成長率がマイナス0.1%と、過去30年間と同じ程度の経済状況が続くケースでは、給付の抑制は2057年度まで続き、所得代替率は50.4%と、今より、10ポイント程度、低下するものの、50%以上は維持できるとしています。

成長率マイナス0.7%に落ち込むケース

所得代替率…30%台

一方で、経済状況が悪化し、成長率がマイナス0.7%に落ち込むケースでは、2059年度に国民年金の積立金がなくなり、その後、所得代替率は30%台に落ち込むとしています。

この前提となる出生率は現在よりも高く、外国人の入国超過についてもかなり甘い予測です。もともとの数字の積み上げ自体が、無理無理です。

ようは国民を安心させるための金額、数字を最初に出した上で、その数字にするために、出生率や他の数字を当てはめているだけの数字遊びです。

東京オリンピックや大阪万博を見ても明確ですが、国、機関の出す数字は甘々なので、こんな年金を期待しても残念ながら無理であり、将来受け取れる年金は、もっと大幅に下回る可能性が高いと考えるべきでしょう。

そしてここには今後のインフレが全く加味されていないわけで、インフレが加速し、20年で仮に50%のインフレが起これば、もらえる金額は実質半分の価値にしかなりません。

紙幣の価値の下落からどのように資産を守れば良いのか?

残念ながら年金だけで生活することは不可能なのです。

アメリカドルも先々は大きく紙幣の価値が下落します。

しかし、その前に日本円という紙幣の価値の下落スピードは早いです。

では紙幣の価値の下落からどのように資産を守れば良いのか?

①世界の優良な不動産(日本であれば4大都市圏の中の優良不動産)

②金、銀、銅、ウラン等の貴金属(現物、先物)

③食料(先物)

④BTC・ETH・TON これらの極一部の暗号通貨

⑤AI関連等の世界の優良な上場株、インド株ETF

⑥キャッシュを稼ぎ続ける事業、仕組み

⑦非居住者になり、税から自らを守る

このようなものに分散して投資を行う必要があります。

ただし、資産規模、年齢によっても振り分けは変わってきます。

攻めるのか?守るのか?

個人の性格によっても変わってきます。さらにはその時その時、1年単位、数年単位での見直しも必要となります。

このあとの5年間は非常に紙幣価値の下落というリスクが高くなりますので、本当に危機感を持って対応していかなければなりません。

3つのサービスを全て合わせても月額3,980円

より詳しい資産を守る方法については、下記で詳しく説明しています。

今はサービスとしては3つのクリプトトレンドリサーチ、マーケットトレンドリサーチ、GPT Investorsを行っており、3つのサービスそれぞれ、かなり内容が深く、非常に投資や金融、お金そのものについては幅広く学べ、実際の投資に活かせる実践的な内容になっています。

今なら3つのサービスを格安で利用できます。

CTR:2,980円

GPT Investors:3,980円

MTR:1,980円

合計8,940円のところを、毎月:3,980円(税込)でご利用頂けます。

より多くの方に活用頂き、皆さんそれぞれが投資の実践に活かしてもらい、これから迎える更に厳しい時代に備え、強く生き抜く力に変えてほしいと願っているのです。

お申し込みはこちらからどうぞ!!