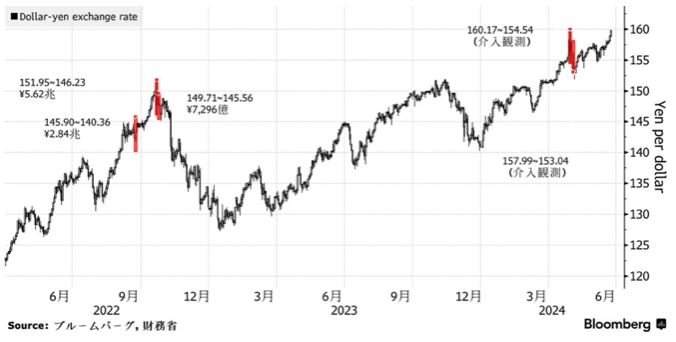

先週末のドル円は159.8円まで円安が進んでいます。

160円を超えれば為替介入も行われる可能性も高いですが、日本や日銀の本質的に抱えている問題を考えれば、まだまだ円安は進むことになるでしょうね。

160円を超えれば為替介入も行われる可能性も高いですが、日本や日銀の本質的に抱えている問題を考えれば、まだまだ円安は進むことになるでしょうね。

1ドル200円の時代がまもなくやってくると考えています。

政府と日銀の政策が真逆!!

岸田文雄首相は21日、今国会の閉会を控えて首相官邸で記者会見を開きました。

この中で、秋に経済対策の策定を目指し、年金世帯や低所得者への給付金支給を検討すると明らかにしました。

これに先立ち物価高対策として電気・ガス代の補助を8~10月に追加実施し、ガソリン補助金も年内に限り続けると表明しています。

日銀は消費者物価2%を確実にするために金融緩和を継続し、首相は『年末まで月平均0.5ポイント以上押し下げるよう努力する』といっています。

日銀と政府が言っていることが真逆です。

電気・ガスの補助を行えば、財政赤字は更に膨らむことになり、財源として増発された国債を日銀が買い取ることによってお金が更に市中にばらまかれ円安は進み物価は上昇します。

今の日本の経済・金融政策ははっきり言ってでたらめです。

この問題の根源は、バラマキで財政規律を無視し、金融政策として禁じ手中の禁じ手である財政ファイナンスを行った結果です。

財政ファイナンスとは??

財政赤字を賄うために、政府の発行した国債等を中央銀行が通貨を増発して直接引き受けることをいいます。国債のマネタイゼーション(国債の貨幣化)ともいいます。

日本においては、財政規律を失い悪性のインフレを引き起こす恐れがあるため、特別の事由がある場合を除いて財政法第5条により原則として禁止されています。

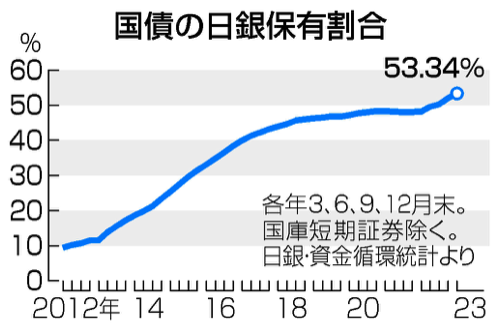

日銀は、大規模な金融緩和策の一環で国債を買い入れてきましたが、保有する国債の残高は、3月末の時点で、政府が短期の資金繰りのために発行する国庫短期証券を含め、589兆6634億円となりました。

これは、前の年度末と比べて7兆9000億円余り、率にして1.3%増加していて、年度末としては過去最大です。

これは、前の年度末と比べて7兆9000億円余り、率にして1.3%増加していて、年度末としては過去最大です。

日銀は既に詰んでいる!!

日銀は、準備預金制度を適用している金融機関に、当座預金に所要準備額(法定準備預金額)を積むことを義務付けています。

その残高は、2024年5月で13.2兆円になります。

一方で日銀は、国債を買い入れる際、主に民間銀行が保有する長期国債を購入し、その代金を各銀行が保有する当座預金に振り込んできました。

これが所要準備を超えた超過準備の拡大を招き、その残高は469兆円に達しています。

3月のマイナス金利解除の後、日銀はこの超過準備に対し、0.1%の付利を行っています。年間4,690億円の支払利息になっています。

もし仮に次の日銀会合のある7月に追加利上げをして0.25%とすると、その支払利息は年間1.17兆円に膨らみます。仮に、政策金利を1%まで引き上げると4.7兆円となります。

2022年度の全国銀行の合計の経常利益は4.2兆円になりますから、日銀の支払利息がいかに巨額かがわかるかと思います。

日銀のフローの赤字も深刻

2023年度の日銀決算では、経常利益が4.6兆円でした。1%まで利上げを行えば、日銀が赤字に転落するリスクも高いです。

金利を上げたくても上げられない日銀。そしてインフレをばら撒きによって抑えようとする政府。こんなことが長く続くはずはありません。

日本円という紙幣の価値はまだまだ下落していくと考えるべきであり、1ドル200円を超えるタイミングはそう長くない先に待っていると思います。

1ドル200円になれば生活はどうなる?

2022年1月のドル円は113円台でした。

そこから2年半で47円ほど円安が進みましたが、生活がどうなったのか?

これはみなさんそれぞれが体験してわかっていることだと思いますが、ここからさらに40円の円安が進めば、さらに生活が悪化することは理解できるかと思います。

政府が行っているインフレを抑える政策にも財政面で限界があり、日本のインフレは加速度的に悪化すると考えておくべきです。

海外旅行のハードルはさらに高まることになり、円安によるバーゲンセールで日本の不動産をはじめとする資産は中華圏を中心とした外国勢に買われていきます。

日本が貧しくなっている・・・・・・

美味しい魚、肉、米、果物・・・・その多くが外国勢に買われ、日本人には手が届かないものになっていきます。

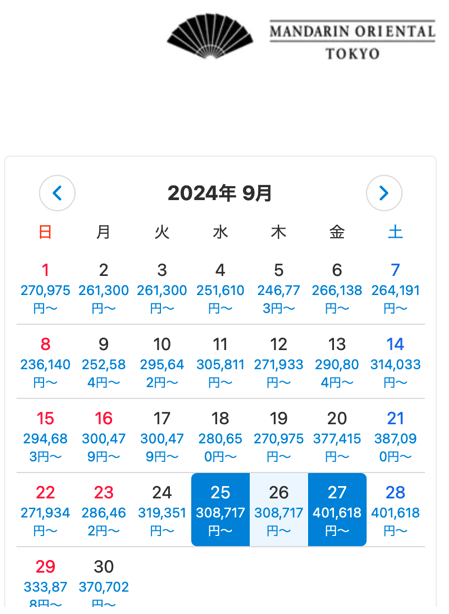

ホテルの宿泊料金は更に上昇し、人気の高いレストランでの食費も大幅に上昇し、日本人には高嶺の花となっていきます。

こちらはマンダリンオリエンタル東京の9月の宿泊料金ですが、3ヶ月前の今の時点での価格が最低で26万円台から高い日は40万円を超えています。

こちらはマンダリンオリエンタル東京の9月の宿泊料金ですが、3ヶ月前の今の時点での価格が最低で26万円台から高い日は40万円を超えています。

下手をすれば日本人の月給を上回るような水準です。この価格でも外国人には大きく需要があるのです。

日本人が貧しくなっているだけでなく、その貧しさの流れが加速しているというのが実感です。

ドルもやばい!! 米国の利払い費用の急増

日本の円だけが価値を落としているわけではなく、世界中の紙幣が価値を落としています。

特に注意してみておくべきはアメリカです。

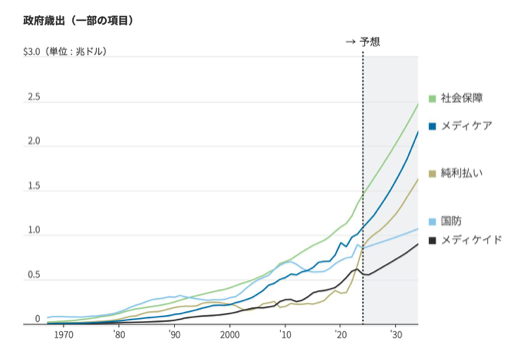

米国の政府債務はGDPの122%であり、コロナ後の金利上昇によって、その莫大な借金に巨額の利払いが発生しています。

米議会予算局(CBO)の最新の試算によると、政府が今後10年間で支払う利息は1兆1,000億ドル増加します。

利払い費は政府の主要歳出項目の一つとなり、今年は国防費を上回る勢いです。今後、政府の負担で利払いよりも大きくなる項目は社会保障とメディケアだけになると予想されています。

米国政府にはお金が足りませんから米国政府は国債の利払いのために国債を発行しています。

米国政府にはお金が足りませんから米国政府は国債の利払いのために国債を発行しています。

アメリカでは利払い費用が急増

日本の場合はこれが極端に悪い状況にあるわけですが、アメリカの場合、金利水準が非常に高いため、利払い費用が急増しているのです。

新たに発行される国債の量の増加は、国債市場において需給を圧迫し、国債にとって価格下落圧力として働きます。国債の保有者は、国債から十分なリターンが得られなくなれば国債を売ることになります。

だから、新たな国債がどれだけ刷られるかという問題だけではなく、既に発行されていて今後売られる可能性のある国債がどれだけ積み上がっているかも問題であり、それが国債の需給を大きく偏らせてしまうことになります。

より高い金利を払わなければ国債の買い手がいなくなります。

金利が上昇すれば、既存に発行された国債の価格は大きく下落します。

農林中金が1.5兆円もの巨額損失を出したのは保有米国債等が金利上昇によって価格が暴落したからです。国債市場から資金が逃げ出せば国債市場は暴落し、株式市場も暴落します。

買い手を満足させるために金利を上昇させれば、インフレは収まらなくなります。

新たな紙幣を刷ることしか方法はない

そして、結局のところ何を行うか?といえば ” マネタイズ ” です。新たな紙幣を刷ることしかないのです。

結果的に紙幣の価値がさらに下落していくということになります。最後は基軸通貨としての立ち位置をも失っていくことになります。これは過去の歴史で全て起こっていることです。

円もその価値を失っていきますが、米国ドルもその価値を失っていきます。

どちらが価値を最初に無くすか?という問題だけで、紙幣そのものが価値をこの後は急速に減らしていくと考えておくことが重要です。

価値のある資産、インフレに強い資産に移す重要性が今ほど高くなっている時はないと思います。

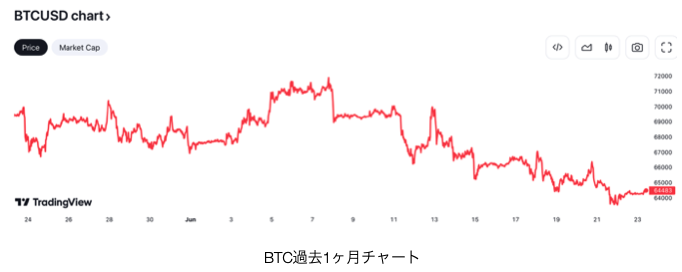

先週は下落したビットコイン

先週のメルマガの中ではビットコインは上昇する可能性が高いことを書きましたが、残念ながら下落となりました。

この一番の要因はBTC現物ETFからの10日以降の大きな資金流出が続いていることにあるとみています。

この一番の要因はBTC現物ETFからの10日以降の大きな資金流出が続いていることにあるとみています。

しかし、中長期的な視点からみれば、発行枚数の決まっているビットコインの価値は大きく上昇していくと考えられます。

今のタイミングは絶好の押し目買いのチャンスだとみています。

TONは強い!!

Telegramの暗号通貨であるTONが勢いを増しています。このメルマガの中で最初にTONを紹介した当時の価格は1.8ドル程度でした。

それが現在は7.5ドルまで上昇しています。ビットコインをはじめとして、他の暗号通貨が下落している中で、TONは継続的に価格が上昇しています。

それが現在は7.5ドルまで上昇しています。ビットコインをはじめとして、他の暗号通貨が下落している中で、TONは継続的に価格が上昇しています。

価格が着実に上昇しているのには大きな理由があります。TON の転送量が非常に最近は増えています。最近のTONの送金額は日々約50億ドル~100億ドルです。ビットコインの1日の平均送金額は約500億ドルです。

すでにビットコインのオンチェーン取引量の10%を達成していることを意味しており、発行からわずか4年しか経っていない暗号通貨として考えるとその成長力は圧倒的です。

さらに現在のTONの保有者数は1年前の290万人から3,200万人へと大幅に増加しています。1年で10倍となり、TONトークンの人気が非常に高まっていることがよくわかります。

送金額、保有者数が1年で10倍というのは他のアルトコインを圧倒しており、今後も順調に成長し、単価も上昇していくと考えられるわけです。手堅さという点においては既にETHを上回っていると感じます。

TONにはTelegramという世界で10億人以上が利用する強力なバックボーンがあります。

1年で利用者は10倍以上になりましたが、まだここから30倍以上に膨らむ可能性があるわけで、価格は相対的に上昇していくと考えられますし、紙幣の価値下落に対しての保険として非常に有効な資産だと考えられるわけです。

TONは既に日本の暗号通貨取引所でも売買できるようになっています。日本国内に住む日本人にとってもハードルが下がっていますので、興味のある方にはお勧めです。

アメリカの財政破綻、ドルの価値暴落のタイミングはいつ頃なのか?遅くとも5年以内にはやってくるとみています。その前に円の継続的な価値下落が起こるでしょう。

その時にどのように備えれば良いのか? お金の知識、投資の知識、強く生き抜く力を継続的に創り上げていきましょう。

毎週1回情報をまとめてお送りします。

AI TRUSTでは日々の金融市場に影響を与えるニュースを独自の視点から解説を行っています。是非ご自身の投資指標としてご活用ください!!