先週は日本株、アメリカ株とも大きく下落し、投資市場からのリスク回避の動きが拡大しました。

中東紛争拡大に注意!!

そのような中で27日、イスラエルが支配するゴラン高原のサッカー場にレバノンのイスラム教シーア派組織のヒズボラによるミサイル攻撃があり、12名の死者が出ました。

イスラエルとヒズボラの全面衝突、中東の紛争が大きく拡大するリスクも高まっています。

原油価格の高騰、金融市場からのリスク回避の動きにも注意が必要です。

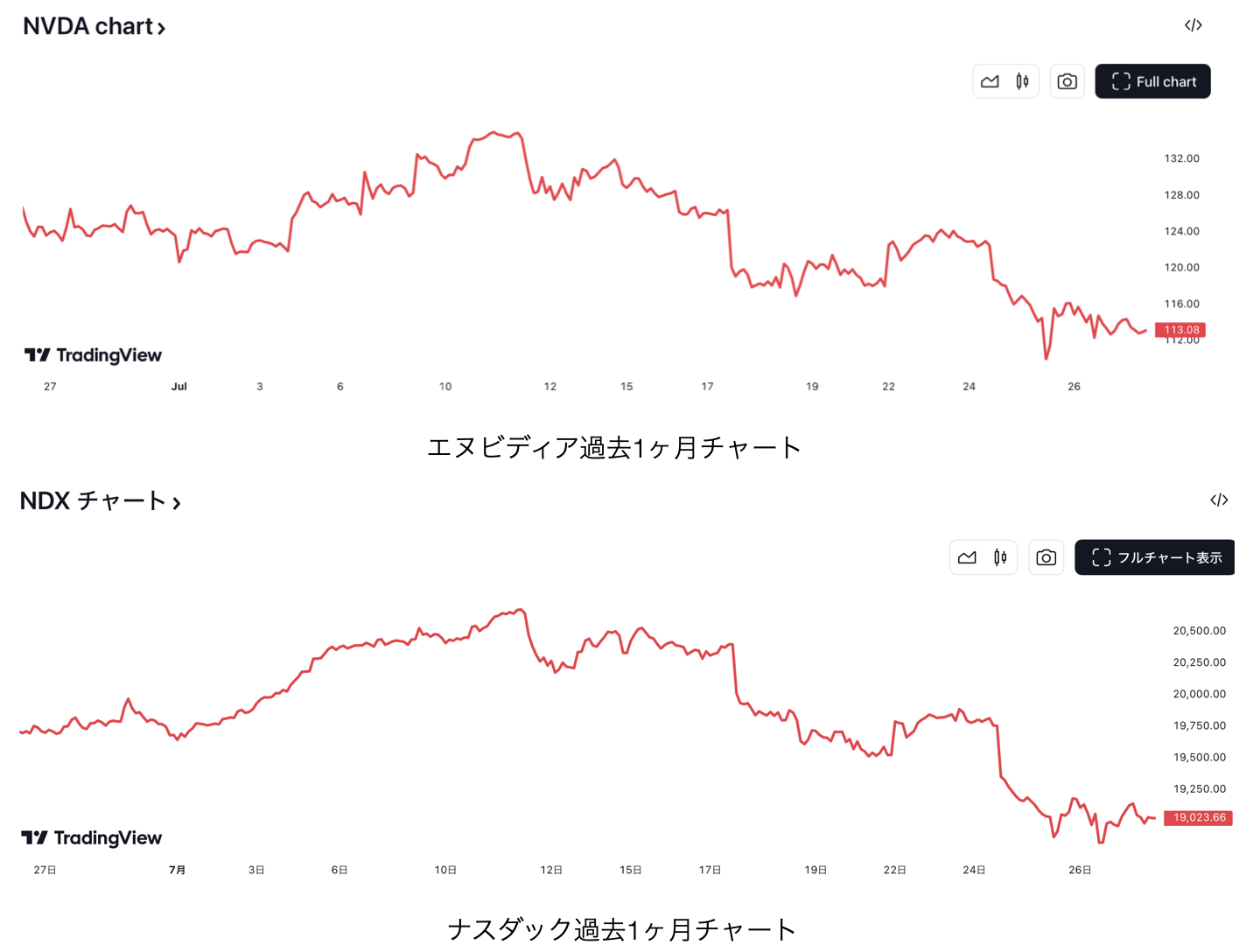

エヌビディア急失速?

こちらはエヌビディアとNASDAQ、さらには日経平均の過去1ヶ月チャートです。

ほぼ同じような値動きとなっており、NASDAQ市場に対してのエヌビディアの影響力の大きさがみて取れます。

ほぼ同じような値動きとなっており、NASDAQ市場に対してのエヌビディアの影響力の大きさがみて取れます。

そして、日本株に関して言えば、急速な円高が進んだ影響もあり、7月11日につけた過去最高値からの下落スピードの速さが気に掛かります。

アメリカ株については秋は下落基調になることが多く、この辺りにも注意が必要です。

エヌビディアの成長は終わったのか?と言えば否。

AI関連銘柄の主軸であることは変わらず、この後もまずは来年までは大きく成長していきます。

ただし、アルファベットやマイクロソフト、メタ、アップルといった銘柄に関しては秋以降急速に業績が悪化する可能性は高いと考えています。

この辺りの理由はマーケットトレンドリサーチの中で詳細を解説していますし、引き続き解説をしていきます。

AI銘柄の選定がこのあとは非常に重要になります。

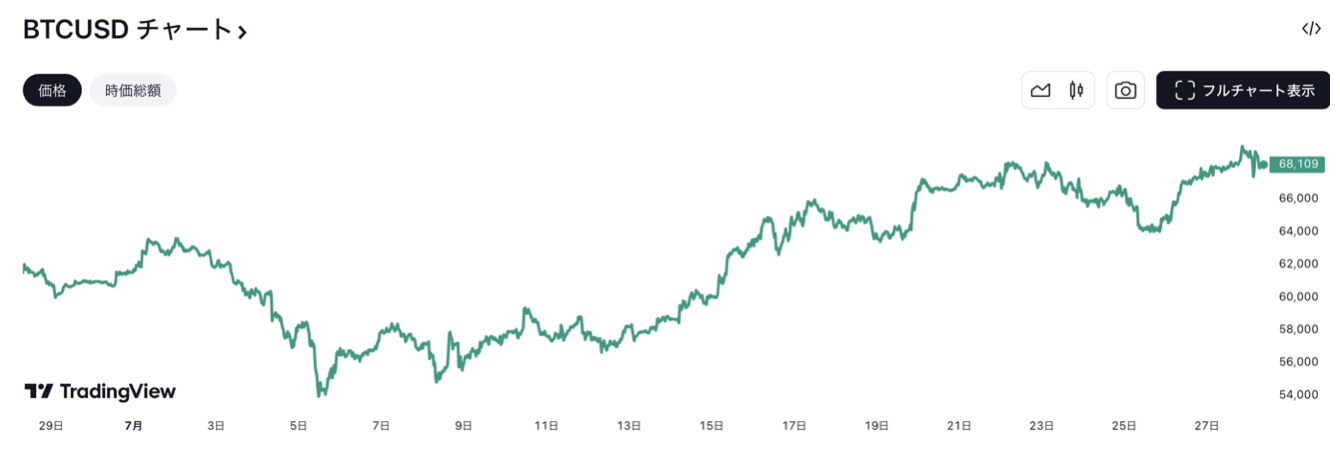

BTCは上昇

先週の日曜日の時点では67,800ドル台だったBTC価格は28日の午前の時点で68,000ドル台をつけています。

日米株の急落により、先週は一時的に63,500ドル台まで下げる場面もありましたが、そこから旧回復した形です。日米の株式市場、AI関連株の値動きとは全く違います。

日米株の急落により、先週は一時的に63,500ドル台まで下げる場面もありましたが、そこから旧回復した形です。日米の株式市場、AI関連株の値動きとは全く違います。

なぜ価格が急回復したかといえば、1つは27日に行われたビットコイン2024でのトランプ氏およびケネディ氏の発言に対してのビットコイン、暗号通貨上昇の期待感からくるものです。

そして、もう一つは今週はビットコインおよび暗号通貨市場が上昇する可能性が高いことを暗号通貨投資家の多くが理解しているからです。

ビットコイン2024での主要スピーカーの主な発言内容

ケネディ氏

米大統領選の無所属候補ロバート・F・ケネディ・ジュニア氏は、当選した場合は、政府が暗号資産ビットコインを購入し、その保有量が米国の金準備金に匹敵することを求めると話しました。

大統領に就任した場合には、米国政府が毎日550ビットコインを購入するという大統領令を出すと話しています。

毎日積み立てることにより、最終的には400万ビットコイン以上を米国が準備金として持つようにすると続けました。

ビットコインの循環供給量は現在1,970万であることから、もしこの案が実現した場合、米国がその20%以上を保有することになります。

トランプ氏

今年11月の大統領選で当選すれば、米国を世界の仮想通貨の中心地にする意向を表明しました。

さらには米司法省が保有する約21万BTC(134億ドル相当)を売却せず、国家戦略的な備蓄に充てる予定だと言及しています。

マイケル・セルラー氏

ビットコインを最も保有する米上場企業マイクロストラテジーのマイケル・セイラー氏は、BTCの将来における強気予想のプレゼンテーションを行いました。

2024年現在の65,000ドルに対し、2045年までの基本シナリオでは1,300万ドル(19.9億円)で、強気シナリオだと4,900万ドル(75億円)になると予想しています。

マイクロステラテジー社は226,331BTC,約2.3兆円相当のビットコインを保有しています。

アメリカでは、今年の1月からBTC現物ETFがスタートし、先週からはETH現物ETFもスタートしました。そして、これはアメリカだけではなく、世界の先進国の多くの国に広がっています。

供給量が限られているビットコインですから、今後も継続するETFへの資金流入は、ビットコインの価格上昇の後押しになります。

供給量が限られているビットコインですから、今後も継続するETFへの資金流入は、ビットコインの価格上昇の後押しになります。

BTC・ETH・TONなどの主要暗号通貨への資産分散は、インフレ対策という点から考えても、誰にも必須なものだと考えられます。

ただし、暗号通貨は非常にボラティリティが高いですので、保有し続けるのではなく、バブルの熱狂の中では売り抜けて、バブル終焉後の氷河期に安く買い直す戦略が重要になります。

トランプの掲げるドル安政策は米国債死滅リスク!!

アメリカ大統領選はトランプ氏の当選見込みが高かった中で、バイデン大統領が不出馬となり、ハリス副大統領に民主党候補がほぼ決まったことにより、若年層、女性層、黒人、ヒスパニック系でハリス氏の人気が高まり、ほぼ拮抗した状況にかわってきました。

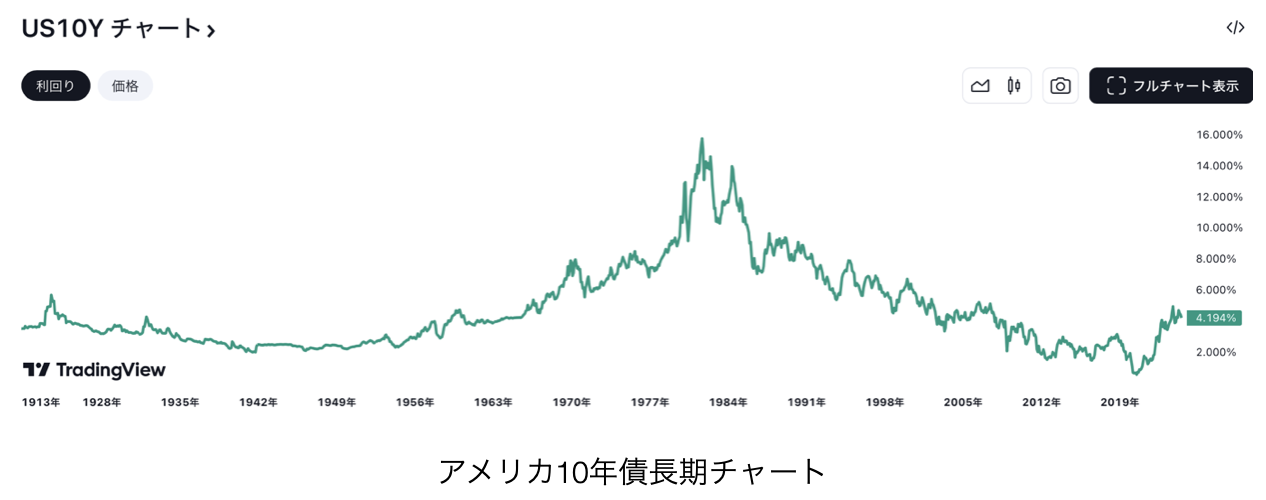

トランプ氏がもし大統領に再選され、今掲げている政策を推し進めた場合、世界中の国債、債権市場に壊滅的な打撃を与えるリスクがあります。この点は投資家は非常に注意しておく必要があります。

トランプ氏の掲げている様々な政策は矛盾だらけなので、本当に何を考えているのか?これは正直いって意味不明です。

「強すぎるドルに対して、ドル安政策を取る」と言っていますが、本当にそのような流れに持っていけば米国債の買い手がいなくなります。

世界中の通貨に対してドルが安定し、そして強く、さらには金利が高いからこそお金が世界中からアメリカに、米ドルに集まっています。

MMF等、預金は最終的には国債市場に投資されていますから、もしドル相場が反転して下落ということになれば、それはアメリカの国債市場から資金が流出することを意味します。

もし米国債が下落すれば、国債の価格下落は金利上昇を意味するので、それは株式市場にとっても大きなマイナスとなります。

もし米国債が下落すれば、国債の価格下落は金利上昇を意味するので、それは株式市場にとっても大きなマイナスとなります。

アメリカのただでさえ巨額の利払いがさらに増えることにつながります。ドルと米国債と米国株の同時大幅安が実現してしまうことになります。トランプ氏の政策内容は本当に矛盾しているのです。

世界の金融市場大荒れに注意!

もともと8月相場は夏枯れと言われ、アメリカ株は9月は調整する局面が多いです。

そして、さらに言えばトランプ氏が再選し、その後もドル安政策を言い続けた場合、アメリカの債権市場が崩壊リスクが高まりますので、世界の金融市場は大荒れになりますので要注意です。

この政策が行われた場合、2025年はリーマンショッククラスの金融危機が訪れる可能性は高いと考えています。

そしてアメリカの金利が急上昇する場面があれば、日本の国債金利も急上昇することになりますし、日本株も暴落リスクが高くなります。

日本株が暴落すれば日銀の持つ大きな株式の含み益も吹き飛びます。

金利上昇による利払いが増えれば日銀は債務超過に陥ります。いよいよもって日本の財政が心配です。

まずは今日明日行われる日銀会合の内容決定、明日行われる上田総裁の発言内容に注視しましょう。

毎週1回情報をまとめてお送りします。

AI TRUSTでは日々の金融市場に影響を与えるニュースを独自の視点から解説を行っています。是非ご自身の投資指標としてご活用ください!!