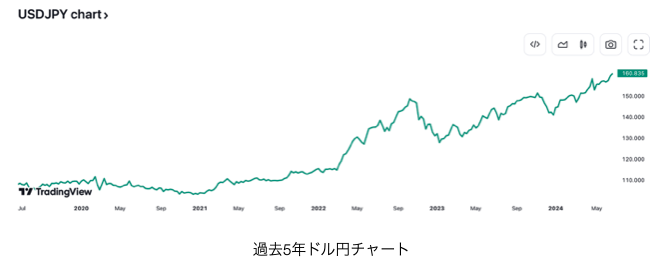

円安が加速しています。

先週はドル円は一時161円台をつけ、終値は160.8円となっています。

基本的にこの円安の流れはこの後も変わらず、当局がどこで介入を行うか?

介入を行い円高に傾いたときに、円からドルに両替、ドルを買うことがお勧めです。

2022年、2024年と何度も介入を行っていますが、介入を行うたびにその効果を無くし、元の円安水準に戻っています。

円、日銀、日本の財政の本質的な問題はどんどん悪化していますので、円安の流れは変わらないと考えておくべきです。

2021年の年初は103円台だったドル円が現在は160円台。本当にあっという間の円の暴落でした。

このチャートが日に日に苦しくなる日本人の生活の実態を語っているように思います。

ドナルド・トランプが大統領に再選??

先日のアメリカの大統領選に向けた討論会は生中継で90分見ていました。バイデン大統領は最初から声聞き取りづらく、言っていることは間違いだらけで、言葉に詰まる場面も何度もありました。

対するトランプ元大統領は、出鱈目な内容の発言も多かったですが、圧倒的にバイデン大統領を言い負かしていました。今回の討論会は8対2でトランプ氏の勝ちだったと思います。

トランプ氏が大統領に再選される可能性はかなり高くなり、個人的な予想としては75%程度まで高まったと考えます。

今の時点からトランプが大統領になることを前提にして今後の投資を見ていく必要があります。

トランプ氏の掲げる公約は?

トランプ氏の公約集「アジェンダ47」の要点としては、まず、通商政策では、ほとんどの外国製品を対象にした「普遍的基本関税」の導入や、中国の最恵国待遇の撤廃など、関税引き上げや対中政策が盛り込まれています。

次に、産業政策では、自動車産業の救済、パリ協定からの再離脱、低コストのエネルギーと電力の提供、自動車の排ガス規制の撤廃、石油などの生産者への減税など、国内の自動車産業やエネルギー産業を保護する方針を打ち出しています。

また、外交政策については、ウクライナ紛争の停止、ウクライナ向け備蓄品費用の欧州への払い戻し請求など、米国第一の外交政策の復活を主張しています。

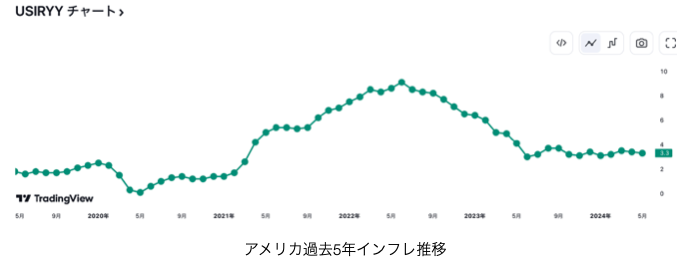

インフレ率が再上昇

中国への厳しい政策姿勢は変わらないどころか強化されることになり、高い関税をかけることになります。

他国の輸入品にも10%の関税をかけるといっていますので、アメリカのインフレは再度高まります。

トランプ氏は大きな勘違いをしていますが、関税はそれぞれの製品がアメリカに輸入された段階でかけられますので、中国を直接的に痛めるのではなく、高い税金を支払わなければならないアメリカ国民の負担になります。ものの価格が大幅に上昇することになります。

移民政策をより厳しく行っていくことになりますので、アメリカのサービス業を支える人不足が起こります。

これによってサービス業を中心とした人手不足からの人件費上昇圧力が起こります。これもインフレに結びつきます。

アメリカの利下げが遠のく

インフレ率が再度上昇することで、FRBは利下げを行うどころか、再利下げの方向になる可能性が高くなります。

利上げが行われるような展開になればアメリカ株は大きく下落しますので、その前に一度ポジションを利確するのが正解です。

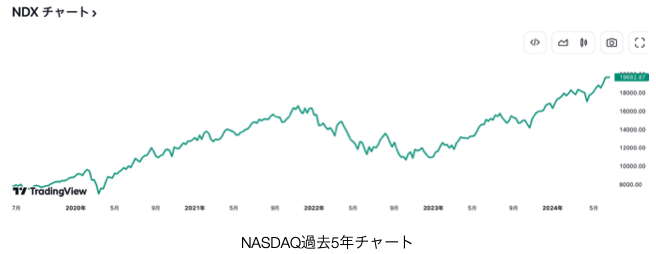

下記はNASDAQ100の過去5年チャートですが、2121年11月には16,573ポイントだったものが、2022年の10月には10,692ポイントまで35%を超える下落を見せています。

すでに今は5%と高い金利水準にありますので、ここから金利がさらに上昇する局面になれば、借入の大きな企業は債務負担に耐えきれなくなります。

すでに今は5%と高い金利水準にありますので、ここから金利がさらに上昇する局面になれば、借入の大きな企業は債務負担に耐えきれなくなります。

ただでさえ商業不動産、オフィスビル等の潜在的な不良債権が増えている中で、デフォルトが急増することになれば、銀行は巨額の不良債権を抱えることになり、中小銀行の連鎖破綻が起こる可能性も高いです。

政府の財政破綻を真剣に意識すべき?

ばら撒き政策、減税を続ける中で国債を発行し続け、紙幣を刷り続けています。

ばら撒き政策、減税を続ける中で国債を発行し続け、紙幣を刷り続けています。

その中で金利が再度上昇すれば、既存の発行済み国債の利払いがさらに急速に積み上がります。それにより、国債価格の急落が起こる可能性も高いです。

国債価格の急落というのは金利の上昇を意味しますので、大量の国債を発行するアメリカ政府の財政はさらに厳しくなります。

紙幣の価値の下落化が加速します。

ビットコインにはプラス??

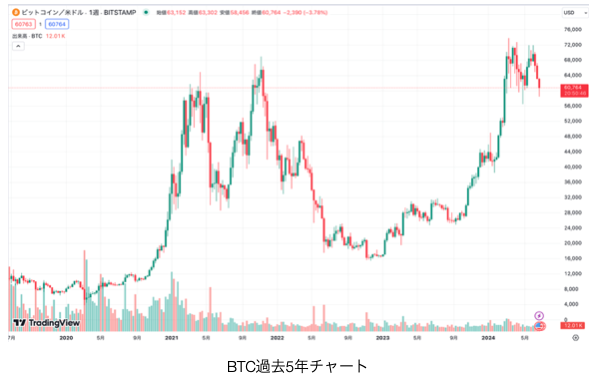

トランプ氏は、暗号通貨に対しては前向きな姿勢を見せていますので、暗号通貨市場にとってはこれだけ見ればプラスです。

しかし、利上げが行われ、米国株が大きく下げるような状況になればリスク回避の動きから暗号通貨市場は一時的に急落する局面も出てくると考えておくべきです。

しかし、利上げが行われ、米国株が大きく下げるような状況になればリスク回避の動きから暗号通貨市場は一時的に急落する局面も出てくると考えておくべきです。

利確のタイミングが非常に重要になります。

それぞれの出来事がどのような順番に訪れるのか?

これは実際に新しい政権になり、政策が発表された時点で見ていく必要がありますが、早めのリスク回避が重要になりそうです。

ドル高円安!!

アメリカのインフレ率が再度高騰し、利上げを行うことになれば、ドル高の流れは世界のさまざまな通貨に対して加速します。

日銀は利上げを行っても微々たるもので、日米の金利差は拡大し円安は再加速します。

そして、アメリカ国債が急落する中で、日本の国債も売られ暴落し、金利が急騰する局面も出てきそうです。

そして、アメリカ国債が急落する中で、日本の国債も売られ暴落し、金利が急騰する局面も出てきそうです。

日本の国債市場で国債が売られ、10年債の金利が2%、3%となるようなリスクも考えておくべきです。

長らくデフレの時代が続いており想像もつかないかもしれませんが、1990年台の10年国債の金利は8.26%まで上昇しました。

ここまでは極端に上がらないまでも、3%まで国債が急騰するような状況になれば、日銀は完全に債務超過で詰むことになります。

日経平均も暴落リスク大!

日本からの輸出品に対しても10%の関税がかかることになれば、日本の輸出産業にとってもマイナス影響となり、関連銘柄は下がり、日経平均も大きく下落することになります。

国債の急落と重なれば、株安、円安、債券安のトリプル安となる可能性が高いです。

日本でのインフレも再加速することになり、それに対して企業業績が低迷すれば、完全なスタグフレーション状態が続くことになります。

景気が悪い中でインフレが進むということで、国民生活はさらに悪化します。

ウクライナ戦争&欧州の混沌化

ウクライナ戦争についてはトランプ氏は支援を行わない、もしくは大幅に縮小させるでしょうから、ウクライナ側に大幅に譲歩させる形で戦争は終わるかもしれません。南部4州を手放す形で。

これにより欧州とアメリカの関係も悪化しますし、欧州内でも意見はバラバラになり、まとまりがなくなるのではないかと考えられます。

そして、怖いのはより欧州各国が右傾化していくことです。まさに欧州はカオスの状況になると考えられます。

地球温暖化対策は全く後ろ向きになり、石油業界等を支援する姿勢を見せていますので、世界の環境は悪化の一途を辿ることになります。

気温上昇は加速し、異常気象は頻発化、大規模な山火事等も頻発化します。

トランプ氏の掲げる公約には正直なところ、非常に残念ですが明るい未来は全くみえません。

上記のそれぞれがどのタイミングで起こるのか?

実際にトランプ氏が大統領に再選するのか?

掲げる公約を実行するのか?

これらによって投資行動の順番も変わってきます。

この辺りは随時その時々の状況を確認し、マーケットトレンドリサーチの中でシェアしたいと思います。

マーケット・トレンド・リサーチ(MTR)では、日々かなり濃い情報を専用SNSグループおよび、日々のメールで情報配信しています。

現在は初月度無料で登録が可能です。

自らの投資に活かすためにも、是非こちらから登録し、ご活用ください。