米CPIは予想を上回る伸び、投資市場への影響は?

CPI 6.4%上昇!!

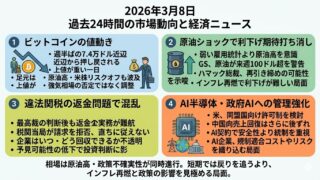

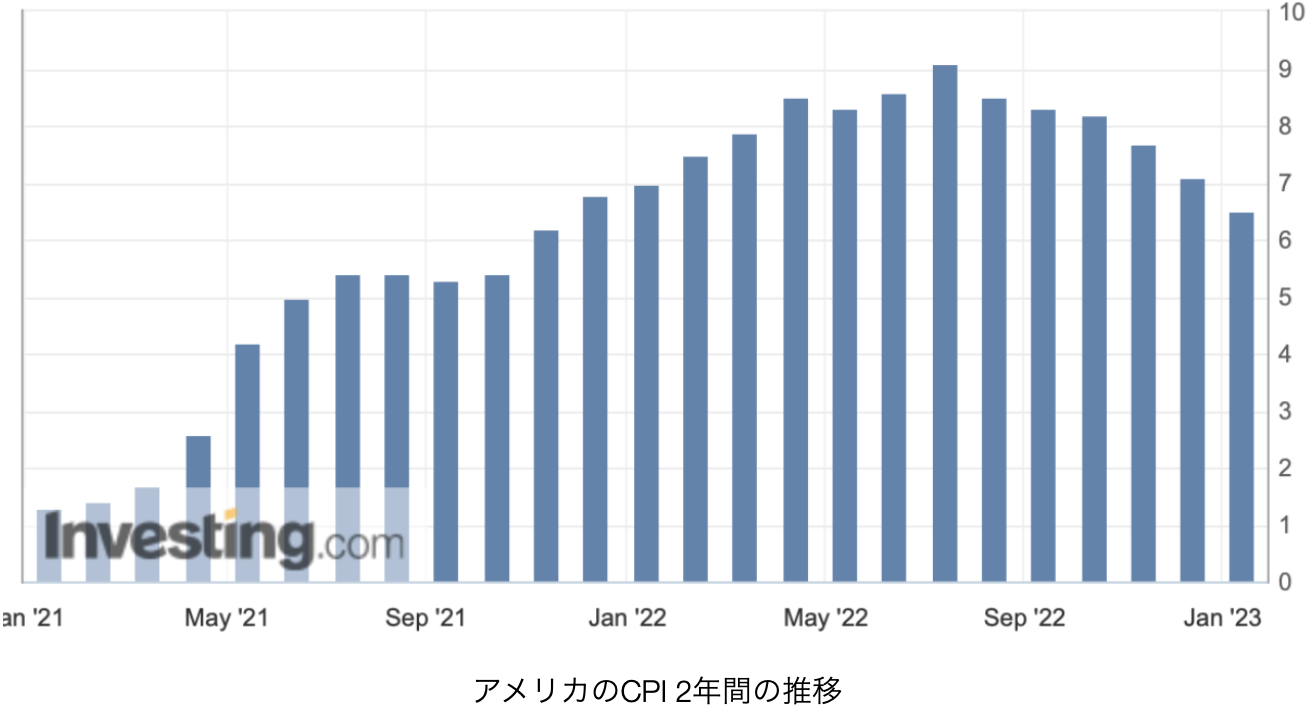

注目された昨夜のアメリカのCPIですが、当初の予想を上回りました。1月の米CPIは前年同月比6.4%上昇となり、予想されていた6.2%を上回りました。

しかし、引き続きCPI自体は昨年夏以降下落し続けていますので市場に対しての影響は一定内にとどまりました。

↓↓昨日の段階ではこのような予測を立てていました↓↓

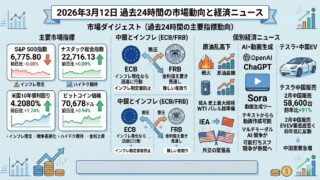

結果としては、CPIの発表を受けた後、NYダウは下落、S&P500はほぼ横ばい、そしてNASDAQは上昇です。

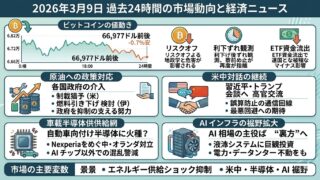

NASDAQが上昇したこともあり、暗号通貨市場は上昇し、BTCは22,000ドル台を回復です。アルトコインでは5%を超える上昇率のものもあります。

NASDAQが上昇したこともあり、暗号通貨市場は上昇し、BTCは22,000ドル台を回復です。アルトコインでは5%を超える上昇率のものもあります。

↓↓2月10日にはBTCをはじめとして暗号通貨を買いましたがまずは正解です↓↓

暗号通貨市場は今月に入り下落傾向が続いていましたが、下記の1ヶ月チャートを見ると、ひとまずは底を打ったように感じます。

↓↓先月のCPIの発表時の状況も振り返ってみましょう↓↓

コアCPIの上昇の粘着性 → インフレは根深い

変動の大きい食品とエネルギーを除くコア指数は前月比で0.4%、前年同月比では5.6%それぞれ上昇しました。現在のアメリカの労働市場の強さを考えると時給は引き続き高止まりし、サービス部門のインフレ率は同様に高止まりが続くと考えるべきでしょう。

インフレが予想より高い水準により長期間とどまるリスクがあることは明らかであり、これにより、FOMCでは予想より高く金利を引き上げる必要があると考えられますし、アメリカの利上げは当初想定していたよりも継続しそうです。

米国金利市場の最新状況を見ると、FOMCが3月と5月に0.25ポイントずつ政策金利を引き上げ。そして6月にも同幅引き上げる確率はほぼ50%と金利スワップ市場では織り込んでいます。

米利上げに対しての考え方を再修正

当初は次回一度。そして1月発表されたアメリカの雇用市場の予想を上回る強さから、5月も利上げは行われると考えを修正しました。

しかし、ここにきてのインフレの粘着性を見ていると、もう1回の0.25%の利上げも視野に入れ、慎重に投資戦略を考えていく必要がありそうです。

利上げが継続しそうだと考えるのはブレイナードFRB副議長がFOMCから抜けることにもあります。バイデン米大統領は14日、ホワイトハウスの国家経済委員会次期委員長にブレイナードFRB副議長を指名しました。

インフレ抑制を進めるFRBから最もハト派的な金融当局者であるブレイナード氏が欠けることになり、よりタカ派的な方向にFOMCは向かいやすいのです。

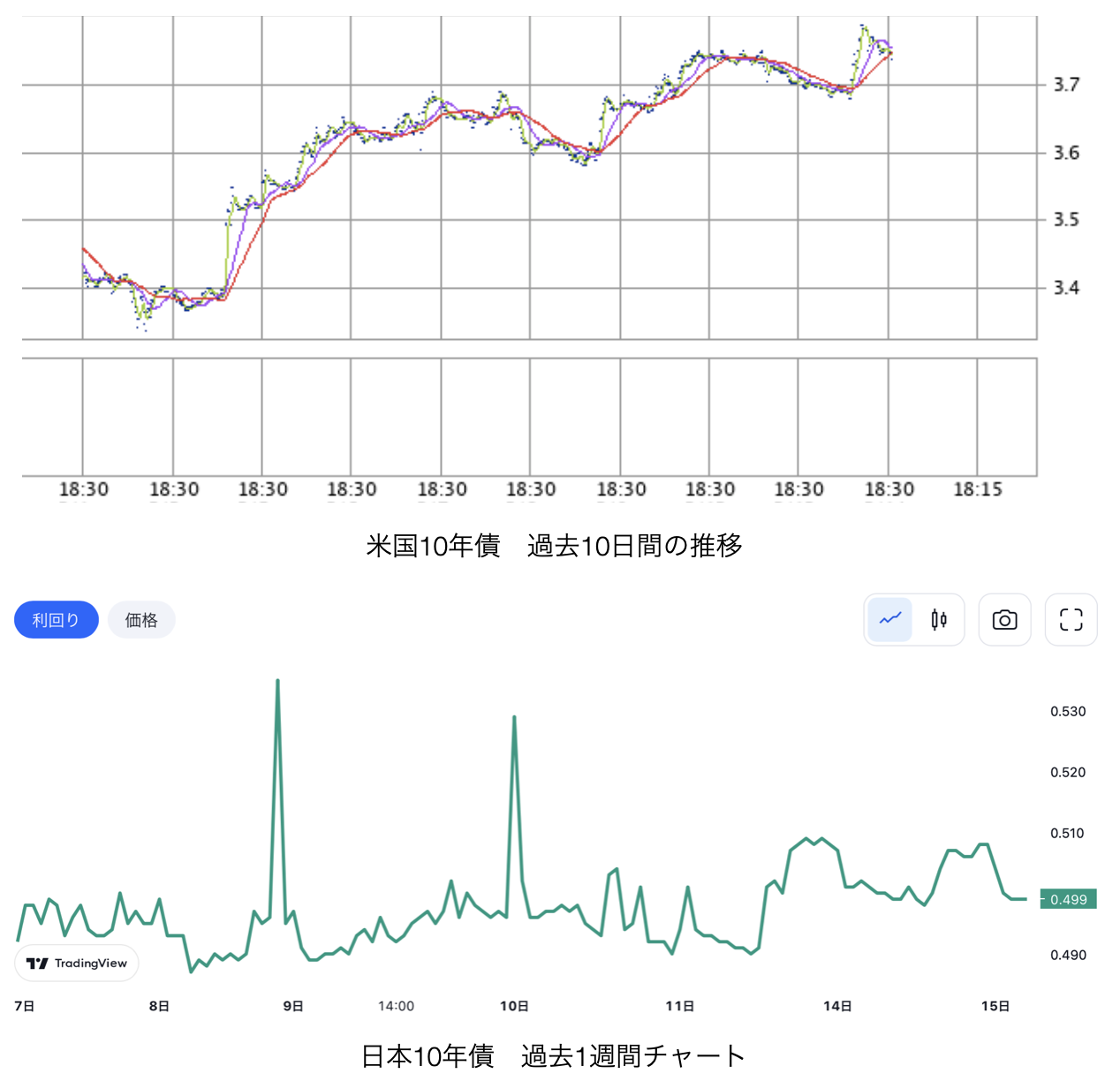

米国金利は昨夜は一段と上昇し、10年債利回りは3.747%です。たった10日間で0.35%も上昇しています。

そして、この状況を受け日本の10年債は0.5%のYCC上限に張り付く、もしくは超える水準が何度もあり、外資の売り圧力は途方もなく強いです。

日銀の政策も本当に限界!どこでYCCを止めるか?

世界的にインフレ高止まり傾向が明白であり、利上げが続いています。日本でも高インフレはまだまだ継続が予測できますし、日銀の政策も本当に限界。どこでYCCを止めるか?

このタイミングでは市場には相当大きなショックが走ることになります。0.5%が0.75%に変更されただけでも市場に大きなショックが走ります。

YCCを撤回すれば0.5%から1%を超える水準まで一気に金利が急上昇し、国債価格が暴落する可能性は高いです。

” 市場へのショックをどのように最小限に抑えつつ今の政策を変えることができるのか? ”

この後の数ヶ月は本当にみものだと思います。

↓↓ 新たな総裁誕生で政策はどう変わる?市場への影響は?↓↓

地銀の国内債含み損1.4兆円

日銀の金融政策が変更され、YCCをやめた時には金利は急騰します。世界中の金利高騰にも拍車がかかる恐れもあります。

ここで注目し、注意して見るべきは日本の地銀の経営状況の急速な悪化にあります。

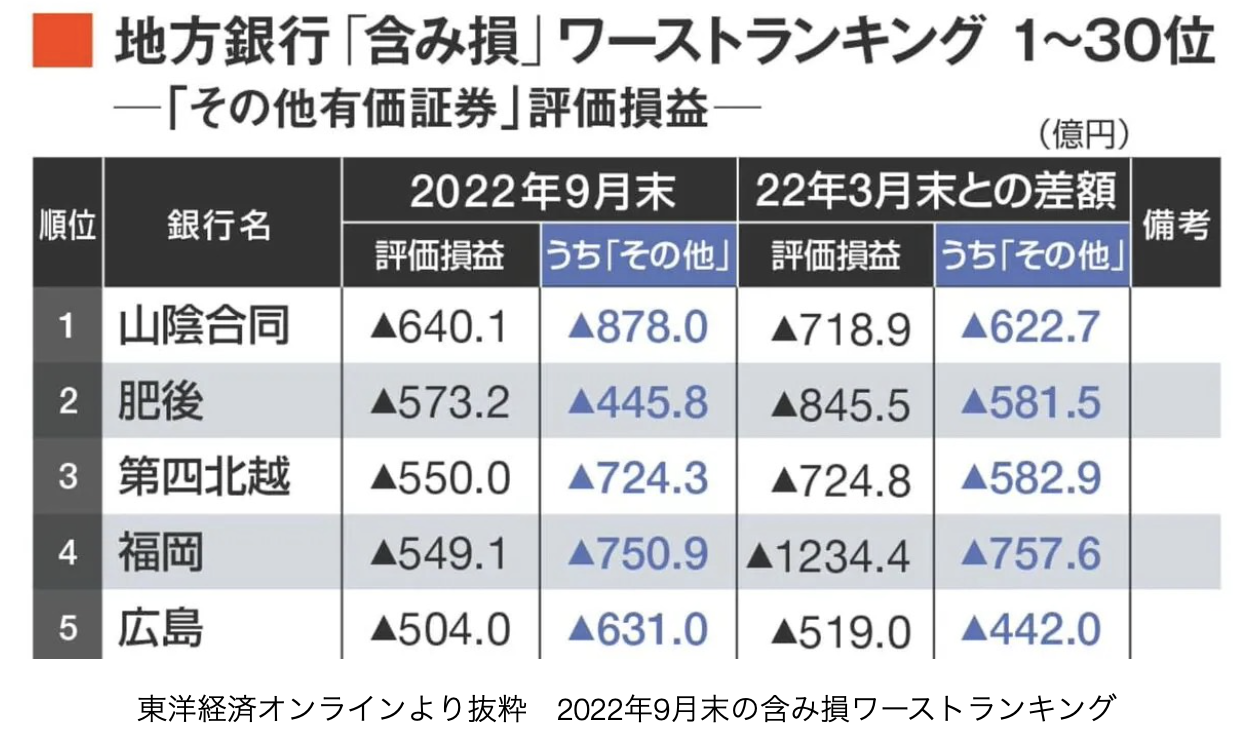

地銀の国内債含み損は1.4兆円となり、3カ月で倍増しました。地方銀行が保有する国債など国内債の含み損が急拡大しているのです。

2022年12月末時点の損益状況を集計したところ合計1兆4600億円と、22年9月末から3カ月で倍増しています。

この理由は、日銀が12月に長期金利の変動許容幅を0.5%に拡大したことにより金利が上昇し、債券価格が下落したためです。

YCCをやめた段階で10年債金利が急騰し、1%を超えるような展開になれば、地銀の持つ含み損は膨大に膨れ上がります。地銀は日銀と違い、時価会計で決算では処理する必要がありますので、損失は表面化し、地銀同士の信用不安により、一部の地銀の資金繰り破綻が起こる可能性もゼロではありません。

さらに、その時に日銀には膨大な国債の含み損がある状態ですし、金融不安を止める手立てがあるのか?

政府が緊急で国債を多額に追加発行し、財務状況の悪い金融機関に緊急融資を行い、市場不安を抑えるということになるのでしょうが、これはさらに紙幣をばら撒く行為になるわけで、日本国債への信頼をさらに無くす行為になりますから、日本の金利上昇が止まらなくなるリスクがあります。

この後、日本からの資金回避による円安が加速する

そうなれば日米金利差という視点からの円高ではなく、日本からの資金回避による円安が加速するのではないかと思っています。

日本のインフレは収まらなくなり現在のトルコのような状況になるのではないか?

そう予想しています。

↓↓現状のトルコのハイパーインフレについてはこちらから理解してください↓↓

昨年も非常に荒れた金融市場でしたが、今年は更なる動乱の年になりそうです。そして日本人の生活は日銀の抱えるリスクの表面化、現実化により、非常に厳しい状況に追い込まれるリスクが高いです。

この点も注意しつつ、投資市場をうまく活かしつつ、自らを守っていきましょう。

日銀問題は出口がなく、インフレが進む中でもらえる年金は減り、様々な形で実質的な税・国民負担がますばかりの日本。

本当にこのまま日本に住み続けて良いのか?

どのように対応すればリスクを逃れられるのか?

4日間の無料メルマガ講座から学んでみてください!!