日銀と日本政府の政策が真逆を向いているように思います。

このままいくと日本円は単なる下落ではなく、大暴落、無価値化していくリスクも高いと考えられます。

みなさん一人一人が、いよいよ危機感を持って対応しないと大変なことになりそうです。

金曜日の黒田日銀総裁の発言を受け再度円安方向に進み、週末は147.47円で終わっています。政府・日銀の介入効果は回数を重ねるごとに効果が薄くなっているようです。

欧米ではインフレが止まりません。そして、金融の常識、規律を守ろうとした財政政策を行なっているのに対し、日本だけが真逆に進んでいます。

その行き着く先に何があるのか?

恐ろしい未来しか見えないのは自分だけでしょうか?

ドイツ・欧州のインフレ加速

ドイツ連邦統計庁が28日発表した10月の消費者物価指数は、EU基準で前年同月比11.6%上昇しました。これはエコノミストの予想中央値の10.9%をはるかに超えた数字です。そして11.6%のインフレ率は、1950年初めの旧西ドイツ以来の高水準ということです。

イタリアでは10月のインフレ率が12.8%に上昇、フランスでも7.1%とそれぞれ予想を大きく上回っています。ECBでは先週0.75%の利上げを行いましたが、インフレ上昇率と現在の利率との差が大きすぎますので、ECBの継続利上げは続くことになるでしょう。

インフレが本当に恐ろしいのは、インフレ抑制のための金融引き締めが実体経済にダメージを与え、経済が不況に陥ってもインフレが収まっていない限り引き締めを続けなければならないことです。欧州経済はスタグフレーションまっしぐらに向かうことになりますね。

経済悪化によって金融引締を緩めればどうなるか?一時的にインフレ率が落ちたとしても、そこから更なるインフレに向かうことになると思われます。

アメリカの高止まりするインフレ率、利上げはまだまだ続く

米国では7~9月の賃金上昇は前期に比べて勢いを弱めたものの、依然堅調な伸びを示しました。インフレ圧力は根強く、今週行われるFOMCでの積極利上げは続けられることになるでしょう。

個人消費も堅調です。インフレ調整後の実質個人消費支出は前月比0.3%増と、市場予想の0.2%増を上回りました。8月も0.3%増に上方修正され、インフレ調整前のPCEも同0.6%増と市場予想を上回り、前月分も0.6%増に上方修正されました。

11月1、2日に開かれるFOMCでもタカ派姿勢は維持され、FF金利誘導目標も来年春には5%まで達する見込みとなっています。

欧米のインフレ、利上げにより、リセッション入りは確実の状況と言えます。

インフレ*円安=??????

ちなみにNYの大戸屋のしまほっけの炭火焼き定食は31ドルです。アメリカのチップは今は20%程度ですので、6ドルとすれば合計で37ドルになります。

今の日本円に換算して5,500円を超えてしまいます。

日本だと税込1,000円のメニューですから5.5倍となります。

これが現実に起こっていることなのです。

日本もインフレが加速していますが、本当に覚悟しなければならないのはこれからなのです。

このような状況下で日本政府、そして、日銀の行なっていることが本当に恐ろしく感じます。

29兆円のバラマキ 財源は全て赤字国債!!

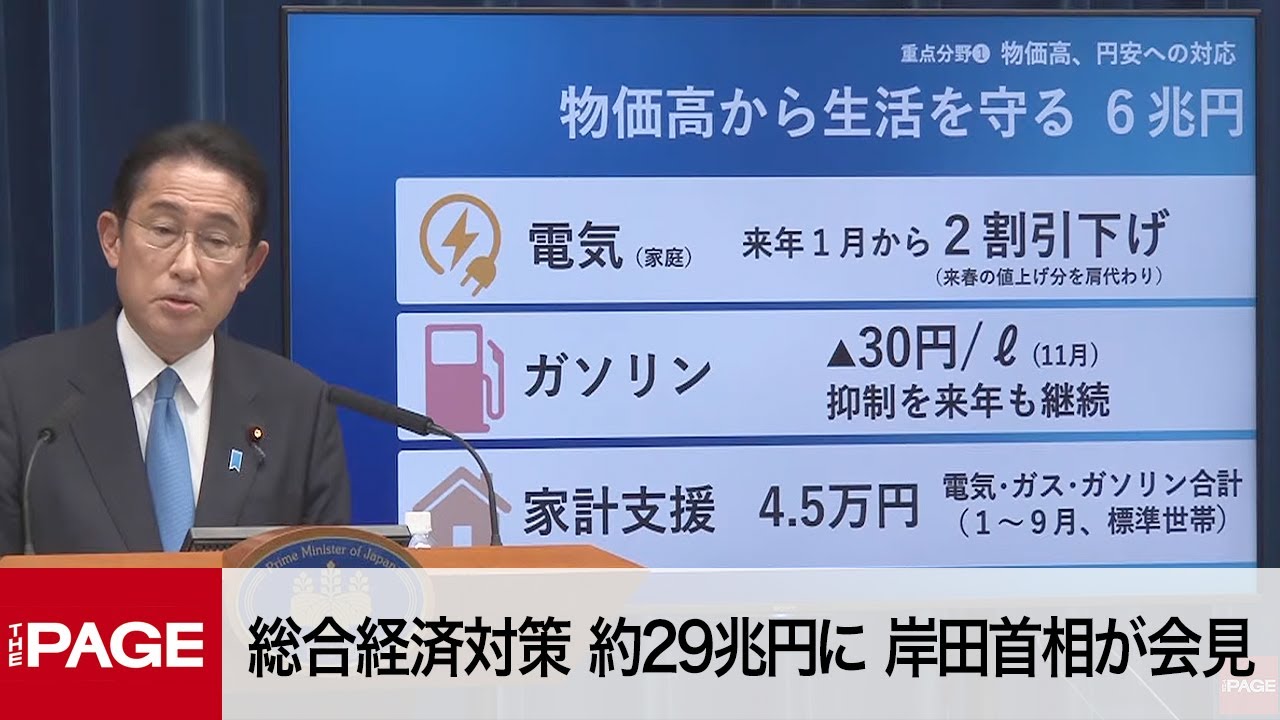

28日に閣議決定された総合経済対策では、高騰する電気代やガス料金、ガソリン代などを支援するため、来年1月から来年度前半にかけて、標準的な家庭では、1世帯あたり総額45,000円の負担軽減策を講じることになりました。

そして、総合経済対策の財源の裏付けとなる第2次補正予算案の規模は、総額約29兆1000億円となりました。

消費者物価指数(CPI)を1.2%以上引き下げる効果を見込むと岸田首相は声高にいっていますが、元となる財源はほぼ全てが借金です。

これは単なるバラマキであり、その財源はほぼ国債です。つまり、借金でインフレ対策をするのですから、インフレはさらに進むことになります。

それなのに、消費者物価を1.2%以上引き下げるとは、どういうことなのでしょうか?

正直全く理解ができません。

※参照元:THE PAGE(ザ・ページ)youtube(https://www.youtube.com/watch?v=XPgALrxX3z4)

※参照元:THE PAGE(ザ・ページ)youtube(https://www.youtube.com/watch?v=XPgALrxX3z4)

コロナ禍により、政府は財政を拡大し続けました。2020年度、2021年度に補正予算を含めてそれぞれ175兆円、142兆円という巨額の財政支出が行われました。そしてまた今回、巨額の補正予算が組まれました。今の政府は完全にタガが外れた放漫財政を続けています。

先週のメルマガでも書きましたが、紙幣をばら撒けば紙幣の価値はどんどん薄まります。紙幣をばら撒けばインフレは加速するのです。中央銀行である日銀は政府の財布ではありません。本来なら、政府の放漫財政を止めなければならないのです。しかしそれが全くできていないのが現状です。

現在の日本政府は、プライマリーバランスをさんざん先送りした挙句、ついにはいよいよ無視するようになってしまいました。財政健全化など全く考えていません。その先に何があるのか?イギリスでなぜトラス首相が辞任に追い込まれたのか?日本の政治は機能しなくなっていると考えた方が正解です。

↓↓ こちらの記事も改めて読んでみてください↓↓

日銀黒田総裁の投げやり・無責任発言??

総務省が10月28日に東京都区部における10月分の消費者物価指数の速報値を公表しました。コアCPIは前年同月比+3.4%で、インフレ率が確実に上昇しています。日銀、黒田総裁が言い続けていた2%を大きく超えています。

このような状況下にあっても、28日の金融政策決定会合にて、日銀は、足元の上昇は一時的と判断し、金融緩和を維持する方針を発表しました。

黒田総裁は、” 現在の物価見通しは持続的で安定的な物価2%が展望できる状況にはないとし、今すぐ利上げ、出口が来るとは考えていない ” と語りました。

この発言のあと、為替市場は安心感から1円以上円安が進みました。週明けに円安は加速し、今週は再度150円を超える展開になるのではないかと思われます。

正直な話、日銀にはもうなすすべがなく、手遅れな状況にあると思います。

この先に何が起こるか?

円安はますます加速することになるでしょう。そして資源も食料もほとんど輸入に頼る日本ではインフレが加速します。そして、最悪の場合、ハイパーインフレが起こり国民生活は崩壊します。

ハイパーインフレが起これば日本の持つ借金もチャラになりますので、日銀も政府も万々歳なのかもしれません。日本という国の財政破綻はありませんが、国民の家計は破綻します。積み上げた円資産は無価値化します。今でさえ年金だけでは生活が厳しいものが、生活する上で雀の涙ほとになってしまいます。

既に日銀は長期国債の過半数を保有しています。禁じ手の中の禁じ手である財政ファイナンスを行い続けています。国債爆買いで国債金利を低く抑えることによるメリットを受けるのは日本政府のみなのです。異次元緩和は財政の延命策に過ぎません。そしていよいよその終わりが近づいていると考えるべきなのです。

ハイパーインフレはいつ起こる?

ハイパーインフレはいつ起こるかはわかりません。しかし、いまの日本のインフレは、まだ欧米諸国に比べて低いとはいえ、その入り口にいるのは確かなのです。世界各国はしっかりとインフレに向き合い、金融引き締めを行い、たとえ経済が悪化したとしても、インフレを抑えようとしています。

それに対して政府・日銀は基本的な対策すらしておらず、政府はばら撒きを、日銀は財政ファイナンスを続けています。来月3月の黒田総裁交代まで円安は続いた上で、そのあとに非常に恐ろしいことが起こる予感がします。

利上げを行えば発行済み国債は暴落し、国債を大量に保有する日銀は債務超過に陥ります。

■債務超過の中央銀行の発行する紙幣など誰が信頼するのか?

円の価値の下落は加速します。

■利上げを先延ばしすればどうなるか?

海外との金利差は更に拡大し、円安で輸入物価は更に上昇します。

貿易収支、経常収支が慢性的な赤字化し、それにより円の信頼性は薄まり、更に輸入のためにドルが継続的に必要となり、ドル買いが起こり円安が加速します。

問題の先延ばしを行い続けたことで、もうどこにも逃げ場がないのが現状なのです。

海外に住む重要性

昔から言い続けてきたことであり、自分自身は20年近く前から実践していることではありますが、本当にこの後の数年間というのは、日本から一時的でも海外に住むという選択肢を行える人は行った方が、様々な意味でのリスク回避になると思います。

永久に海外に住むのではありません。リスクの高い状況から一時的に回避するのです。

そして、物価も欧米に比べて安く、さらには治安も良く、気候も温暖で住みやすく、ビザの取得も簡単という点で、日本人にはタイが一番のお勧めです。

AI TRUSTが提携するパタヤ不動産ではタイ移住のための完全サポートを行っています。

日本円からの回避が大事

様々な理由から日本を離れることはできないという人がほとんどかと思います。

その場合はとにかく円から資産を分散させることです。円の価値はまだまだ継続下落するリスクが高いのです。

インフレから守るという意味では暗号通貨は一番なのですが、今は金融市場、暗号通貨市場とも低迷しており、ボラティリティも高く、初心者が参加するタイミングとしては難しいと思います。

円をドルに変える

海外に銀行口座を持たれている方であれば、円をドルに変え、外貨建MMF(外貨で運用される投資信託)などを買っておくのが安全だと思います。

海外に預金口座を持たれていない方は、国内で構いませんからドル口座を作り、ドルに移す、もしくはFX口座を開設し、ドルを買っておくというのもひとつの方法だと思います。

金利差が拡大していますから、ドルを買うことでスワップ金利を日々稼ぐこともできます。

自動売買の為替EAで稼いだ利益で暗号通貨を買う

自分自身は今の為替の動きを積極的に活用し、自動売買システムを使い、ポンド円の売買を積み重ねています。

今月も順調に利益を重ね、非常に安心感のあるシステムだと思います。

利益は全てUSDT(テザー)で得られますので、そのテザーを使い、ドルコスト平均法で主要暗号通貨の底値買いを行っています。

紙幣の価値が下落する中で、次の欧米での金融緩和時はBTCをはじめとする主要暗号通貨は爆上がりすると考えています。

そのためにはこの複合での投資が最も効率が良くなると思って実践をしているのです。

為替EA”GODZILLA” 2022年10月24日〜10月30日(運用5週目)

新規口座を開設して10,000USDT(テザー)を運用資金として入金、「完全にシステムに任せて、人は一切何もしない」ことをルールにしてゼロから運用しているトレード(GBP/JPYペア)の実績・公開解説。

まずはこの1週間のトレードの状況から。

25日にシステムはGBPJPYのロングポジションを取りました

FXを学んだ方には馴染みのある、テクニカル分析における「上昇トレンド」のパターンがチャート上で見事に形成されており、即座にそのタイミングでシステムはポジションをとった形になります。

その後、チャートは読み通り、右肩上がりに上昇していきます。

このタイミングで先週のレポートでもご報告の通り、ここまでの好成績を受けて私たちは追加資金を入れて運用レベルを一気に引き上げることにしました。

運用レベルを上げるために一度、ポジションを整理する必要があったため、上記のロングポジションを10/27に手動で決済することにし、結果として209USDのプラスで決済しています。

「完全にシステムに任せて、人は一切何もしない」ことを前提のルールにしていますが、今回の手動決済は運用レベルの設定変更にどうしても必要な手続きであったため、あらかじめご了承ください。

ちなみに何もしないでEA任せにしていた場合、94.57USD で利確だったそうです。損失になる前に利確するこのスピードと判断に安定感があります。

そして10/27に、49,700USDTの資金を追加しました(その前日に、2.97USDTをテスト送金しています)。

また、10/28に今度はショートポジションを保有しましたが、すぐに上昇トレンドに切り替わったことを受け、システムは即座に損切りで決済。

このポジションはマイナス142.92 USDの損失になりましたが、このスピードで撤退してくれる守りの強さはこれまでも見せてきたこのEAの強みと言えるでしょう。

最終的な1週間の利益は74.66USDという結果となりました。

ちなみに、その上昇トレンドへの移行を受けて、ショートポジションの損切り後、システムは即座にロングポジションを保有。88USDの含み益を持ったまま、週末に入っています。

このポジション、来週はどこまで育っていくでしょうか?

どこでシステムが決済するのか?

というところにも注目していきたいと思います。

<1ヶ月の運用成績>

新規でアカウントを作り直してからシステムの設定が完了し、ちょうど1ヶ月が経過しました。

もともと 10,000USDの運用資金でスタートし、純粋なトレードでの収益は1,612.21 USD、およそ24万円のプラスとなりました。(含み損なし、含み益88USD)

これが、この1ヶ月のレベル1での運用結果ということになります。

これまでも途中で

10/13 6,996 USD

10/26 2.97 USD(←この後大きなお金を送金する準備としてテスト送金)

10/27 49,700 USD

こちらを追加したので、運用資金の原資は合計66,698.97 USDになっていますが、これを週明けには80,000USDまでこの後引き上げて、推奨される最大値であるレベル6で運用を継続する予定です。

来週以降もこのレベル6の運用成績を公開していきますので楽しみにお待ちください。

尚、概要資料で実績としてお見せしている、EAリリース直後から運用しているアカウントに関しては、レベル2の運用になっているため上記の新規アカウントとは単純比較はできませんが、この10月(運用19ヶ月目)は途中段階で4,400USDのプラスとなりました。

引き続き、このEAの動きをみなさんと共にウォッチしていきましょう。

この為替EA”GODZILLA”の概要を知りたい方、下記のフォームからご登録ください。

毎週1回情報をまとめてお送りします。

AI TRUSTでは日々の金融市場に影響を与えるニュースを独自の視点から解説を行っています。是非ご自身の投資指標としてご活用ください!!