円安の流れが再度加速しており、週末のNY市場では140円台後半まで円安が進みました。

先月は円売り筋の買い戻しにより、円安の流れもある程度落ち着いたかとも思われましたが、ジャクソンホールでのパウエルFRB議長の利上げ加速、タカ派発言により円安が加速度的に進んでいます。

今日は円安が進む中で考えられる様々なリスク、そして備えについて考えてみたいと思います。

米利上げはどこまで?

今回は円安は、アメリカのインフレが高止まりしている事に対し、FRBのインフレを抑えるための強行な利上げ姿勢によるものです。

ドルは様々な通貨に対して上昇していますが、特に円に対しての上昇は強く、円安というよりもまさに ” 円弱 ” です。

FOMCの年内の予定

第6回 9月20日・21日

第7回 11月1日・2日

第8回 12月13日・14日

年内はあと3回、FOMCは開催されますが、9月は0.75%の利上げが専門家の間では予想されており、11月、12月は2回の合計で、0.75%の利上げというのが最新の予想状況となっています。

7月段階よりも予想値が高くなっています。合計で今よりも1.5%高くなるということは、日米金利差はさらに拡大しますので、150円超えの円安も十分考えられますし、それを超えると想定外の円安が進むことも覚悟すべきかもしれません。

日本の物価はまだまだこれから上昇する!!

日本の貿易赤字もエネルギー価格上昇に円安が追い討ちをかけていますので、完全に定着しています。

日本の貿易赤字もエネルギー価格上昇に円安が追い討ちをかけていますので、完全に定着しています。

貿易収支の赤字化も円安に直接つながっていますが、食料・エネルギーを輸入に頼る日本は、さらに物価が上昇し続けることを覚悟すべきです。

日本では30年という長きに渡りデフレが続いてきましたが、これからはインフレ、物価高が定着する時代になったと理解をし、そこに対しての備えを徹底することが大切になります。

インフレでは紙幣の価値が下がる

物価が上昇すると円の価値が実質的に目減りするため、保有している資産の価値が下がります。

10年後にインフレで物価が2倍になっていると仮定すると、” 現在の100万円は50万円の価値に下がるのです ” 現金や銀行預金などで保有している資産は、インフレの影響で価値が下がってしまいます。

日本は世界で唯一ゼロ金利政策をとっていますので、銀行にお金を預けてもほぼ利息はつきません。

デフレ時代は円という紙幣を持っていればそれが一番効果的な対策になりましたが、インフレの時代は最も資産を減らすリスクが高くなります。インフレに対しての資産防衛対策は今まで以上に重要になります。

補助金・助成金を徹底活用すること!!

電気代がほぼ毎月上昇しています。春の段階ではソーラーパネル&蓄電池の助成金の話をしましたが、あっという間に枠が埋まってしまいました。

電気代がほぼ毎月上昇しています。春の段階ではソーラーパネル&蓄電池の助成金の話をしましたが、あっという間に枠が埋まってしまいました。

高止まりする継続的な電気代のことを考えると、” 太陽光による自家発電・自己使用・余った電気の売却 ” この組み合わせは非常に効果的です。

日本は政策的に自然エネルギー強化を推し進めていますので、新たな効率の良い助成金も出てくると思います。こちらは情報が入り次第、AI TRUSTでも取り上げたいと思います。

保険・補償の全面的な見直しを!!

日本の来年度の予算は110兆円を超えますが、財政が火の車なのは誰の目にも明らかです。

その中で防衛費は過去最大の予算が組まれ、翌年以降も大幅に増加することが予想されます。社会保障は残念なことではありますが、継続的に劣化することを覚悟すべきです。

物価高の中での社会保障の劣化が起こりますので、家計にはかなりの重しになり、ここへの備えも非常に大切です。

6月後半のメルマガでは有利な共済の話もさせて頂きました。社会保障が劣化する中で、自らの、そして家族の保険・補償は有利な共済を活用することは非常に効果的な方法です。今、非常に面白い共済が新たに登場しています。

・スマホ端末共済 月500円の掛金でスマホが故障・壊れたときに10万円までの補償

・コロナ入院共済 月500円でコロナにかかり入院した場合、5万円の入院見舞金

・車両共済 月1,000円で簡単な自損事故やドアのコスリなど最大10万円の補償

・ペット共済 月1,000円で犬・猫の通院・入院を最大25万円の補償

これ以外にもいろいろありますが、特にこの4つについては凄く良いものだと思いました。

自分自身携帯を壊したこともありますし、犬を飼っていて先日も犬の手術をしたばかりです。この共済に入っていれば大きな出費をせずに済みましたからね。

今は車には乗っていませんが、駐車場などでポールに気づかず後ろのバンパーを凹ました時など、保険を使って等級が下がり翌年以降の保険料が高くなるのを避けるため、自費で直したこともあります。

この共済に入っておけばずっと安く済みました。これらの共済については非常に面白いし皆さんにとって役に立つと思いますので、来週の投資熟考で特集しますのでご期待ください!!

米株は再度大きく下げるリスクも!!

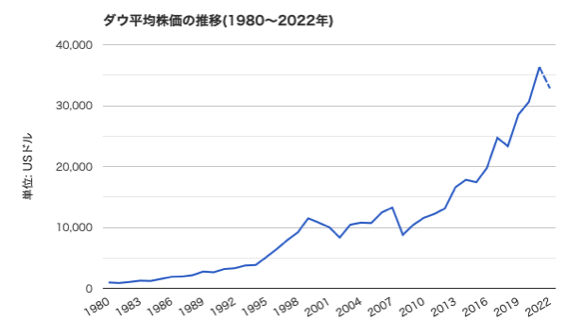

今年に入り大きく下落した米国株ですが、過去40年を振り返ると基本的には上昇を続けていました。

下記グラフは1980年からのものですが、ITバブル崩壊、リーマンショックでの下落はありますが、大きな目線で見た場合、継続的に大きく上昇し、更に上昇が加速したことがよくわかります。

出典元:https://ecodb.net/stock/dow.html

出典元:https://ecodb.net/stock/dow.html

米国株が40年間上がり続けた理由はどこにあるのか?

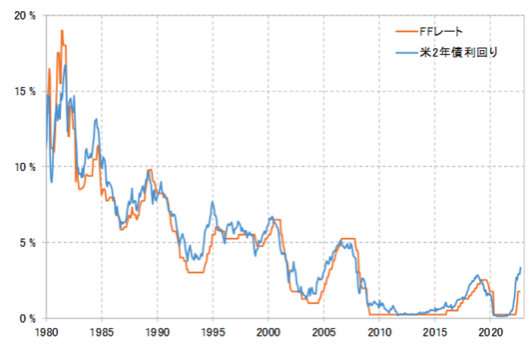

答えはシンプルで、利下げが行われたこと。金融緩和が行われたことにあります。アメリカの長期金利のチャートを見てみると1981年を頂点にそこから40年下がり続けていることがわかります。

1970年代のアメリカではインフレ率が高止まりしており、金融引き締めを行なっていました。金利を上げ続けていたのです。

世界的にインフレが高止まりする状況がまだまだ続き、それを抑えるために欧米では利上げがしばらく続きます。特にアメリカは年末まで1.5%程度の利上げが行われる可能性が高いですから、アメリカ株は再度大きく下げるリスクも高いと考えるべきでしょう。

しかし悲観ばかりする必要もなく、大きく下げればそれは絶好の投資チャンスともなり得ます。

※米金利推移

タイミングと銘柄選びが重要になりますね。

円安が加速しハワイは夢のまた夢に!!

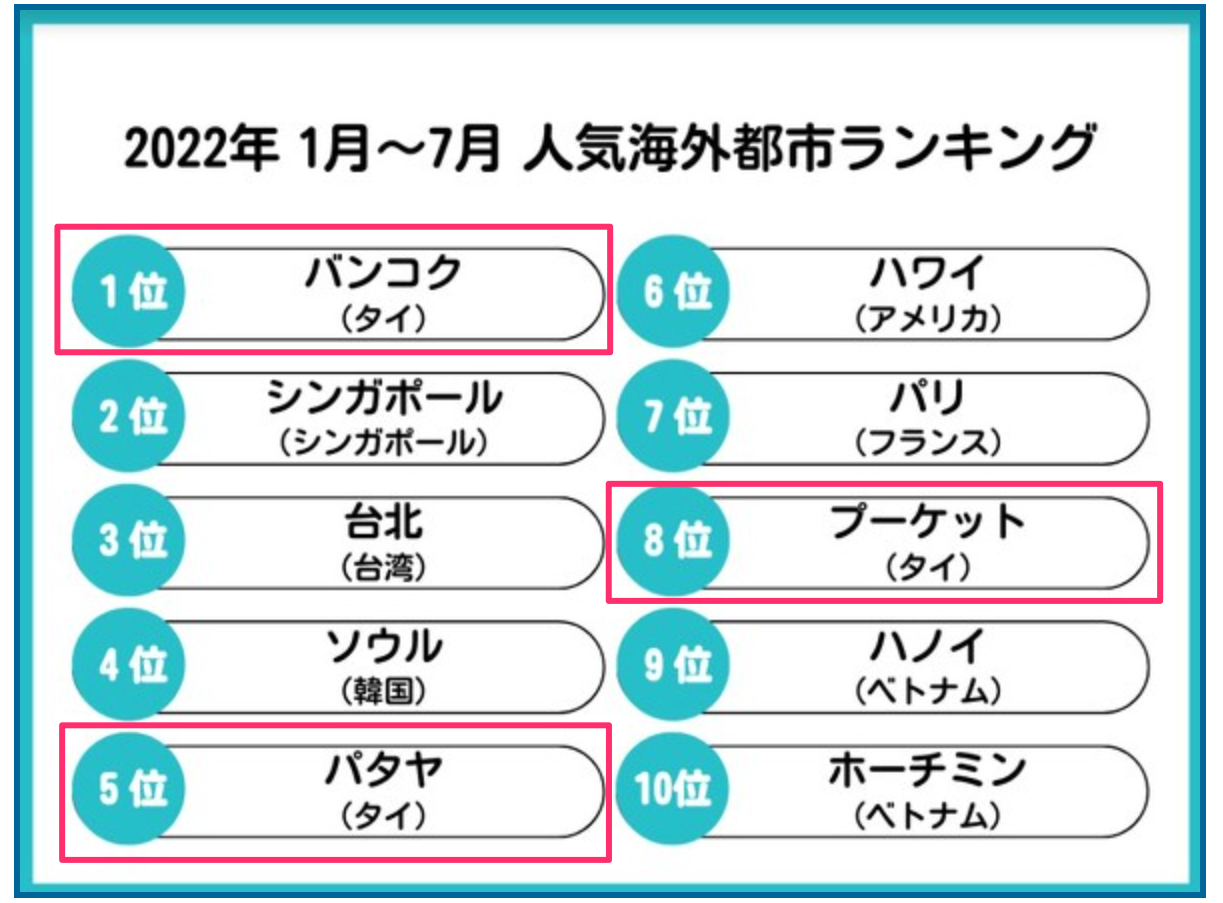

今年の1月から7月に日本人が注目した海外旅行都市は、1位にバンコク、5位にパタヤ、そして8位にプーケットとタイが10位以内に3都市を占めました。

参照元:https://www.itmedia.co.jp/business/articles/2208/26/news118.html

参照元:https://www.itmedia.co.jp/business/articles/2208/26/news118.html

なぜここまでタイが人気なのか?そして、パタヤが躍進しているのか明確な理由があります。

今の円安で多くの日本人にとってハワイが遠い存在となっているからです。

円安に加えてアメリカでは高いインフレが続いていますから、島であるハワイは更に深刻な物価高になっています。

既に一般的な日本人にとってハワイは楽しく過ごせる場所ではないのです。本当の富裕層でなければ、ハワイは楽しい場所ではないのです。これは韓国人、中国人にとっても同様だと思います。両国の通貨も米ドルに対して下落していますので。

ハワイの代わりとなるリゾートがタイのバンコク&パタヤ

そして、ハワイの代わりとなるリゾートをアジアに探した時に、タイのバンコク&パタヤという流れになるわけです。

バンコクは大都市であり、なんでも揃いますし、その上でローカルフードやファッションはまだまだ日本よりも圧倒的に安いです。そしてパタヤはスワナプーム国際空港からも1時間ですし、バンコク中心地から2時間もかからず到着します。

パタヤの街中のビーチは正直あまり綺麗ではありませんが、ラン島というボートで30分の小島に行けば沖縄の離小島レベルの透明な綺麗な海が広がります。そしてコンドミニアムの価格はファシリティの充実した築年数の新しいものでも今の円安の中でも、1,000万円程度から探すことができます。

更に言えば、人件費の安い国ですから、毎月のランニングコストが非常に安く済むため、別荘保有として比較した場合、下手をすればハワイにコンドミニアムを買うよりも1/5 から1/10 で済むことになります。そして日本からの飛行時間もハワイよりも近いです。

今後、パタヤに別荘を保有する日本人はもっともっと増えることになると思います。今はコロナ禍の後のため、まだ一部で投げ売り物件が出ています。パタヤに別荘を持つならまさに今がチャンスなのです。

AI TRUSTの提携するOMG社ではパタヤの不動産を専門に扱っており、メルマガに登録することで投げ売り物件情報も配信してくれています。登録しておくと最新情報も入手できます。こちらから登録をどうぞ!!

そして ” パタヤ不動産ナビフェイスブックページ ” では日々1つの最新物件がアップされています。

こちらも是非いいねを押して物件のチェックしていきましょう。

” パタヤに別荘を持つ! ” 具体的な夢・目標を持つことがモチベーションにつながります。そしてそれは確実に投資の成果となって現れますからね。

https://www.facebook.com/pattayafudousan/

毎週1回情報をまとめてお送りします。

AI TRUSTでは日々の金融市場に影響を与えるニュースを独自の視点から解説を行っています。是非ご自身の投資指標としてご活用ください!!