日本の物価上昇が加速していますね。

総務省の発表では、4月の消費者物価指数は、生鮮食品を除いた指数が2020年の平均を100として去年4月の101.4から104.8に上昇し、上昇率は3.4%となりました。

3月の上昇率の3.1%と比べると0.3ポイント上がり、上昇率が拡大したのは、今年1月以来、3か月ぶりです。

食料品などの値上がりが主な要因で「生鮮食品を除く食料」は9.0%上昇し、1976年5月以来、46年11か月ぶりの水準となりました。

日本のインフレは大きく加速中

政府による電気・都市ガス料金の負担軽減策で物価上昇を1%程度抑制しています。さらには旅行支援も行なっていますので、これらを含めると実質は4.5%を超えている物価上昇率だと思います。

政府による電気・都市ガス料金の負担軽減策で物価上昇を1%程度抑制しています。さらには旅行支援も行なっていますので、これらを含めると実質は4.5%を超えている物価上昇率だと思います。

物価を抑えるために世界中の中央銀行は利上げを行っています。

利上げ、さらに市場に出回る資金を回収することで、インフレは収まり、さらに言えば金融市場は下落します。

ばら撒かれたお金が回収されることで、過剰流動性バブルが収まるからです。

具体的な値上がりは?

下記はここ直近での具体的な値上りがあった商品となります。

卵が33.7%

外食のハンバーガーが18.2%

炭酸飲料が16.9%

チョコレートが15.0%

からあげが12.7%

あんパンが10.2%

洗濯用洗剤が19.8%

ルームエアコンが18.8%

そして、旅行需要の回復に伴い宿泊料は8.1%上昇しました。

旅行支援を行いお金をばらまいているのに、宿泊料が上昇しています。政府がインフレを煽っているわけです(笑)

政府による負担軽減策でエネルギー価格の上昇が抑えられ、電気はマイナス9.3%、都市ガス代は5.0%の上昇となりました。

しかし、電気代金は6月の使用分から値上げとなり、各社の発表によると

東京電力 平均15.9%

北海道電力 平均23.22%

東北電力 平均25.47%

北陸電力 平均39.7%

中国電力 平均26.11%

四国電力 平均28.74%

沖縄電力 平均33.3%

という値上げ幅となっています。

政府の負担支援策が継続されるにしても、この値上がり分を吸収することはできず、インフレ率はさらに上昇することになります。

政府のばら撒きの矛盾、そして、限界を感じます。

日本の借金だけが加速度的に積み上がります。

↓↓国家債務問題を改めて考えると↓↓

↓↓世界経済・金融市場の今年の夏までのリスクを再確認↓↓

植田日銀の対応は?

今回の物価上昇も想定内でしたので、当然のことながら、日銀からは市場を牽制する姿勢を見せ、イールドカーブ政策の変更、もしくは利上げを示唆する発言を行うかと考えていました。

そして、そのタイミングからドル円、ポンド円など為替は一時的に反転するものと見込み、ドル円、ポンド円で、グリットトレードのピンポングリットを先週はセットしておきました。

” 拙速な政策転換により、ようやく見えてきた2%の物価目標達成の「芽」を摘んでしまう場合のコストは極めて大きい。

海外経済などの不確実性が高い中、粘り強く金融緩和を継続する方針を強調し、出口に向けた金融緩和の修正は時間をかけて判断していくことが適当だ ”

” 必要があればちゅうちょなく追加的な金融緩和措置を講じる ” とも述べています。

緩和継続姿勢を改めて鮮明にし、イールドカーブコントロール(YCC)政策の下で大規模な金融緩和を継続していく方針を示したわけです。

ばら撒き政策が続けられる

結局のところ、誰が総裁になったとしても、日銀の政策には出口がなく、金利はあげられず、ばら撒き政策が続けられるわけです。

インフレは加速し、国民生活は更に厳しくなるということです。

インフレを続け、紙幣の価値を下げることで借金の価値を減らす。

国民のタンス預金はインフレにより、価値は継続下落し、最終的にはガラガラポン。

もしくは、世界がこの状況を理解すれば日本国債売りが再加速し、国債暴落により地銀、生保等が多額の含み損を抱え、資金繰りに窮して連鎖破綻。

いずれにしても日本経済の下落速度は加速していくことになりますし、円の価値は継続的に下落していくことになります。

資産インフレの本質を理解することが重要

日本株高、都心マンション価格の高騰は日銀のYCCによる紙幣をじゃぶじゃぶ刷っているから資産インフレが加速しているということです。

1980年台後半の不動産バブル時は、資産インフレは起こっても超円高が進んだため、これがデフレ要因となり、生活上のインフレは起こりませんでした。

しかし、今は資産インフレは進んでも、円安で生活上のインフレは加速します。

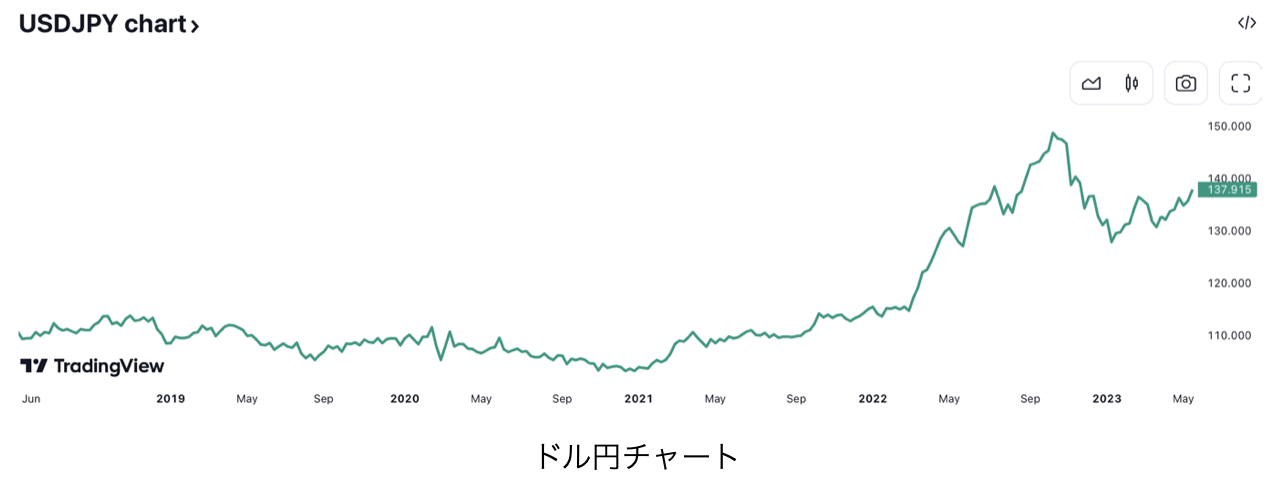

日本円は大きく下落中

円の価値が下がり続けていることを非常に大きなリスクとして考えるべきです。

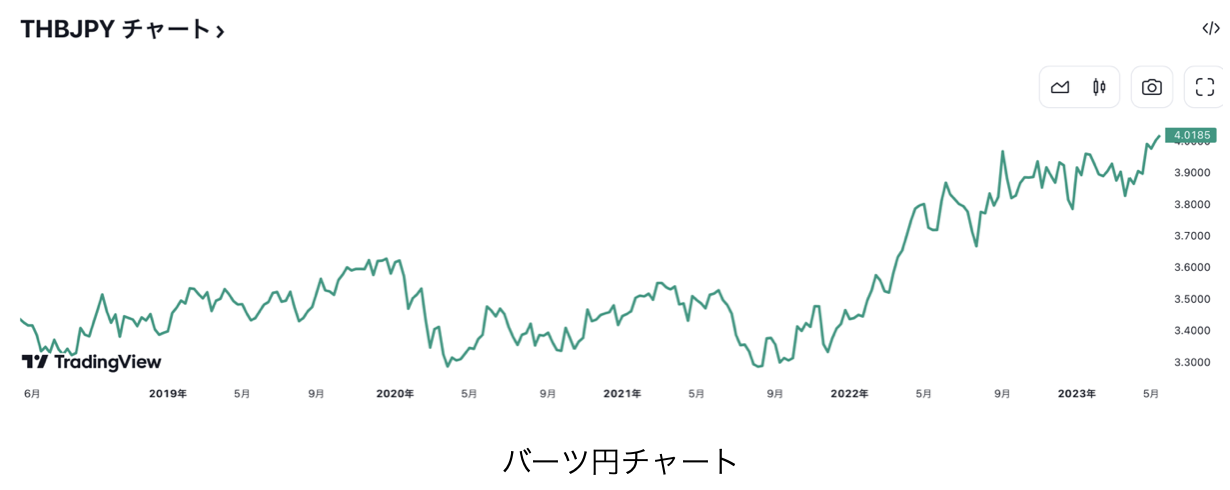

自分の住むタイでもタイバーツは既に1バーツ:4円を超えて円安が加速しています。昨年の1月の段階では3.3円でしたが、既に20%以上もバーツは円に対して上昇しています。

ドル円チャートを見ると、昨年9月の151円台の円安から130円割れの円安が進みました。

しかし、チャートを見ると再度円安に向かっているように見えますし、日銀が金融政策変更ができない以上、円安はさらに進むと見るのが正しい判断だと思います。

しかし、チャートを見ると再度円安に向かっているように見えますし、日銀が金融政策変更ができない以上、円安はさらに進むと見るのが正しい判断だと思います。

為替投資を資産分散という観点から大きな視点で見ることが大切

為替というのは投資、資産を守るという意味では、大きな視点・観点から見ることが重要です。

自分自身、一昨年の後半から昨年の年初にかけてまとめて円をバーツに両替しました。

仮にこの金額を5億円としたとして、

当時の両替レートは1バーツ:3.3円でしたので、5億円は1億5,151万バーツでした。

現在の両替レートは1バーツ:4.02円ですので、このバーツは6億909万円になります。

1年半で1億円以上円に変えれば増えているということになります。

そして、不動産投資というのも為替と複合的に考えることが合理的なのです。

更にはこの資金を使って賃貸用の不動産を買っていますので、そこから平均して7%の家賃を得たとすれば、年間1,060万バーツ。日本円では4,264万円の家賃収入を得られることになります。

将来的に円安、バーツ高は更に加速することになると思いますし、パタヤの不動産価格はインフレもあり更に上昇すると考えています。

パタヤの不動産が大きく上昇後に一定分の不動産は売却し、超円安が進み、先々に様々な要因から投げ売られる事になる都心の優良不動産を買う。という計画でいます。

日本という国にとって好都合の政策は続けられるが・・

先にも書きましたが、インフレを継続させて紙幣の価値を下落させることが、結果的に日本という国のとって好都合なのです。

ばら撒かれる日本円の価値は継続的に下落するのです。

そして、これにより、非常に厳しい話ですが、多くの国民の生活はさらに絶望的に落ちていきます。円からの継続的な分散逃避が重要なのです。

土曜日には今年の夏までの世界経済リスクについても40分かけてお話させていただきました。

下記から登録頂ければ録画動画を編集後に無料で配信させていただきます。

登録がまだの方はこちらからどうぞ!!