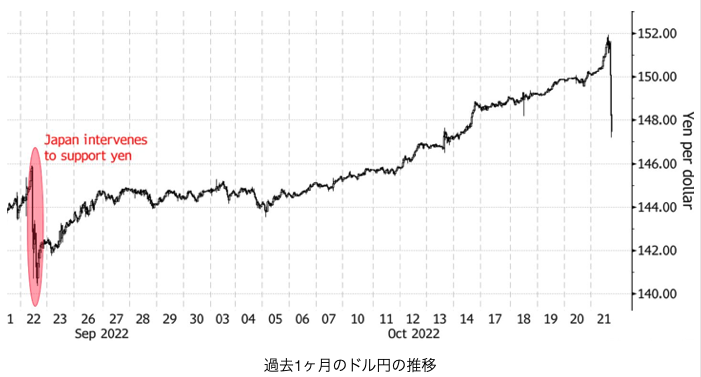

金曜日の夜、為替市場は大きく動きました。政府・日銀の介入により、円が対ドルで2020年3月以来の大幅反発をしました。

21日のニューヨーク外国為替市場で、円は1ドル=152円に接近するまで下落した後に切り返し、146円台前半まで急反発しました。

しかし、先月の介入を見てもこの効果は一時的なものだと考えられますので、個人的には週明けに即座に持っている円をドルに全て変えてしまいます。

円資産からの分散を考えている人、FXでドルを追加で買おうと思っている人が同様の行動を取ると思われますので、本当に介入効果は低いものとなるでしょうね。

ドルへの分散を考えている人は今回の介入はちょうど良いチャンスだと思います。

年内FOMCでの利上げは?

インフレ抑制に向けたFRBの取り組み姿勢は一貫しています。

このあとは

” 政策金利をどこまで引き上げるか?

いつ利上げペースを落とし始めるか? ”

という2点の議論が次の段階になります。

次回のFOMCは11月1日・2日に開かれますが、ここでは0.75%の利上げはまず確定的です。12月のFOMCでも0.75%の利上げを行い、2ヶ月で1.5%の利上げというのが専門家筋の多くの意見です。

日米金利差はさらに拡大が続きますから、円安は更に一段進み、年内に160円突破は十分にあり得ると思いますし、そこから更に円安が加速することも想定すべきだと思います。

政策金利のピークは5%を超える可能性も

高止まりするインフレ率が下がらなければ、政策金利のピークは5%を超える可能性も高く、そして来年春までは利上げが続けられる可能性は高いです。少なくともアメリカでの利上げのピークが見えなければ、ドル高・円安は続くことになるでしょう。

そしてそこで考えなければいけないことは、そこで表面化する日本の財政問題に対しての不信任リスクです。

イギリスではトラス首相が週末に辞任しましたが、この数週間で何が起こったのか?これを振り返ってみましょう。

トラス首相辞任 イギリスで何が起こったのか?

英国のリズ・トラス首相は政策失敗の責任をとり、就任わずか1ヶ月半で辞任しました。高インフレと金利上昇がいかに政局を左右し、政策余地を狭めているかを浮き彫りにするものであり、まさに日本の抱えている本質的な問題と重なります。(日本はもっと悲惨ですが・・・・)

英国のリズ・トラス首相は政策失敗の責任をとり、就任わずか1ヶ月半で辞任しました。高インフレと金利上昇がいかに政局を左右し、政策余地を狭めているかを浮き彫りにするものであり、まさに日本の抱えている本質的な問題と重なります。(日本はもっと悲惨ですが・・・・)

世界各国の政府はこの10年間、低インフレ・デフレと超低金利のおかげで、投資家を警戒させることなく財政支出や債務を拡大する余裕がありました。しかし、既にそういう時代は終わったのです。アメリカはいち早くインフレに対応し、利上げを続けています。

各国の中央銀行が金融引締めに転じれば、新たなバラマキを行おうとすれば、財源確保をどのように行うのか?この点に金融市場は注目をし、それが明確でなければ通貨も国債も売られることになります。

これは、利上げにより借り入れコストが上昇し債務の返済負担が高まっていることや、政府が新型コロナ対策で大量にばら撒き政策を行い、債務をすでに膨らませていたことに要因があります。イギリスの債務のGDP比は108%で、コロナ流行前の約80%を上回っています。

トラス氏とクワーテング前財務相は減税に加え、エネルギー費用の増加が重くのしかかる家計と企業を守るために数十億ポンドの補助金をばらまくことで、経済成長を促そうとしました。そして重要なことは、その財源が歳出削減ではなく借り入れによって賄われるということでした。

1~2年前であれば全く同じ計画でも、世界の先進各国が同様のばら撒きを行っていましたので、それほど驚かれなかったかもしれません。しかし、今回の市場の反応は非常に厳しいものでした。

ポンドは過去最安値になり、英国債は大幅に下落

ポンドは過去最安値に沈み、英国債は猛烈な売りを浴び、大幅に下落しました。

ポンドは過去最安値に沈み、英国債は猛烈な売りを浴び、大幅に下落しました。

年金市場で予想外の問題が発生し、混乱が拡大したことから、イングランド銀行は介入を余儀なくされ、英国債市場を安定させるために数十億ポンドを投じました。

イングランド銀行は当初は早々にコロナ禍で買い上げていた国債を売却を始める予定だったものが、急遽介入し、市場から国債を買い上げたのです。

後任のジェレミー・ハント新財務相は、減税案のほぼ全てを棚上げした上で、今後数年で債務を抑制するため「非常に厳しい」歳出削減を行うと約束したことで、国債金利の上昇は収まり、ポンドも上昇しました。

世界の主要通貨の中で日本円は2番目に下落している

このことを日本に当てはめて考えてみてください。日本は赤字国債に頼るだけで予算の拡大が続けられています。

このことを日本に当てはめて考えてみてください。日本は赤字国債に頼るだけで予算の拡大が続けられています。

” これが本当にこのあとも持続できると思いますか? ”

なぜイギリスでは今回暴落が起こり、日本ではそれが起きていないのか?日本の国債はほとんど海外勢が保有していないからです。

日本で何が起ころうが対岸の火事なのです。イギリス国債は世界中の金融機関や投資家が保有しているために、慌てて売られたわけなのです。

国債は問題なくても、日本円は継続的に大きく売られています。世界の主要通貨の中で、年間80%以上のインフレが起こっているトルコリラに次いで日本円は下落しているのです。

政府債務残高を比べると?

国際通貨基金(IMF)によると、2021年のGDP比の政府債務残高、経常収支は下記のとおりです。

日米に比べて財政は健全なはずの英国が債務危機に陥ったのは経常収支が赤字だからです。しかし、日本の経常収支にも暗雲が立ち込めているのは皆さんもご存知のはずです。

2022年度上半期の貿易赤字は11兆円台に乗せ過去最大となり、年間で20兆円台に膨らむ可能性が高まり、経常収支も今年7、8月に2カ月連続の赤字に沈んでいます。

円安の定着、さらにはエネルギー価格や資源価格の高騰が継続することで、経常収支の慢性的な赤字化となれば、円は更に加速度的に売られる可能性が高いです。

アメリカドルは世界の基軸通貨ですから世界各国に必要とされるため紙幣の価値としての強さがあります。日本円とは違うのです。今の日銀が行っている超緩和政策など続けられるはずがないのです。

紙幣の価値が希薄化する!!

金・紙幣が市場にばら撒き過ぎられたためにインフレが起こりました。そしてアメリカではインフレを抑えるために利上げを継続的に行っています。更には既に量的引き締めを行い、市場にあるドルをどんどん吸い上げています。

だからこそドルが足りなくなっているためにドル高が起こっています。EUでも同様にこの後ユーロの吸い上げを行っていきます。

振り返って日本を見てみると、量的引き締めを始められないどころか、量的緩和をやめることさえできていないのです。日銀がイールドカーブコントロール(YCC、長短金利操作)を行い、10年債金利の上限を0.25%に設定し、金利を無理やり押さえ込んでいます。

日銀はこのあとも量的緩和を継続しなければならない

既に10年債の67%を日銀が保有するというとんでもない事態になっているのです。

YCCをやめた途端に金利は急上昇するリスクが高く、そうなれば日銀はとてつもない債務超過に陥ることになります。

金利が急騰すれば利払い金利が急増し、政府は予算など組めなくなります。結果的に日銀はこのあとも量的緩和を継続しなければならないということになります。

FRBの持つ保有資産の縮小ペースは2022年9月から倍増し、米国債は月額600億ドル、住宅ローン担保証券は同350億ドルとなります。合計で950億ドルです。

日本円換算で15兆円近い額のドルが毎月市場から吸い上げられており、これが今後も継続するのです。

ドルは基軸通貨ですので世界中から必要とされ、ドルの奪い合いが行われています。それに対して円はこのあと少なくとも黒田総裁の任期の3月までは金融緩和が続けられますから、円の希薄化は更に続き、円の下落は続くでしょう。

かといって円安を抑えようとして、金融緩和をやめれば途端に金利は上昇し、日銀が債務超過に陥る事態になれば、やはり日本円を持とうという海外勢はいなくなります。本当ににっちもさっちもいかない状況に日本・日銀はあるのです。

毎月日本円で所得を得ている日本人だからこそ、円以外の資産に分散しないことが大きなリスクなのです。

アメリカが利上げを終えた時、暗号通貨市場の急上昇が始まる!!

アメリカの利上げも来年のある時点では終了します。高い利上げは企業業績を圧迫しますし、インフレも続いていますから、世界経済は相当に落ち込むことも覚悟する必要はあります。

そして、経済の落ち込みをカバーするために、また新たな金融緩和が取られることになるでしょう。経済の落ち込みの規模によってばら撒かれる規模は変わってきます。

この段階からはアメリカ株の本格的な上昇も始まります。日本株も上昇はするでしょうが、円の価値の下落が継続する中では相対的な魅力は残念ながらありません。

円からドル分散が日本人にとって重要なリスク分散になる

新たに紙幣が大量に刷られる時には、紙幣に対しての信頼度はさらに下がることになりますので、発行量が決まっていることが改めて見直されることで、BTCをはじめとする主要暗号通貨は爆上げすることになると思います。

そのための準備として、いまのうちからテザー(USDT)をはじめとするステーブルコインを持っておくのが一番良いのではないかと思います。

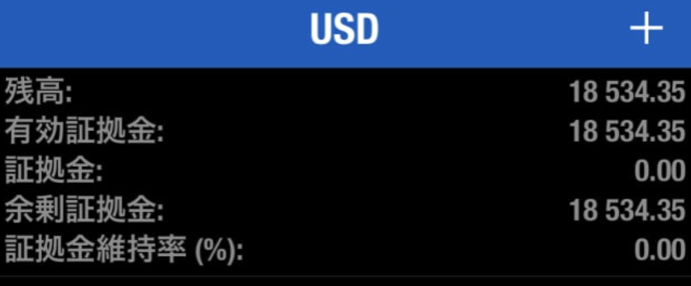

自分の場合、今の為替EAが非常に好調なため、先月後半からの口座の元本を継続的に増やし、今週からは約7万ドルでの運用とし、継続的にUSDTを稼いでいます。そして、増えたドルをドルコスト平均法で主軸暗号通貨を買うということを行っています。

為替EA”GODZILLA” 2022年10月17日〜10月23日(運用4週目)

新規口座を開設して10,000USDT(テザー)を運用資金として入金、「完全にシステムに任せて、人は一切何もしない」ことをルールにしてゼロから運用しているトレード(GBP/JPYペア)の実績・公開解説。

今回は運用4週目のレポートです。

10/12にシステムが取ったGBPJPYのロングポジションはその読み通り、GBPの上昇トレンドに乗り順調に含み益を伸ばしていき、一時的に800USD付近まで到達、半下落を見せた10/20に658USDで利確しました。

その利確の半日後、システムは今度はGBPJPYのショートポジションを1つ保有。

GBPの下落トレンドを読んだ形です。

その直後からGBPが下落し、まさに読み通りの展開でした。

ところが同日夜に、イギリスのトラス首相が歴代首相としては最短での辞任をサプライズ発表。

この1ヶ月間、GBP(ポンド)の価格の下落と混乱の原因となったのは同首相が示した大型減税案による財政悪化の懸念からであり、その首相が辞任することに対してマーケットは好感を持ち、一時的にGBPが反発したのです。

このような相場を大きく動かすレベルのサプライズ発表は、チャートの流れとは全く関係のない突発的な動きをするため、プログラムで動くシステムトレードはとても苦手なイベントです。

このサプライズの中で、今回のEAはどう動いたかというと、

トレンドの反転?読み外し?として、早々に90USDで損切りしてポジションを閉じました。

トレンドの反転として読み、凄まじいスピードでの損切りです。

ちなみに、そのGBPは反発の後、再び下落しています。

結果論だけで言えば、あのままポジションを損切りせず保有していれば、まとまった利益を確保できていたのですが、

あの首相辞任のサプライズ発表の瞬間は非常にリスク高く、多くのトレーダーが嫌がるタイミングでもあったので、あの瞬間に即座に損切りしてポジションを清算したこのEAは頼もしいと思うと同時に、恐ろしくも感じます。一体どういうロジックになっているのでしょうか。

プログラムの進化に驚きしかありません。いずれにぜよ、信頼感が高まる動きでした。

結果、この週は569USDのプラスで終了となりました。

尚、その後は新しいポジションは取らず週末を迎えています。

4週間の成績は+1,538 USD

10,000 USDでスタート。

先週、6,996 USDを追加で運用口座に入金し、

現在の残高が18,534 USDということで、この4週間の成績は+1,538 USDとなりました。

トレンドの読みの正確さに加え、外した際の損切りのスピードも早く、非常に安定しています。

もちろん我々は一才、人的な手を加えることなく、システム任せです。

この実績を受けて、このアカウントは来週に向けて、一気に50,000 USDを運用口座に追加し、

その運用額で推奨されているロットをレベル5(現在の5倍)に調整し、運用の規模を大きくしていく予定です。

引き続き、このEAの動きをみなさんと共にウォッチしていきましょう。

この為替EA”GODZILLA”の概要を知りたい方、こちらのフォームからご登録ください。

毎週1回情報をまとめてお送りします。

AI TRUSTでは日々の金融市場に影響を与えるニュースを独自の視点から解説を行っています。是非ご自身の投資指標としてご活用ください!!